プロローグ:我々がしっかりとしないといけない!

新型コロナウイルスが世界経済を混乱に陥れています。

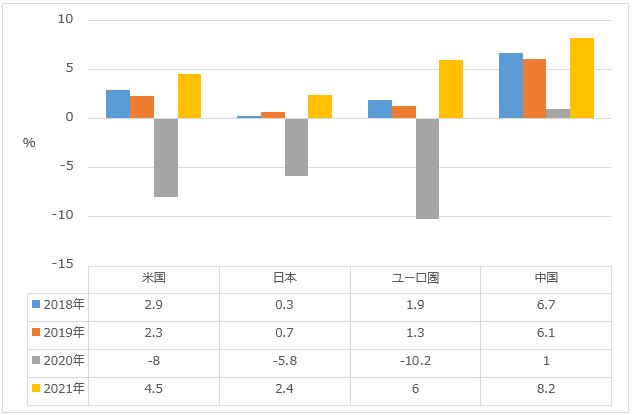

GDP成長率

出所:IMF(国際通貨基金)

世界の政府はこの事態にどう対応しているのでしょうか。

米国では2.2兆ドルの景気刺激策が発表されました。欧州では復興基金の設立が決まり、EU(欧州連合)共同債が発行されることになりました。

つまり危機に直面して、各国政府はやれることをやっているのです。

次に実業界を見ると新型コロナのもたらす景気の先行きの不透明感に反応するカタチで、企業は「守りの経営」に入っています。

このことは国民生活が雇用の不安、賃金の停滞などのリスクにさらされていることを示唆すると思います。

政府や企業も頑張っているけれど、彼らにできることには限度があります。我々も生活防衛のために動き出す必要があるのです。

実は新しい世界的な潮流はもう始まっています。それは投資ブームということです。

米国ではスマホでカンタンに株式の売買ができるアプリが大流行していますし、同様のブームはお隣の韓国でも起こっています。

今回の個人投資家のブームは(自分がしっかりしなければ……)という経済の現状に対する現実的な状況判断がもたらしたものであり、チャラチャラした過去のブームとは一線を画しています。その分、長く続く可能性があると言えるでしょう。

Money Hack1長いブームのはじまり

私は今年2020年3月23日から始まった米国株の上昇相場は長いブームの起点だと考えています。

普通、相場が「振り出し」に戻るのは、(1)米国経済が不況に陥ったとき、(2)米国株式市場が弱気相場(ベアマーケット)入りしたときだと考えられています。

米国経済に関しては、6月8日にNBER(全米経済研究所)が「リセッション(景気後退)入り」を宣言しました。

NBERは超党派・非営利の研究機関で、ノーベル経済学賞受賞者20人をメンバーに含んでいます。このグループが正式に「不況の始まり」「好況の始まり」を判定するわけです。そのNBERが「2020年2月に景気拡大局面はピークを付けた」と宣言しました。これでリーマン・ショック後の2009年6月から実に128カ月にかけて続いた景気拡大局面が終わり、一区切りがついたのです。

一方、米国株式市場の弱気相場入りは、2~3月にかけての大きな下げ局面で確定しました。S&P500種株価指数は2月19日に高値を付けた後、3月23日までに30%を超える大幅安を演じました。普通、ベアマーケットの定義は「高値から▲20%の調整」なので、このときの下げはその定義にしっかりと当てはまったわけです。

まとめると、(1)景気の面でも、(2)テクニカル分析の面でも、今回の新型コロナでハッキリとした区切りがついてしまったというわけです。

しかし、その後の株式市場は出直っており、事実、2月19日の高値を超える水準まで戻しています。これは何を意味するか? と言えば、「強気相場の新しいチャプター(章)が始まった」ということです。

この強気相場は「まだ若い」です。普通、強気相場は5年くらい楽々と続くことが多いです。

(今は長いブームの端緒についたばかりだ)ということをハッキリ意識すること……これが、今後皆さんが投資を進める上で最も大事な現状認識だと思います。

Money Hack2低金利は長く続く

8月27日、米国の中央銀行であるFRB(米連邦準備制度理事会)のジェローム・パウエル議長は、FRBが政策金利を決定する際に援用するフレームワーク(=考え方の枠組み)の変更を発表しました。これは数年にわたって検討されてきました。

新しい考え方は「将来のインフレを未然に防ぐ意図での早い段階での利上げは、もうしない」というものです。

この決定に関しては、もう少し言葉を足して説明する必要があるでしょう。

かつてFRBは「インフレが起きてしまった時に慌ててFRBが利上げしているようでは、もう遅い! なぜなら政策金利が物価抑制に効き目を現すのはタイムラグを伴うから」と考えていました。

だから、経済がスランプから抜け出すころには、FRBはもう「次の一手」を考えていて、機先を制するカタチで利上げに踏み切っていたのです。このようなアプローチは米国が高インフレに悩まされた1970~1980年代に強く支持された考え方です。

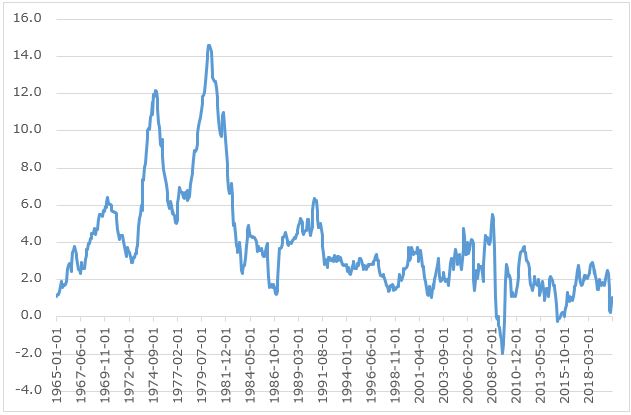

しかし近年は、下のチャートに見られるごとく、低インフレが常態化しました。

米国のインフレ率(前年比)

出所:セントルイスFRB

むしろあまり早い段階で利上げを開始すると、せっかく増え始めた雇用の伸びの腰を折るリスクがあるのです。

8月27日のFRBの声明は、この新しいルールを制度化する画期的な出来事でした。

では、我々一般の投資家の目線から、FRBのこの方針変更はどのような意味を持つのでしょうか。それは「FRBは景気が強くなり始めても、おいそれとは利上げに踏み切らない。粘れるだけ粘ることにした。だから投資家の側としても株式市場に見切りをつけるタイミングに関してはできるだけ引き延ばした方がいい」ことを意味します。

Money Hack3大統領選の結果を予見したければS&P500指数の動きに注目

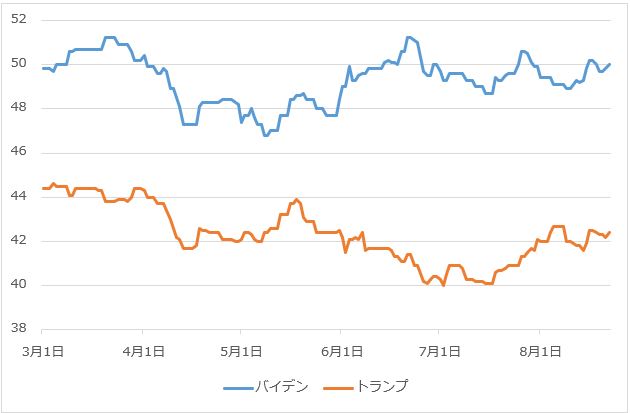

これを書いている8月28日の時点では共和党の現職大統領ドナルド・トランプ氏の人気は、挑戦者である民主党のジョー・バイデン候補に劣後しています。

大統領選挙有権者投票意向調査

出所:リアルクリアポリティクス

でも、いまだトランプ氏が負けると決まったわけではありません。

どちらの候補が勝ちそうか。……それはある意味、株式市場に聞くのが一番早いかもしれません。それというのも過去の経験則では現職大統領が負けるシナリオ(下のチャートの灰色)では9~10月に株式市場が下落するのが常だったからです。

大統領選挙の年のS&P500

出所:ストックトレーダーズ・アルマナック

だから9月と10月の相場には注意を払ってください。

民主党のバイデン氏が勝つシナリオでは、米国の経済政策がグリーン・エネルギーに傾斜することが予想されます。ですからこの時期株式市場が低迷したらグリーン・エネルギー関連株をポートフォリオに仕込み、バイデン勝利に備えるやり方があると思います。

Money Hack4 withコロナの投資環境がいつまで続くかを知るにはワクチンの承認に注目!

米国経済は航空会社、ホテル、レストランなど、旅行や外出に関係するセクターはいまだ正常化とは程遠い状況です。一例として大手ホテルチェーンの客室稼働率は30%台です。

このような環境下ではどうしても在宅やネット通販などの関連銘柄が安全な投資先になってしまうでしょう。

ただ来年2021年にかけて新型コロナ・ワクチンが完成するシナリオでは、堰(せき)を切ったように消費者が街に繰り出すシナリオが現実化するかもしれません。

その場合、これまで好調だったネット関連株は2021年第1四半期から第2四半期にかけて前年比が苦しくなるリスクもあります。

そのため、投資家としてはワクチン承認のニュースには注意を払う必要があると思います。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。