続々登場する新しい「器」

今年は、確定拠出年金法の改正があり、確定拠出年金の対象者の範囲が拡がるなどの大きな変更があった。

また、昨年登場したNISA(少額投資非課税制度)は、それ自体の枠が拡大し(年間100万円から120万円に)、さらにジュニアNISAが生まれ、報道によると、金融庁は「積立NISA」(仮称)と呼ばれる新制度の導入を検討している。運用の「器」が続々と登場している。

積立NISAの詳細はまだ固まっていないようだが、年間60万円までの、積立投資に好適な商品の積立投資に対して、20年間(ロールオーバーは無し)の運用益非課税期間を与える制度のようだ。この制度でも、オリジナルのNISA同様に、投資対象商品を途中売却すると、その分の元本が非課税枠から外れる仕組みになっており、金融庁の「本来の投資は長期投資だ」という強いメッセージと、国民及び金融業界への「教育」の意図が窺える。

但し、純粋に投資の立場から考えるなら、長期のバイ・アンド・ホールドが原則として望ましいとしても、20年もの運用期間があると、物価も金利も経済成長率も大きく変化するので、積立NISAの使い方は、簡単ではない。

余談ながら、「ノーロード(手数料ゼロ)の商品になら、スイッチングは可能」というくらいの自由度はあってもいいのではないか、という感想を筆者は持つ。

一方、確定拠出年金も、それなりに癖のある「運用の器」だ。

確定拠出年金は、運用内容に関してはスイッチングが出来る点でNISAよりも融通が利くが、運用対象商品は加入者が選んだ運営管理機関が用意した商品ラインナップに限られる点で選択範囲が狭い。また、原則として60歳まで引き出しが出来ない点についても、考えておく必要があるだろう。

こう書くと、「難しい」、「めんどうくさい」と敬遠する方が出て来そうで心配になるが、確定拠出年金も、NISAも、同じ運用を行うなら、是非とも利用したい「得な制度」なので、投資家には効果的に且つ最大限に使って欲しい。

大事なのは「運用資産全体」

さて、例えば、確定拠出年金と、NISAと、証券会社の課税口座と、銀行預金とに、金融資産をお持ちの投資家がいるとしよう。彼(彼女)にとって、大事な事は何だろうか。

それは、自分の「全ての運用資産の合計」がどのように運用されているか、ということだ。

例えば、「国内株式」について、どの運用口座でどれだけのリスクを取っていて、その合計が幾らあって、どのような手数料を払っているのかといった点が問題である。もちろん、国内株式以外のアセット・クラス(資産区分)についても同様な事が言えるし、全体で「アセット・アロケーション(資産配分)」がどうなっているかということが、是非、自分で把握して、且つコントロールすべき重要問題となる。

投資家が成すべきことは、①全体のアセット・アロケーションを設計し、②利用可能な運用口座の適性に応じてアセット・アロケーションの「部分」を割り振ること、の二点だ。

これは、機関投資家の世界でいうなら、年金基金が、アセット・アロケーションを決めて、これに合わせて、個々の運用機関にどのように資産運用を任せるかという「マネージャー・ストラクチャー」を作るプロセスに似ている。

それでは、個人投資家は、この管理をどのように行ったらいいだろうか。

「アセット・ロケーション」と「アセット・アロケーション」

この管理に当たっては、「アセット・ロケーション」(資産の置き場所)と「アセット・アロケーション」(資産配分)を、マトリックス化して考える事が分かりやすい。

尚、今回ご紹介する方法、特に、「アセット・ロケーション」という概念については、投資教育会社・I-Oウェルス・アドバイザーズの代表で、「自分でやさしく殖やせる 「確定拠出年金」最良の運用術」(日本実業出版社)の著者でもある岡本和久氏のアイデアをお借りしたことを付記しておく。

具体的には、横軸にアセット・アロケーションを、縦軸にアセット・ロケーションを区分した表を作り、ここに、自分の資産の現状、又は、自分がこれから構築しようとする資産管理の状態を記入すると、物事が簡単に決まる。

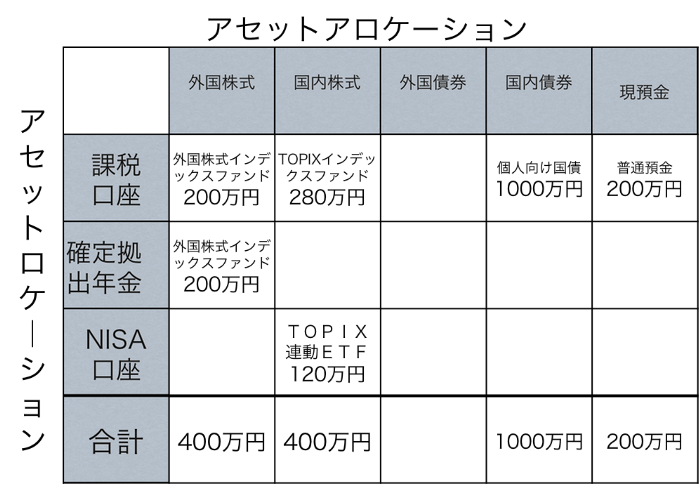

例えば、金融資産を総額で2,000万円持っており、そのうち、確定拠出年金に200万円、NISA口座に120万円の残高をお持ちの個人がいるとしよう。

彼(彼女)が、例えば、「資産のうち、800万円までリスク資産に投資していい。その内訳は、『国内株式』と『外国株式』を半々にしよう」と決めたとした場合、例えば、次のような図を書いて、運用方法を検討してみるといい。

アセット・アロケーションとアセット・ロケーションの例

アセット・アロケーションの項目は、左から右に、リスクが大きい方から順に並べてみた。「外国株式」と「国内株式」の推定リスクの大きさは、用いるデータの時期等によって異なるが、今回は、このようにしてみた。

アセット・ロケーションについては、運用対象を変更しにくい口座を下に、運用対象の入れ替えが容易な口座を上に配置してみた。尚、課税口座は、証券会社と銀行を分けて図を描いてもいいだろう。

NISAは、一旦投資した対象を、非課税期間の途中で一部ないし全部売却してしまうと、その元本相当額が非課税枠から外れてしまうので、できるだけ「途中で売りたくなりにくい物」が良い。端的に言って、TOPIX連動型のETFはこの条件を満たし、確定拠出年金に用意されている運用選択肢よりも運用管理手数料が安い。NISAでの運用対象の第一選択肢は、圧倒的にTOPIX連動型のETFだ。

次に確定拠出年金だが、このお金の置き場所としての性質は、その利用自体が得(一定以上の所得が見込める場合所得控除の効果が大きいから)なので、最大限に利用したいことの他に、通常、外国株式のインデックス・ファンドに、市販の投資信託よりも運用管理手数料が安い商品がラインナップされている。

NISAに「国内株式」を割り当てたことでもあり、確定拠出年金の第一選択肢は外国株式インデックス・ファンドである場合が多い。

この割り当ては、「同じアセット・アロケーションなら手数料の安いアセット・ロケーションがいい」という原則から導き出されているが、それぞれの商品の手数料を表の欄内に書き込んで、資産毎に合計し、さらに総合計を計算してみると、どのような配置が最適なのかが分かりやすい。

実際には、そこまでしなくても自明の場合が多いだろうが、他人にアドバイスする場合などは、そうすると分かりやすくていいかも知れない。

個人向け国債(変動10)は、債券に入れるか、現金(リスク上の性質は短資に近い)か少し迷ったが、現在、どちらの観点から見ても、圧倒的に優れた運用対象だ。確定拠出年金の中で、債券ファンドを持ったり、債券が含まれるバランスファンドを持ったりすることは「勿体ない!」。こうした無駄を排除するためにも、先のような図を書いてみることが有用だ。

課税口座は、税金面で他のロケーションよりも不利だが、入れ替えの自由度が大きいので、この中を調整することによって全体のバランスを取って、「アセット・アロケーション」を完成させるといい。

なかなか便利な方法だと思う。是非、お試し頂きたい。

![[動画で解説]「今週のドル/円は4円の円安。来週のドル/円は160円か? 」](https://m-rakuten.ismcdn.jp/mwimgs/1/f/498m/img_1f3949c08c7e53f8c517668b0bca4e6a45975.jpg)

![[動画で解説]アメリカ大統領選挙から1週間「トランプトレード」はどう変化していく?~時間軸で考えてみる今後の相場展開~](https://m-rakuten.ismcdn.jp/mwimgs/3/4/498m/img_34971e338ed0449f7eb54625c17b1f8071951.jpg)

![[動画で解説]【米国株】トランプ相場 ラリーとクラッシュの間](https://m-rakuten.ismcdn.jp/mwimgs/c/6/498m/img_c602ac20bd2fb9e7dd213b0a4b8be5c461311.jpg)

![[動画で解説]【2024年10月】今、上昇している市場はどこ?投資信託ランキング「注目のインド株ファンド!これから投資する人におすすめの3本」](https://m-rakuten.ismcdn.jp/mwimgs/2/f/498m/img_2f095920da9b3a6e3157b834cb0947be39986.jpg)