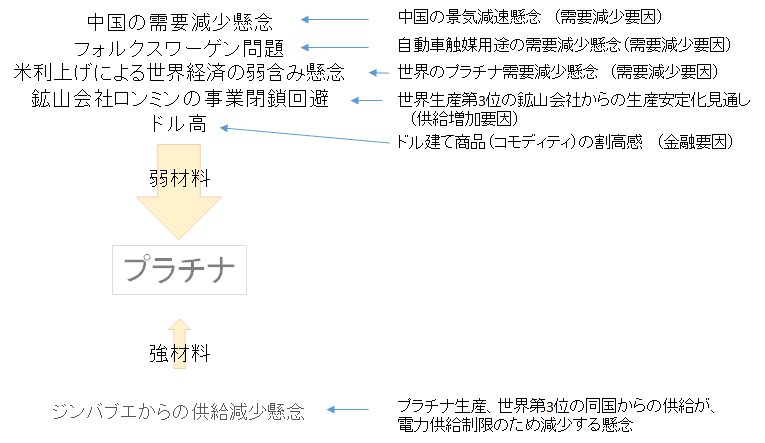

プラチナの下落要因は、複数の面で消費が減少する「懸念」

- 図6:足元のプラチナの変動要因について

プラチナの価格下落の背景には、複数の需要減少につながる懸念が生じている点があげられる。

中国の景気減速懸念は、中国国内でのプラチナ関連製品の消費の減少や、同国が国内で製造、および輸入する自動車の台数が減り、それによって自動車の排気ガス浄化装置に触媒として用いられるプラチナの量が減少することへ結びつく。

また、フォルクスワーゲン問題では、排ガス不正問題により、同社や同社系列ブランドブランドイメージの低下などにより同社の自動車の販売が減少、それにより触媒として用いられるプラチナの量が減少することへ結びつく。

また、米国の利上げが世界経済へマイナスの影響を及ぼすことで、プラチナに関わる電子部品などの工業品、プラチナ製の宝飾品、プラチナへの投資、および米国からのプラチナ関連の主に電子製品の輸出が鈍化・減少することへの懸念もある。また、利上げによりドル高傾向が強まればドル建て資産において他通貨建てに比べて割高感が生じる点も弱材料視される。

英国のプラチナ生産大手で世界第3位の生産量の「ロンミン」について、資金調達等の関係で事業閉鎖問題起きていたが2015年11月9日、それが回避されたと報じられ、供給を安定させる材料は弱材料として作用。

強材料としては、プラチナの世界第3位の生産国であるジンバブエにおいて、同国政府によりプラチナを生産するために必要な電力の使用量の制限が課せられたという供給に懸念を生じさせる材料があるが、足元の価格下落が示すとおり、プラチナ全体として弱材料が強材料よりも勝っている状況が続いている。

米国の利上げ・金融緩和ムードの高まりが、ねじれに終止符を打つきっかけに

上述のとおり、金(ゴールド)の強含み、およびプラチナの下落によってねじれ状況は現在も続いている。

しかし、米国の利上げ・日欧中国などの金融緩和ムードの高まりが、この2つの貴金属の価格の関係を正常な状況に戻す可能性があると考えている。

現在、株式・通貨・商品(コモディティ)、その他さまざまなマーケットにおいて、その市場参加者の多くが、米国の利上げ、および日欧中の金融緩和ムードの動向に注目しているといっても過言ではないだろう。

通貨安競争という言葉は2010年にも聞かれたが、当時は米国が金融緩和の真っ只中であった。現在は米国が利上げ間近の状況であるため、米国が積極的に今回の「競争」に参加してくることは今のところ考えにくい。

米国との競争を避け、かつ、基軸通貨であるドルが上振れしやすい状況での競争であるため、各国の金融緩和によって景気向上を目指すムードの高まりは今後さらに拡大していく可能性がある。

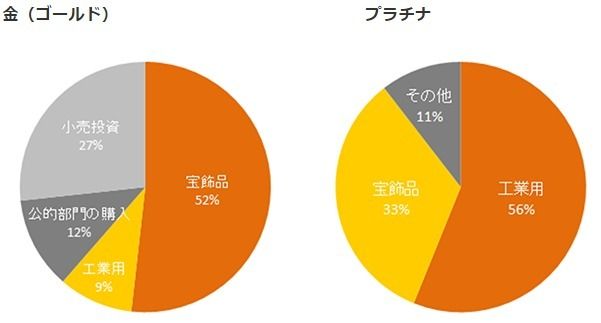

本シナリオを読む上で、以下の図7のとおり、金(ゴールド)とプラチナの需要の内訳の違いを確認しておきたい。

-

図7:金(ゴールド)とプラチナの需要の内訳

金(ゴールド)とプラチナの最も大きな違いは、主な用途が「宝飾用」か「工業用」か、ということである。

プラチナは工業用の用途で半数以上を占めている。このため、景気好転による工業品需要の拡大時期は、需要がより旺盛になりやすい。逆に景気減速時は、需要の減少が顕著になりやすくなる。

金(ゴールド)はプラチナとは逆に、景気好転時は安全資産と目されやすい金(ゴールド)への投資妙味が薄れるため需要が減少しやすく、景気減速時は代替通貨という側面から需要が増加する傾向がある。

つまり、「景気動向」は、2つの貴金属の値動きに差異をもたらす大きな要因である、ということである。

まさに今、2つの貴金属の価格の関係がねじれているのもこのためである。(景気減速時、安全資産と目されて金(ゴールド)が強含み、工業用途の割合が高いプラチナが下落)

しかし、今後は先に述べた「米国の利上げ」や「日欧中の金融緩和ムードの高まり」により景気回復期待が高まり、実体経済が好転していくこととなれば、今度は、金(ゴールド)弱含み、プラチナ上昇というシナリオを描くことができるようになるだろう。

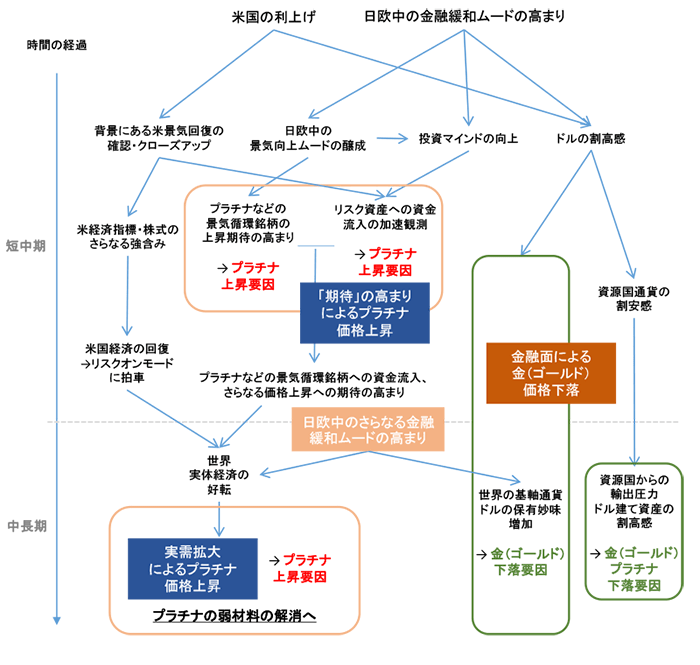

このシナリオは、おおまかには短中期と中長期の2つのステージに分かれ、そのステージの境界上に、「日欧中のさらなる金融緩和ムードの高まり」がある。各国・地域で手法は異なっても何等かの策によって緩和ムードがさらに高まれば、その分だけ貴金属価格にも影響を及ぼすと考えられる。

- 図8:米国の利上げ・金融緩和ムードが金(ゴールド)・プラチナ価格に与える影響シナリオ

金(ゴールド)においては、両ステージを通じて、世界の基軸通貨であるドルの上昇により、ドルを保有する妙味が高まり、その結果、代替通貨という側面を持つ金(ゴールド)の保有メリットが薄れ、金(ゴールド)の売りが優勢になると考えられる。

中長期のステージおいては、各国におけるさらなる金融緩和ムードが高まることで、ドルの先高観がさらに意識され、金(ゴールド)にとってはより頭の重い状況となると考えられる。

また、ドル高により相対的に金(ゴールド)やプラチナの生産国の通貨の下落が進めば、これらの生産国からの供給圧力が生じやすくなることも考えられる。

この点は金(ゴールド)とプラチナの共通の弱材料ではあるが、金(ゴールド)はプラチナと異なり生産国が偏らず、世界のさまざまな国で分散されて生産されている。

ドル高がこれらの複数の産金国の通貨を押し下げる要因となった場合、複数の国からの供給圧力が同時に高まる可能性があるため、このドル高を発端とした相対的な資源国通貨安による価格下落のインパクトは、プラチナよりも金(ゴールド)の方が大きくなる可能性がある。

一方、プラチナだが、2つのステージともに、「米国の利上げ」・「日欧中の金融緩和ムードの高まり」がそれぞれ異なる形で強材料となると考えている。

「米国の利上げ」においては、利上げの根拠である米国の景気回復傾向がより進展すれば、米国の株価や経済指標がさらに強含み、引いてはそれが他国の景気を上向かせる期待を生じさせたり、リスクを取って運用するムードを高めたりするきっかけとなる。

このような短中期のステージは、将来のプラチナ需要の増加「期待」であったり、リスクを取って運用する「ムードの高まり」であったり、「期待やムード」の高まりによって価格が上昇する状況になると思われる。

そして次の中長期のステージでは、さらに金融緩和ムードが高まることで、それまでに醸成してきた「期待やムード」の高まりによる景気好転への足掛かりが、実体経済へプラスに作用、工業用途の割合が高いプラチナの実需拡大・価格上昇、という段階に移っていくことが考えられよう。

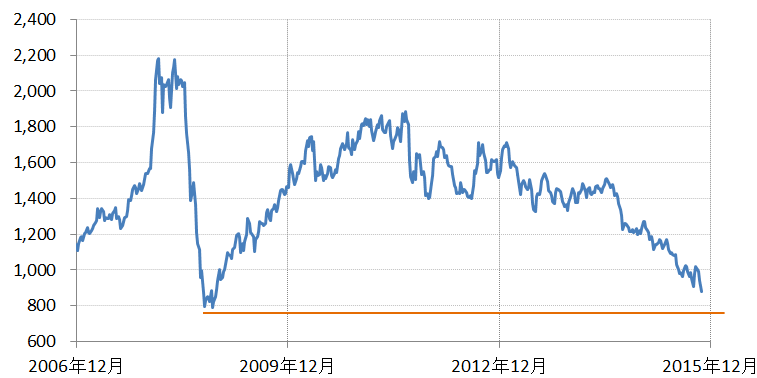

どちらのステージでも、ドル高・プラチナ生産国の通貨下落による供給圧力の上昇という弱材料を抱えてはいるが、プラチナはここ1年数か月で金(ゴールド)以上に大幅に下落し、かつドル建てのプラチナにおいてはリーマンショック後の安値近辺に接近しており、このような数年来の安値圏で価格が推移する中での、景気回復を背景とした強材料の出現は、安値を拾って長期的な取引を重視する取引参加者にとっては取引機会の到来と映るかもしれない。

- 図9:ドル建てプラチナ週足(単位:ドル/トロイオンス)

このように、「米利上げ」および「金融緩和ムードの進展」が、金(ゴールド)価格の下落・プラチナ価格の上昇要因となっていけば、おのずと2つの貴金属の価格の関係においては、現在の「ねじれ状態」が解消し、正常な状況(金(ゴールド)<プラチナ)へ移行していくものと思われる。

部分的に見れば、中国は現在「新常態(ニューノーマル)」へ移行する過渡期とされ、移行後は以前ほどの規模ではないが、底堅い経済成長を実現する可能性を秘めている。

IMFの世界景気見通しによれば、先進国・地域では、直近の危機の遺産が減少しており、金融政策による下支えの長期化および財政中立性への回帰は、それらの国・地域の経済の伸びの加速化と失業率の低下を支えている、としている。

また、先述の「プラチナの下落要因は、主には消費が減少する「懸念」」で述べたとおり、足元のプラチナ価格の下落が示すとおり、現在は弱材料が強材料を上回っている状況であるが、その弱材料としてあげた「中国の景気減速」「フォルクスワーゲン問題」「米利上げによる世界の景気減速」については、およそ「懸念」の域を超えていないように思われる。

中国の景気減速懸念が高まり始めた夏場や、フォルクスワーゲン問題が発覚した9月下旬以降を網羅した、主要な機関からのプラチナの需給に関するデータはまだ公表されていないため、実際のきちんとしたプラチナ需給の状況は多くの取引参加者はまだ把握できていないものと思われる。

こうした中、価格が独り歩きするように下落するのは、まさに実態を反映しきらないまま先行きを不安視する「懸念」がその背景にあると考えることができよう。

逆を言えば、このような「懸念」が価格を下落させる・ムードが価格をけん引する時期であるからこそ、将来への期待が高まるにつれて(仮に実需が大きく回復していることが確認できなくても)、この「期待・ムードの高まり」が価格上昇の要因に変わっていくとも考えられるのではないだろうか。

また、ロンミン社の事業閉鎖回避について、2014年半ばに激化した同社の労使交渉における事件をきっかけとした供給懸念が生じた際、プラチナ価格が上昇ではなく下落トレンドを描いたことから考えるに、供給懸念は必ずしも強材料にはならないことを示していると言え、足元のロンミン社の事業閉鎖回避による供給回復見通しが価格下落要因になるとは言い切れないことを表していると言える。

その時の主要な変動要因が、ムード主導や金融要因であるのか、需要と供給のバランスで価格が決まる需給要因なのか、ということである。

ただ、この点については、図8に示す実需拡大期とした中長期のステージに入った場合、マーケット参加者の関心は「ムードや金融面」から、貴金属を含む商品(コモディティ)の本来の値動きの要因である需要と供給のバランスである「需給面」に移っていることが想定されるため、中長期ステージでの供給増加要因が発生した際には価格の下落に注意が必要である。

金(ゴールド)とプラチナ価格が正常な状態に戻るかどうかを探る上で、米国の利上げ、および日欧中の金融緩和ムードの高まりの今後の動向に注目していきたい。

![[動画で解説]成長株、割安株、高配当利回り株…どの株を選べばいい?](https://m-rakuten.ismcdn.jp/mwimgs/8/4/498m/img_84b60a4da51373f73b5c52275b097f2837381.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#1~桐谷さん、おきに優待ベスト3見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/9/5/498m/img_9528c8c2f23001a3deb43de0c6f7845872398.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]みずほ証券コラボ┃7月16日【米株は小型選別 日本株はドル建てに注目~今週は米共和党大会と米決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/2/a/498m/img_2a5df0131378bd46a83ce1f01fbb418d92438.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 最高値を更新後日本株はどうなる?~出現した「天井サイン」をどう読むか~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_60df7a3c9e52ac000de20f75f870968d71371.jpg)

![[動画で解説]円高ショックで日経平均急落、夏枯れ相場始まり?](https://m-rakuten.ismcdn.jp/mwimgs/3/c/498m/img_3c55226b36153bdd05e3d3a674f68f9245072.jpg)

![[動画で解説]新NISAを使った個別株投資について](https://m-rakuten.ismcdn.jp/mwimgs/0/c/498m/img_0c14e3a2b5e84beb52872a9b879aa3e795587.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/356m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]日銀が7月利上げに踏み切るべきでないこれだけの理由](https://m-rakuten.ismcdn.jp/mwimgs/a/8/160m/img_a8715b638366eed8a8f8d75613b8e92163161.jpg)