株価回復であらためて知る「米国株の長期投資効果」

今週も日米株式は回復基調を維持しました。日本政府は新型コロナ感染拡大に伴う景気対策として第2次補正予算案(2020年度)を決定。一般会計の歳出総額は31.9兆円と、1次補正(25.7兆円)を上回り過去最大となりました。

安倍首相は「補正予算の事業規模は1次と2次を合わせ200兆円超とGDP(国内総生産)の4割に上る空前絶後の規模」とし、「100年に一度の危機から日本経済を守り抜く」と述べました(25日の記者会見)。

緊急事態宣言解除と大規模景気対策を好感し、日経平均は2万1,916円に上昇(28日)。節目とされていた200日移動平均(2万1,656円)を上回りました。日本株が下値を切り上げている要因として「米国株の堅調」が挙げられます。

NYダウ平均は2万5,548ドルと2カ月半ぶりの水準に回復。S&P500指数も3,000台を奪回し200日移動平均を上抜けました(27日)。FRB(米連邦準備制度理事会)と米政府の景気・資金繰り対策で、企業業績が2Q(4-6月期)に底入れするとの期待が広まっています。

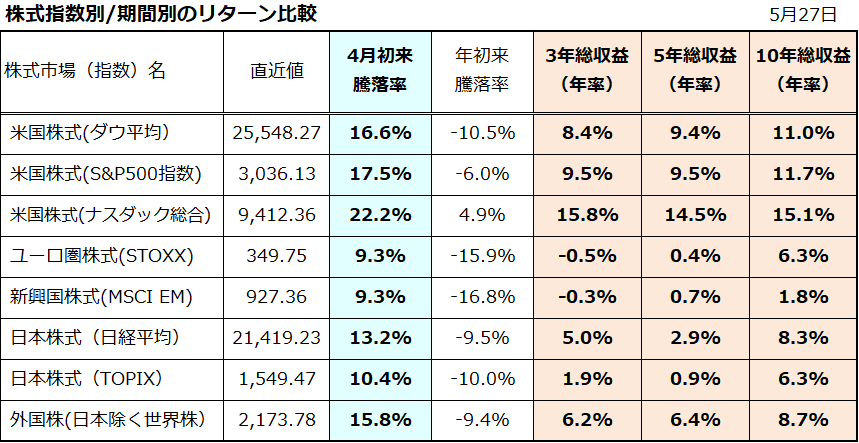

図表1が示すように、米国株は3年、5年、10年の総収益(年率)で日本株より優勢です。年初来騰落率でプラスに転じたナスダック相場が主導し、「米国株は長期投資の果実を提供してきた」ことがわかります。

特に、「定時定額(積立)投資」を実践する投資家は「貯めながら増やす資産形成」(ドルコスト平均法と複利運用の効果)を実感しやすいと思われます。とは言うものの、短期目線では「株高が続く」と言い切れません。市場が今後警戒しやすい潜在的リスクを3つの「第2波」と呼び下記に整理したいと思います。

<図表1>長期リターンの比較で知る「米国株式の優勢」

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)