投資家必読!バフェットの年次書簡

毎年度末、決算資料とともにウォーレン・バフェットによるバークシャー・ハサウェイの株主へ宛てた年次書簡(To the Shareholders of Berkshire Hathaway Inc.)が公開される。この年次書簡にはバフェットが株式市場をどのように俯瞰し、今後どのような投資行動をとるのか、それらを探る参考になるもので、投資家必読のレターである。2019年度末の年次書簡には以下の記述があった。

私たちが言えることは、現在の金利に近いものが今後数十年にわたって続き、また、法人税率も現在の低水準である場合、間違いなく株式投資のパフォーマンスは固定金利の債権に比較して長期ではるかに良くなるということです。

このバラ色の予測には警告が伴っています。明日、株価に何が起こるかわかりません。時折、市場の大幅な下落、おそらく50%以上の規模の下落があります。しかし、昨年私が書いた「The American Tailwind(追い風を受ける米国)」と、スミス氏が述べた複雑な不可思議の組み合わせは、金を借りず、自分の感情を抑制できるものにとって、株式投資が長期投資として優れていると示すでしょう。

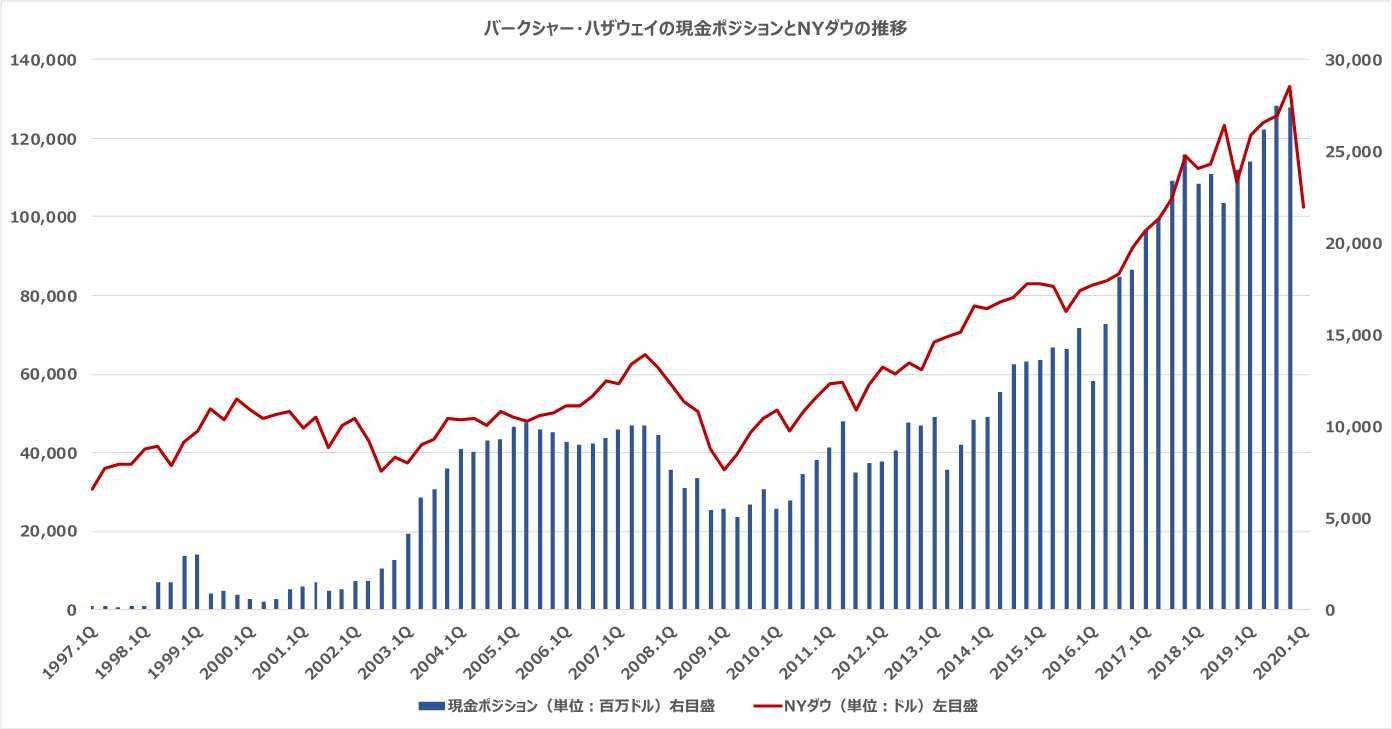

今回の市場の混乱を予見していたのであろうか、「50%以上の下落もありうる」と述べている。その一方で、現在の金利や法人税率の環境下においては、債券に比べて株式のパフォーマンスが長期的に良いと指摘しながらも、この年次書簡とともに公表されたバークシャーの2019年期末時点のキャッシュポジションは1,280億ドル(約14兆2,000億円)と、前期比で約14%増、期末時点では過去最高であった。

バークシャー・ハサウェイの現金ポジションとNYダウ平均株価の推移

バフェットは2008年からの金融危機の前にはデリバティブと住宅市場について警鐘を鳴らしており、当時、バークシャーのキャッシュポジションは今回同様、高水準に積み上がっていた。2007年度末の年次書簡の一部を見てみよう。

2003年にシリコンバレーを走っていた車のバンパーに貼られていたステッカーを思い出したかもしれない。そこには、「神様、どうか、もう一度だけバブルを」と書かれていた。残念ながら、この願いはすぐに叶ったが、全ての米国人が住宅価格は永遠に上昇すると信じていたのも同様であろう。この確信によって、借り手の収入と保有する現金のバランスは、貸し手にとっては重要ではなく、住宅価格の上昇が全ての問題を解決してくれると思わせた。今や、米国は、その誤った確信のために広範囲にわたる痛みを経験している。住宅価格が下落するにつれて、金融業界における愚かさが次から次へと露呈されている。われわれは、潮が引いたときに誰が裸で泳いでいたのかを知ることになるだろう – 大手金融機関のいくつかで目撃している光景はひどいものである。

複雑なデリバティブと信用力の低い借り手に対する野放図な住宅ローンによって、米国の金融システムは危機的な状況まで追い詰められていた。しかし、こうしたタイミングで強固なバランスシートを確保していたバークシャーはゴールドマン・サックス(GS)やバンク・オブ・アメリカ(BAC)のような銀行株に投資を行い、結果として大きなリターンを得ている。

同様に危機的状況にある現在、高いキャッシュポジションを維持しているバークシャーがここでどのような投資を行うのかについての憶測が飛び交っている。CNBCの記事「Frozen’ companies are not calling Berkshire Hathaway for rescue investments, Charlie Munger says(チャーリー・マンガーは言う 「凍りついた」企業はバークシャー・ハサウェイに救済投資の電話をかけてきていない)」によると、バークシャーの副会長でバフェットのビジネスパートナーであるチャーリー・マンガー氏がウォールストリートジャーナル紙のインタビューで次のように語った。

「誰もが凍った。そして、電話は鳴っていない(まだ依頼は来ていない)。航空会社を考えてみろ。彼らは一体何が起きているかわかっていない。彼らは今までこんなことを見たことがない。彼らのプレイブックにはこんなことが起こるということは書かれていなかった。」

コロナウイルスの感染拡大によって多くの企業がショックに見舞われ、誰もが次に何が起きるのかわからなくなっているが、バークシャーにはそうした企業幹部から資本を注入してくれという依頼はまだないと話した。また、バフェットは10年以上前の金融危機の中でゴールドマン・サックスやバンク・オブ・アメリカのような金融機関にそのような投資をしたが、マンガー氏は「今回は慎重だ」と述べた。

株価が大きく下げたからといって、そこで下げ止まると安易に思うのは間違いで、さらに下落することはざらにある。株価が下がりきったポイントで買いたいと思うのは投資家心理であろうが、実際に大底を捉えることはほぼ不可能である。危機が起きればどのセクターもどの銘柄も決して安全とは言えない。危機の時こそバフェットのような長期的視点が有効になろう。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)