ウォーレン・バフェットお気に入りの株式市場の指標

4月20日のマーケットウォッチの報道「Warren Buffett’s favorite stock-market indicator ‘scares the bejeezus’ out of this investor」によると、グローバルマクロモニターブログのゲイリー・エバンスは、「FRB(米連邦準備制度理事会)が4月9日にジャンク債を救済して金融市場を効果的に完全に国有化し、ウォール街はソ連のソーセージ工場になってしまった後、すべての分析はこれから出てくるものも含めて全く無意味となってしまった」と発言した。

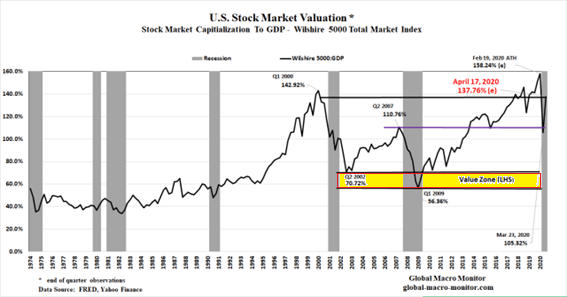

ゲイリー・エバンスが目にしているのは『ウォーレン・バフェットお気に入りの評価指標』であり、こんな状況においても株価は割高な水準に位置している。「失業率は大恐慌以来の最悪のレベルに向かい、ロサンゼルスの労働力の半分以上が失業しており、不確実性が依然として支配している」という状況にもかかわらず…。

バフェット指標(株=ウィルシャー5000の時価総額÷GDP)

ウォーレン・バフェットのお気に入りの米国株式市場のバリュエーション(投資の価値計算)は現在も2000年のITバブルのピークの水準に位置している。

コロナ禍でヒト・モノ・カネの動きが止まり、1929年の世界恐慌以来の危機を迎えている。この大恐慌以来といわれる未曽有の不景気に対処するためには、さらなる債務の積み増しかないとばかり、FRBはQEインフィニティ(無限大量的緩和)、トランプ米大統領は「CARES(コロナウイルス支援・救済・経済保障)法」によって、昔のソビエト連邦のような社会主義政策に踏み出した。皮肉なことに、トランプ大統領はフランクリン・ルーズベルトになってしまっているのである。バーニー・サンダース氏が民主党候補選びから撤退したのは当然だろう。

しかし、IMF(国際通貨基金)が警告しているように「世界経済は19兆ドルに及ぶ社債の時限爆弾に直面している」のである。(参照:2019年11月7日付外為市場アウトルック)はたしてFRBとトランプ大統領は不良債権のマグマを抑え込むことができるのだろうか?

先日、米国のトレーダーが、「リーマンショックで監獄にいった奴は一人もいない。今度の不良債権もFED(米連邦準備制度)がQEインフィニティでみんな引き受けてくれる。だから、買うんだよ!」と言っていた。やったもん勝ち! だと。ジャンク債のゴミ箱と化してしまった連銀の政策によって、今後は企業も国家の救済政策頼みになっていく。徐々に自助努力をやめることになり、経済はダイナミズムを失っていくだろう。

世界は国家資本主義というMMT(現代金融理論)的な政策に向かっているが、借金を返す必要がないという理論はいわゆる学者の机上の理論であり、現実には機能しない。今はとりあえず救済が優先だろう。しかし、もう足抜けできなくなった「金融政策のホテルカリフォルニア化」は、今後2~3年の歳月の中で、取り返しのつかない事態を招くだろう。

投資家必読!バフェットの年次書簡

毎年度末、決算資料とともにウォーレン・バフェットによるバークシャー・ハサウェイの株主へ宛てた年次書簡(To the Shareholders of Berkshire Hathaway Inc.)が公開される。この年次書簡にはバフェットが株式市場をどのように俯瞰し、今後どのような投資行動をとるのか、それらを探る参考になるもので、投資家必読のレターである。2019年度末の年次書簡には以下の記述があった。

私たちが言えることは、現在の金利に近いものが今後数十年にわたって続き、また、法人税率も現在の低水準である場合、間違いなく株式投資のパフォーマンスは固定金利の債権に比較して長期ではるかに良くなるということです。

このバラ色の予測には警告が伴っています。明日、株価に何が起こるかわかりません。時折、市場の大幅な下落、おそらく50%以上の規模の下落があります。しかし、昨年私が書いた「The American Tailwind(追い風を受ける米国)」と、スミス氏が述べた複雑な不可思議の組み合わせは、金を借りず、自分の感情を抑制できるものにとって、株式投資が長期投資として優れていると示すでしょう。

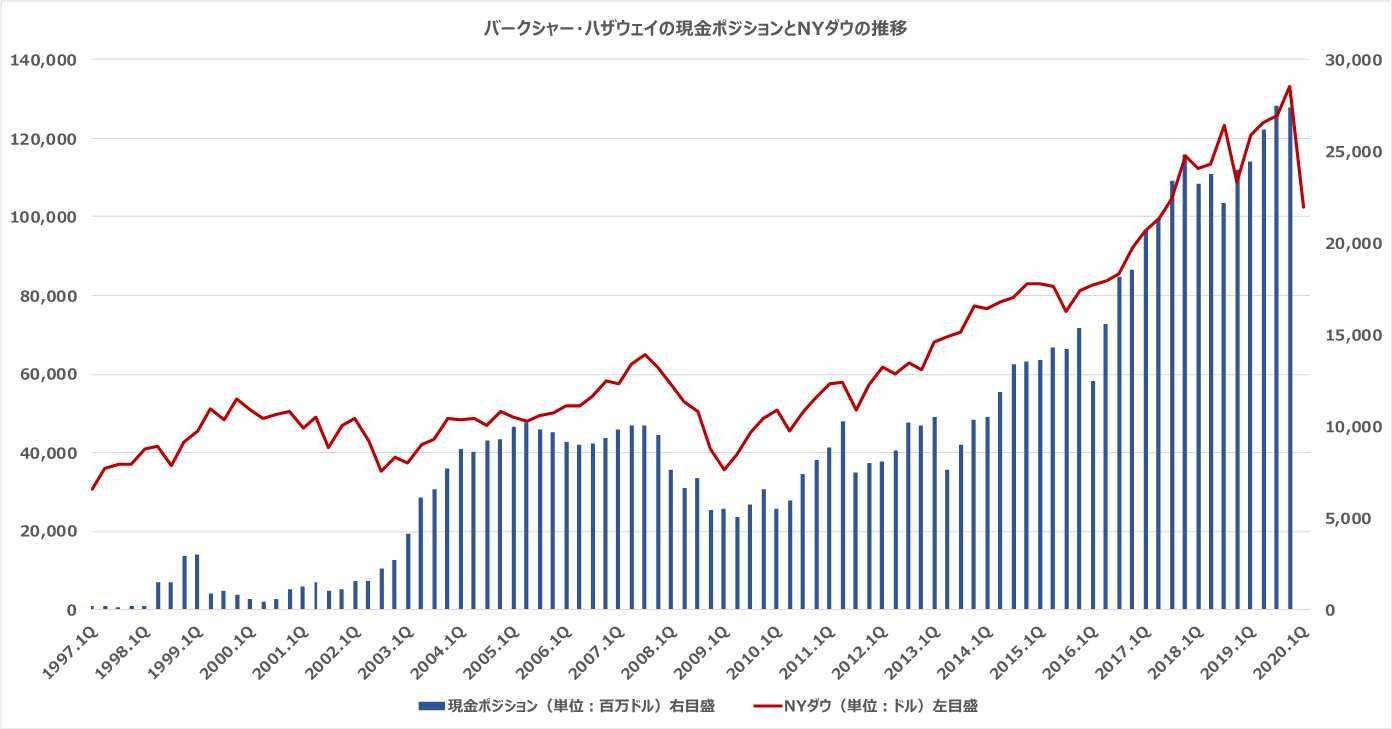

今回の市場の混乱を予見していたのであろうか、「50%以上の下落もありうる」と述べている。その一方で、現在の金利や法人税率の環境下においては、債券に比べて株式のパフォーマンスが長期的に良いと指摘しながらも、この年次書簡とともに公表されたバークシャーの2019年期末時点のキャッシュポジションは1,280億ドル(約14兆2,000億円)と、前期比で約14%増、期末時点では過去最高であった。

バークシャー・ハサウェイの現金ポジションとNYダウ平均株価の推移

バフェットは2008年からの金融危機の前にはデリバティブと住宅市場について警鐘を鳴らしており、当時、バークシャーのキャッシュポジションは今回同様、高水準に積み上がっていた。2007年度末の年次書簡の一部を見てみよう。

2003年にシリコンバレーを走っていた車のバンパーに貼られていたステッカーを思い出したかもしれない。そこには、「神様、どうか、もう一度だけバブルを」と書かれていた。残念ながら、この願いはすぐに叶ったが、全ての米国人が住宅価格は永遠に上昇すると信じていたのも同様であろう。この確信によって、借り手の収入と保有する現金のバランスは、貸し手にとっては重要ではなく、住宅価格の上昇が全ての問題を解決してくれると思わせた。今や、米国は、その誤った確信のために広範囲にわたる痛みを経験している。住宅価格が下落するにつれて、金融業界における愚かさが次から次へと露呈されている。われわれは、潮が引いたときに誰が裸で泳いでいたのかを知ることになるだろう – 大手金融機関のいくつかで目撃している光景はひどいものである。

複雑なデリバティブと信用力の低い借り手に対する野放図な住宅ローンによって、米国の金融システムは危機的な状況まで追い詰められていた。しかし、こうしたタイミングで強固なバランスシートを確保していたバークシャーはゴールドマン・サックス(GS)やバンク・オブ・アメリカ(BAC)のような銀行株に投資を行い、結果として大きなリターンを得ている。

同様に危機的状況にある現在、高いキャッシュポジションを維持しているバークシャーがここでどのような投資を行うのかについての憶測が飛び交っている。CNBCの記事「Frozen’ companies are not calling Berkshire Hathaway for rescue investments, Charlie Munger says(チャーリー・マンガーは言う 「凍りついた」企業はバークシャー・ハサウェイに救済投資の電話をかけてきていない)」によると、バークシャーの副会長でバフェットのビジネスパートナーであるチャーリー・マンガー氏がウォールストリートジャーナル紙のインタビューで次のように語った。

「誰もが凍った。そして、電話は鳴っていない(まだ依頼は来ていない)。航空会社を考えてみろ。彼らは一体何が起きているかわかっていない。彼らは今までこんなことを見たことがない。彼らのプレイブックにはこんなことが起こるということは書かれていなかった。」

コロナウイルスの感染拡大によって多くの企業がショックに見舞われ、誰もが次に何が起きるのかわからなくなっているが、バークシャーにはそうした企業幹部から資本を注入してくれという依頼はまだないと話した。また、バフェットは10年以上前の金融危機の中でゴールドマン・サックスやバンク・オブ・アメリカのような金融機関にそのような投資をしたが、マンガー氏は「今回は慎重だ」と述べた。

株価が大きく下げたからといって、そこで下げ止まると安易に思うのは間違いで、さらに下落することはざらにある。株価が下がりきったポイントで買いたいと思うのは投資家心理であろうが、実際に大底を捉えることはほぼ不可能である。危機が起きればどのセクターもどの銘柄も決して安全とは言えない。危機の時こそバフェットのような長期的視点が有効になろう。

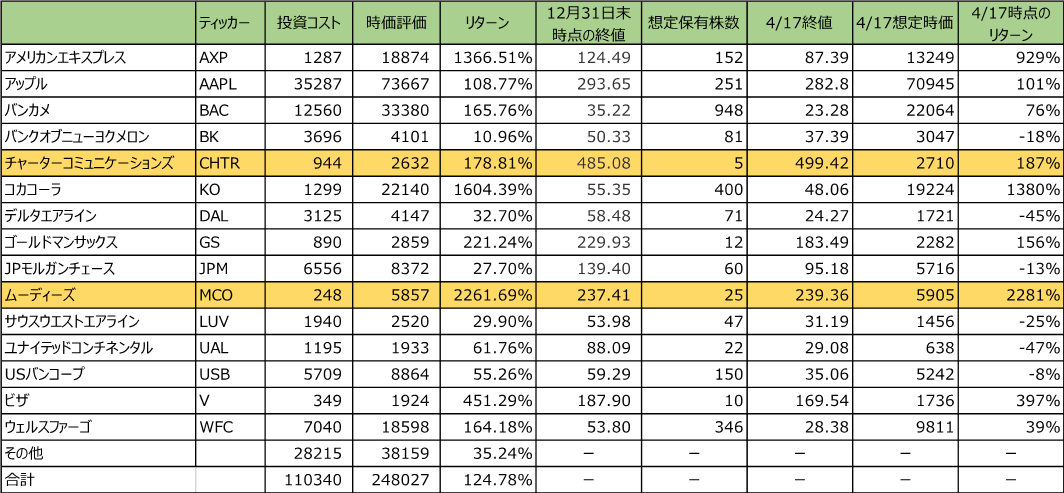

急落相場の中、バフェットの投資リターンは?

改めてここでバークシャーの投資ポートフォリオを確認してみよう。「2019年末時点の投資ポートフォリオとそのリターン」から足元の投資リターン(2020年4月17日時点)を推計した。なお、保有株の一部を売却したデルタ航空とサウスウエスト航空については売却分を考慮せずに推計した。また、「その他」については推計ができないため省略させて頂いた。

バークシャー・ハサウェイの2019年末時点の投資ポートフォリオとそのリターン

市場の混乱によって12月末に比べて概ね投資リターンは減少している。しかし、チャーター・コミュニケーションズ(CHTR)とムーディーズ(MCO)の2銘柄は株価が上昇しており、12月末に比べて投資リターンは上昇している。金融セクターと航空会社は投資リターンがマイナスに転じており、早い段階で一部を損切りしたのは納得だ。一方、アメックス(AXP)やコカコーラ(KO)、またビザ(V)などはこの混乱の中でもしっかりとしたリターンを確保している。

最後に先程のインタビュー記事にあったマンガー氏の言葉で締めくくろう。

「われわれは最悪の台風が来たときの船の船長のようなものだ」

「まずはこの台風を乗り越えたい、潤沢な流動性を持ってこの嵐をなんとか抜け出したい」

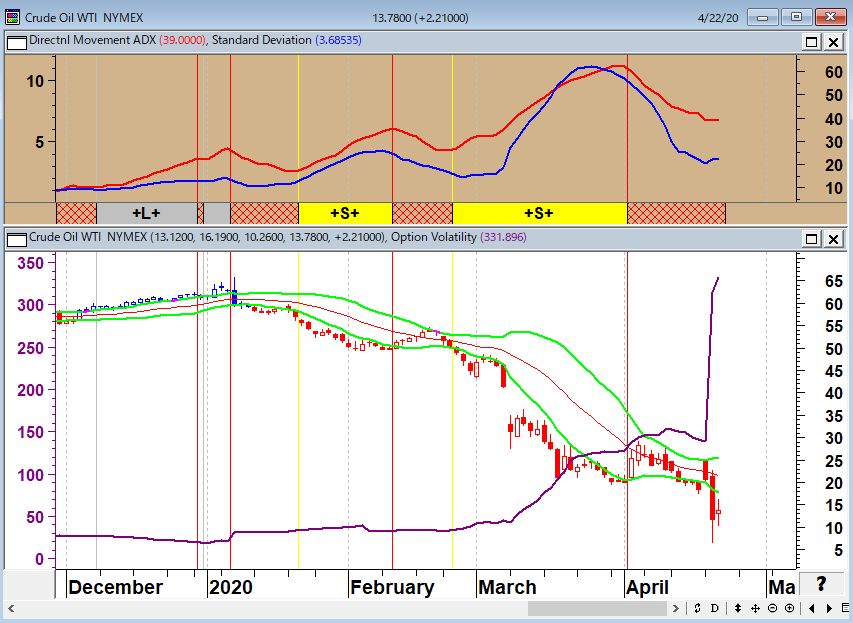

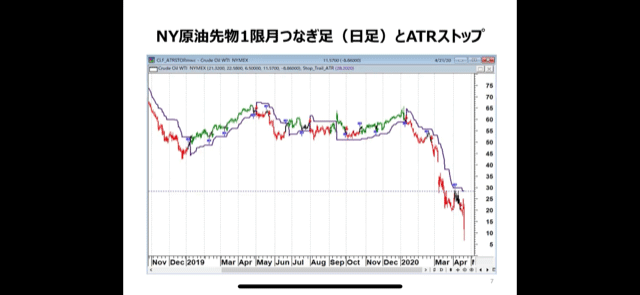

原油先物価格が史上初のマイナスに!

NY原油5月限の価格は、今週の月曜日にこれまでの歴史でありえない領域に踏み込み、記録的な急落を示し、史上初めてマイナスの領域で取引を終えた。安値はマイナス40ドル、終値はマイナス37ドルである。

毎日2,000万バレルの供給過剰の中、売り手は在庫を持ちたくないし、買い手はタンカー以外に貯蔵する手段を持たない。先物の現引き・現渡しが絡む限月交代というテクニカル的な事情があるにせよ、原油のマイナス価格というのは常識では考えられない事態だ。

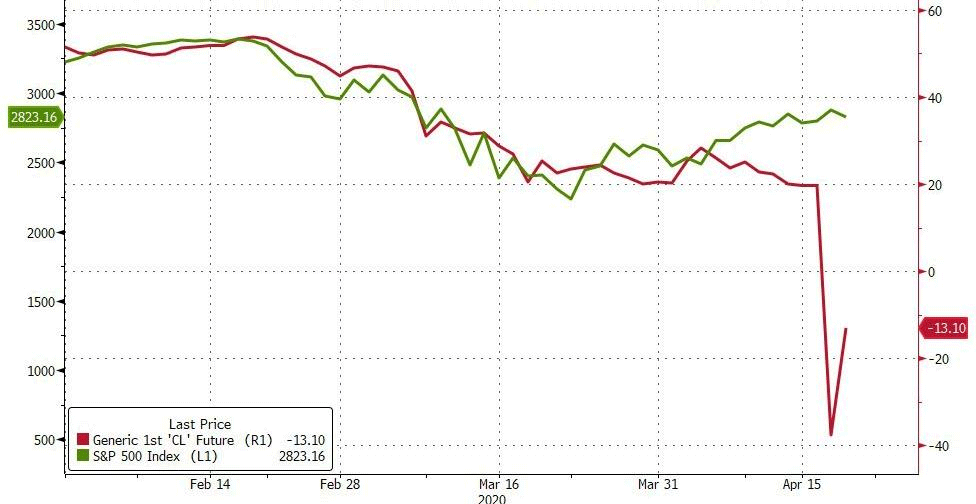

NY原油先物とS&P500指数の推移

「原油先物価格はおそらく1ケタまで下がり、マイナス価格もあり得る」と予測していたのは、投資運用会社グッゲンハイム・インベストメンツのスコット・マイナードCIO(最高投資責任者)である。スコット・マイナードは、4月18日にブルームバーグの取材に答えて以下のように語った。

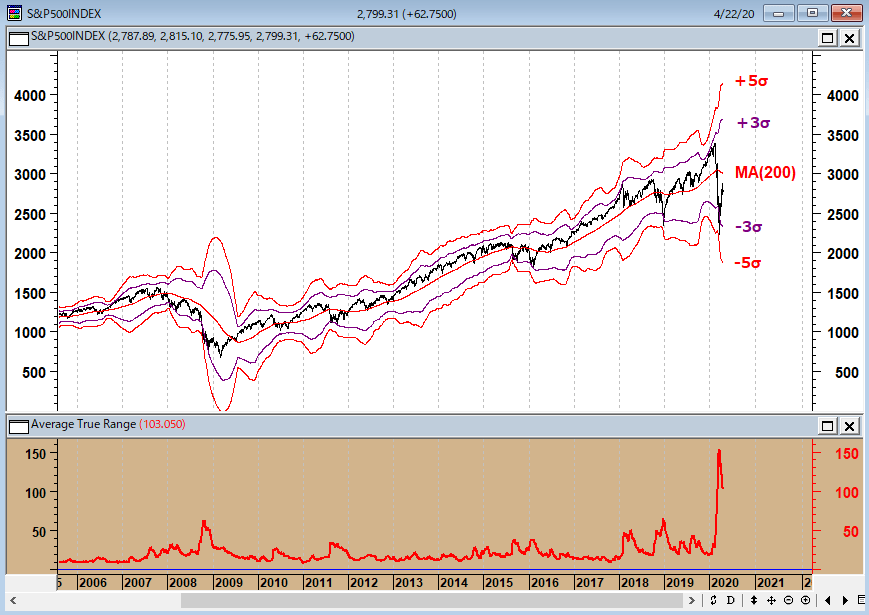

「S&P500種株価指数の上昇は持続不可能であり、下落局面に入った際には1200まで低下する可能性がある。数週間前にリバランスを行い、債券から株式に資金を移していま様子見している投資家は、恐らくまたリバランスを考えたほうが良いだろう。S&P500種はこの先1500や1600、または1200を付ける可能性がある。現在の米株式相場は流動性のみに支えられている。失業率が景気悪化以前の水準に戻るのには長い時間を要するだろう。人々の職場復帰を企業に奨励する、より長期的な計画を私がとても気に掛けているのはこのためだ。」

(4月18日 ブルームバーグ「S&P500種、1200まで下げる可能性-グッゲンハイムのマイナード氏」

S&P500(日足)200日ボリンジャーバンド

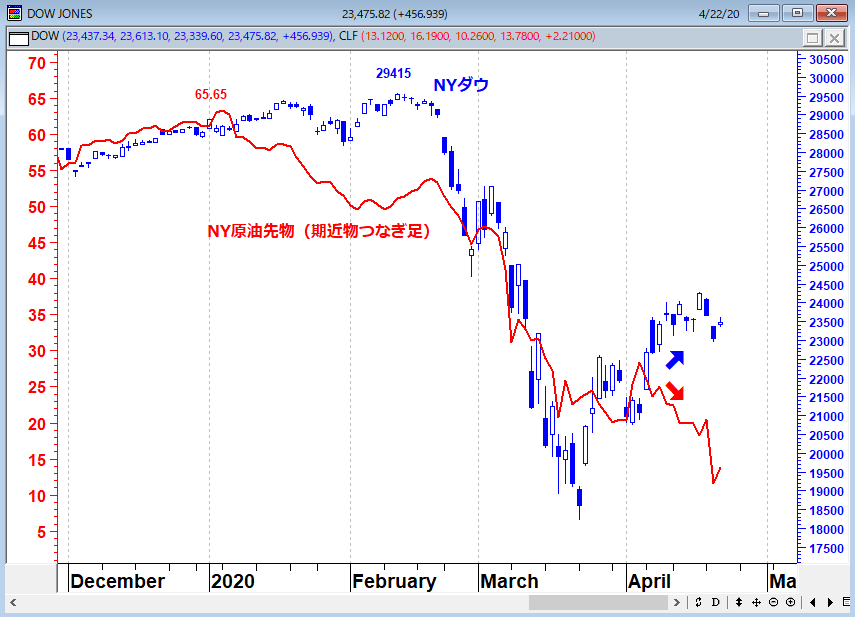

「さすがにゼロ以下の価格はないだろう?」ということで、原油ETN(Exchange Traded Note/上場投資証券)などが値ごろ感からの大量の買いを集めていたことが、今回の原油大暴落という惨劇の引き金になった。ここでの教訓は、「Disaster(破壊)環境では、値頃感で売買してはいけない」ということである。原油価格は経済の体温計であり、株価の先行指標だ。我々はこれから株価の急落にも気が抜けない。

NY原油1限月つなぎ足(日足)

NY原油先物第1限月つなぎ足とNYダウの推移

為替相場はまたもやレンジ相場に

為替相場は急変動の往来相場の後、またしてもレンジ相場色が強くなっている。円高やスイス高という大相場が来るまで、ストップロス注文をおいて、ユーロ/ドルやドル/円の逆張りを機械的にやるしかない相場なのだろう。

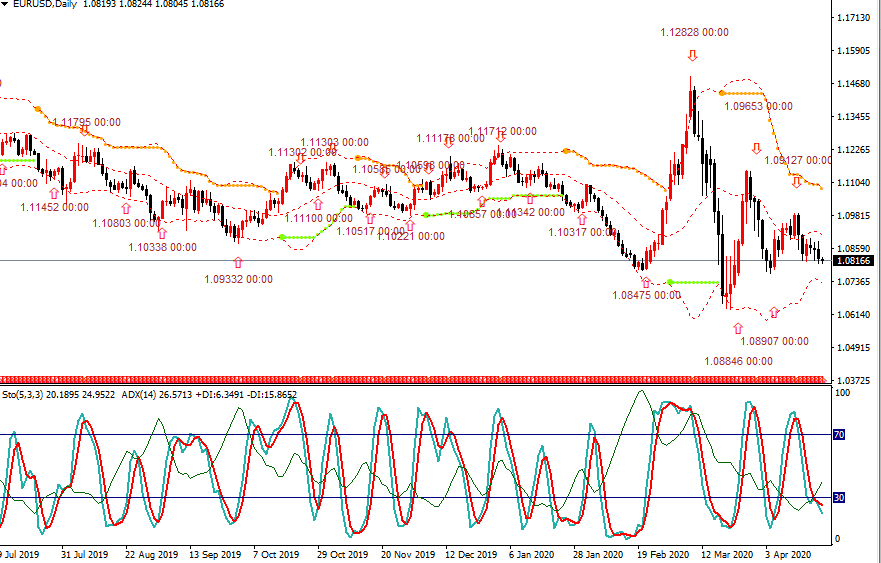

ユーロ/ドル(日足)とストキャスティクスの逆張りシグナル

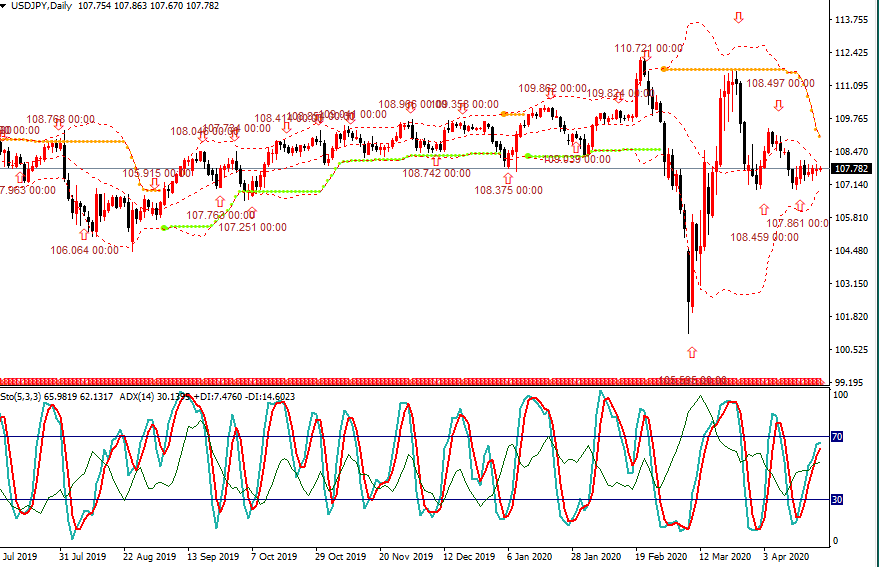

ドル/円(日足)とストキャスティクスの逆張りシグナル

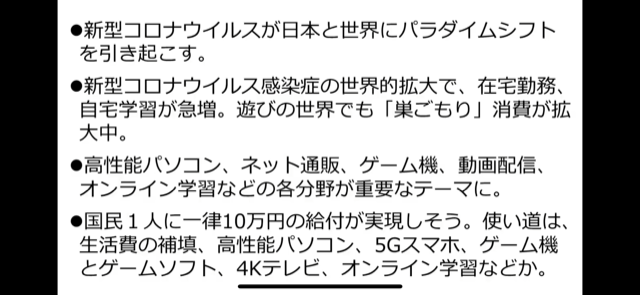

4月22日のラジオNIKKEI「楽天証券PRESENTS 先取りマーケットレビュー」

4月22日のラジオNIKKEI「楽天証券PRESENTS 先取りマーケットレビュー」は、楽天証券経済研究所の今中能夫さんと土信田雅之さんをお招きして、「巣ごもり関連とオンライン経済」・「日経平均はしばらく日柄調整?」「原油先物がマイナスに!?値ごろ感売買はNG」というテーマで話をしてみた。

ラジオNIKKEIの番組ホームページから出演者の資料がダウンロード出来るので、投資の参考にしていただきたい。

4月22日: 楽天証券PRESENTS 先取りマーケットレビュー(ラジオNIKKEI)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。