3.ニンテンドースイッチビジネスは2021年3月期~2022年3月期がピークか

来期2021年3月期は、「ゼルダの伝説 ブレス オブ ザ ワイルド」続編、「Metroid Prime 4」などの新作が予定されています。ニンテンドースイッチライトはまだ発売2年目なので、一定の販売効果が期待できます。また、今4Qに予想される新型肺炎のハード、ソフトへの影響分は、来1Qに上乗せになる可能性があります。

このため、楽天証券では2021年3月期を売上高1兆3,100億円(前年比4.8%増)、営業利益3,600億円(同20.0%増)と予想します。

また、来期から毎期1~2作、ニンテンドースイッチ発売初期に発売された優良ソフトの続編が発売される可能性があります。すでに公表されている「ゼルダの伝説 ブレス オブ ザ ワイルド」続編や、「マリオカート8デラックス」「Splatoon2」「スーパーマリオオデッセイ」などの続編です。これらの続編ソフトが業績を一定水準に保つ役割を果たすと期待されます。

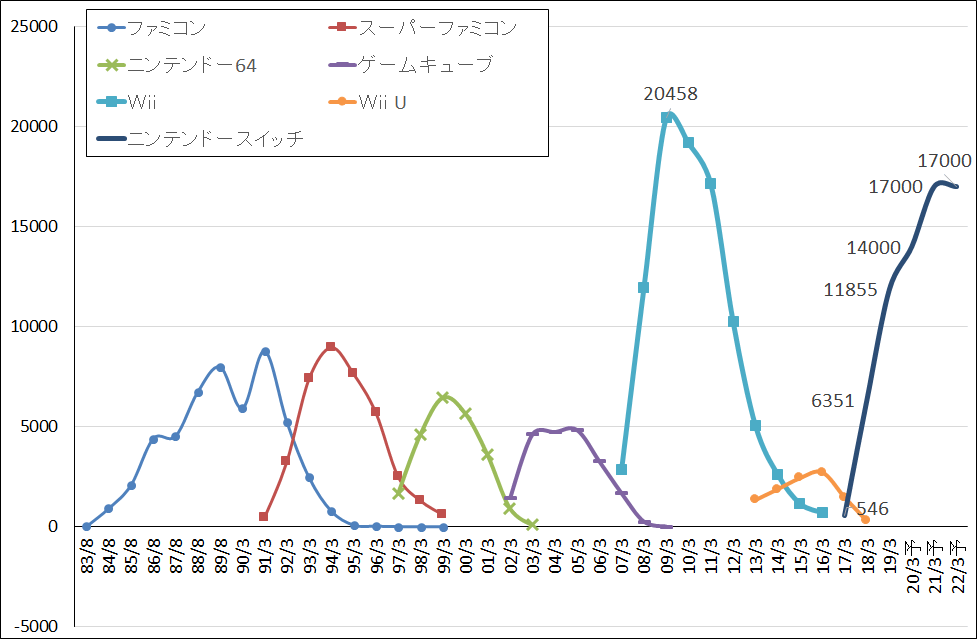

ただし2022年3月期は、ニンテンドースイッチ標準型がすでに下降局面入りしていること、ユーザーが飽き始めると思われるため、ソフトも伸びなくなると予想されることから、業績の伸びは鈍くなると思われます。そのため、今回のニンテンドースイッチビジネスは、2021年3月期~2022年3月期がピークと思われます。そしてその後、業績は下降局面に入ると予想されます(これらの動きは、過去のゲームサイクルから予想されることです)。

なお、2019年12月10日からはじまった中国でのニンテンドースイッチビジネスは、中国ではゲームソフトを1つずつ検閲するため、発売初期のマーケティングが難しく、当面は業績寄与を期待できそうにありません。

中国のゲームユーザーは約6億人と巨大な市場ですが、その多くはスマホゲームとパソコンオンラインゲームのプレイヤーであり、家庭用ゲーム人口はほとんどないもようです(任天堂によれば、並行輸入と日本などでの購入で中国国内に約300万台ニンテンドースイッチが入っているということです)。今3Qの中国国内での販売台数は数十万台とわずかだったもようです。本格的な開拓は次世代機の時代まで待つことになる可能性もあります。ただし、株価に対する期待効果はある程度ありそうです。

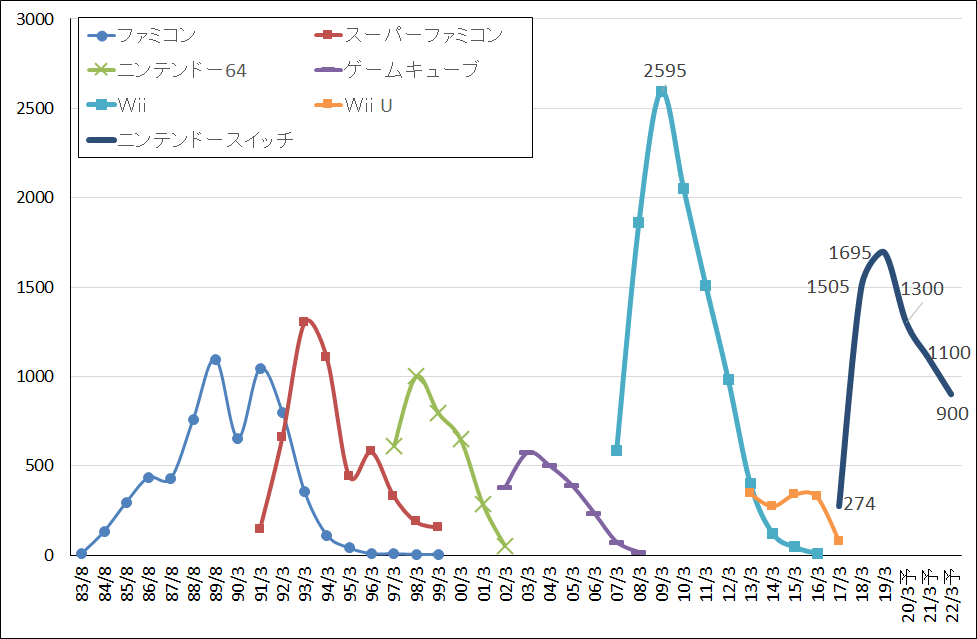

グラフ1 任天堂のゲームサイクル:据置型ハードウェア

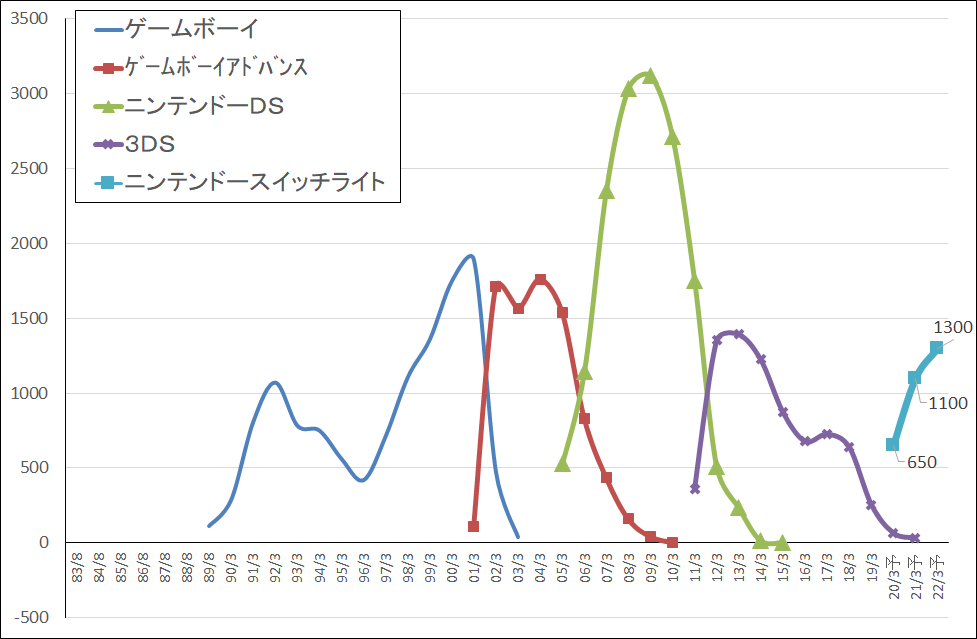

グラフ2 任天堂のゲームサイクル:携帯型ハードウェア

グラフ3 任天堂のゲームサイクル:据置型ソフトウェア

4.次世代機は5G、クラウドの技術、コストの動きを見定めた上で、4~5年以上先に発売か

ニンテンドースイッチの次、次世代機の発売はまだ先のことになりそうです。ハードとともに数多くの優良ソフトが売れているため、今は次世代機を発売しなければならない状況ではありません。

また任天堂は、5G(第5世代移動通信)とクラウドが家庭用ゲームにどのような影響を与えるかを見極めてから次世代機を発売すると思われます。今は半導体と通信の大革命が始まったところですが、この革命の行く末がどうなるのかを見極めることは家庭用ゲームビジネスにとって極めて重要だからです。次の世代で5Gとクラウドがゲームの世界に本格的に入ってくるときには、4~5年以上先であれば、高性能半導体を使った5Gチップセットやクラウド基盤が今よりも安く調達できると思われます。

例えば、5年先の2025年3月期に次世代機を発売するときには、その時点での最先端CPUのデザインルールは3ナノまたは2ナノになると予想されます。そこから2世代下がった5ナノまたは7ナノでCPUを作れば、5Gやクラウドで任天堂のゲームソフトを十分早く駆動することができるシステムを構築することができる可能性があるのです。特に、5ナノはビッグノードと呼ばれる生産能力の大きな半導体の技術世代になるため、任天堂にとっては安く先端半導体を調達できるチャンスが到来する可能性があります。

また、5Gやクラウドによって、クラウドゲームやオンラインゲームが任天堂の世界に本格的に入ってくる場合は、任天堂のゲームシステム(ハードとソフトの関係)も大きく変わり、収益構造も変わるかもしれません。今は半導体・通信革命の行く末を見届けるために、「待ちの姿勢」でいたほうがその後の事業展開を有利に行うことができる可能性があるのです。

ただしそれまでは、2021年3月期~2022年3月期を業績のピークとして2023年3月期以降業績は下降局面に入ると予想されます。

5.今後6~12カ月間の目標株価を、前回の5万円から4万円に引き下げる

今後6~12か月間の任天堂の目標株価を、4万円とします。前回の5万円から引き下げます。楽天証券の2021年3月期予想EPS 2,115.4円に想定PER15~20倍を当てはめました。

2021年3月期~2022年3月期がニンテンドースイッチの業績サイクルのピークと予想されることが株価に対するマイナス要因ですが、中国市場の開拓の可能性(長期の視点が必要と思われますが)、優良ソフトによる安定した業績が2022年3月期ごろまで続きそうなことはプラス要因となると思われます。

本レポートに掲載した銘柄:任天堂(7974)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)