REITのリスク分散効果にあらためて注目する

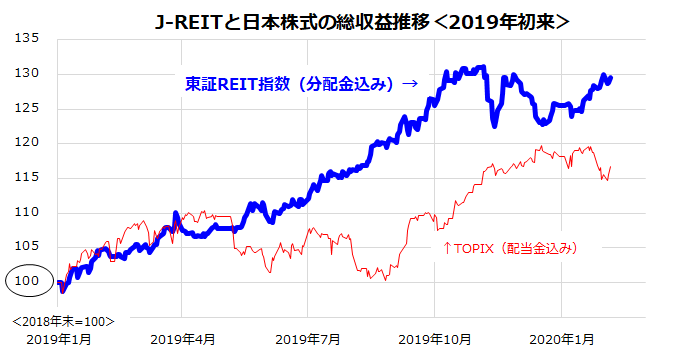

本稿では、REIT(上場不動産投資信託)のリスク分散(ポートフォリオ)効果にあらためて注目したいと思います。過去約1年(2019年初来)のパフォーマンスを振り返ると、J-REIT(分配金込み東証REIT指数)は国内株式(配当金込みTOPIX)より優勢で推移してきたことがわかります(図表2)。

特に、2019年の5月、8月、そして本年1月のように国内株式が軟調となった場面で、J-REITが比較的堅調だったことに注目です。世界的に緩和的な金融環境のなか、日本では超低金利が長期化しており、JGB(国債)の金利(利回り)はおおむねマイナス圏で推移してきました。

一方、64銘柄のJ-REITで構成される東証REIT指数の平均分配金利回りは約3.4%と比較的高く、特に投資環境が不透明感を増して株式が売られる場面では「イールドハンター」(利回り重視の内外投資家)の物色がREITへ向かいやすくなります。

外部環境の影響を受けやすい国内株式と異なり、J-REITの主な投資対象は国内の商業用不動産で、その賃貸契約も長期ベースが一般的です。分配金の原資となる賃料(利益)は「法人税非課税」で、REITの分配金利回りは債券金利や株式配当利回りと比較して高利回りが期待できます。

<図表2>REITの株式に対する優勢が鮮明に

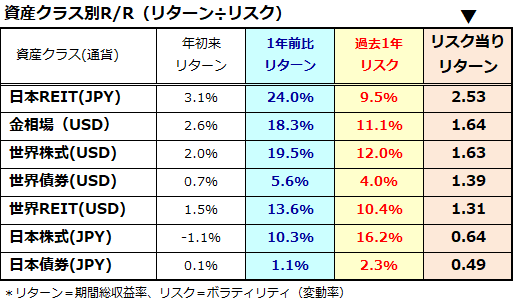

図表3は、内外の資産クラス(市場)別に、(1)年初来リターン、(2)1年前比リターン(総収益率)、(3)過去1年リスク(価格変動率)、(4)リターン÷リスク(R/Rレシオと呼ばれる「リスク当りのリターン」)を比較した一覧表です。

日本REIT(J-REIT)が1年前比リターン(総収益率)で+24.0%と秀でただけでなく、「リスク当りリターン」が2.53と「リスクを加味したリターン」面で優れてきた市場実績がわかります。

一方、日本株式(TOPIX)の1年前比リターンは+10.3%でしたが、同時期のリスクも16.2%と比較的高く、「リスク当りリターン」が0.64と劣位だったことがわかります。「卵は一つのカゴに盛るな」の格言通り、資金を複数の内外資産に振り分けた方がベター(効率的)だったことを示しています。

<図表3>J-REITの「リスク当りリターン」は出色

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)