米国株と日本株の優劣の背景に収益性と成長性の差

一方、米国株と比較して日本株はどうでしょうか。長期的な市場実績で日本株は米国株のリターンを劣後してきました。主要因とされているのが、日米市場の収益率と成長期待の優劣だと言われています。

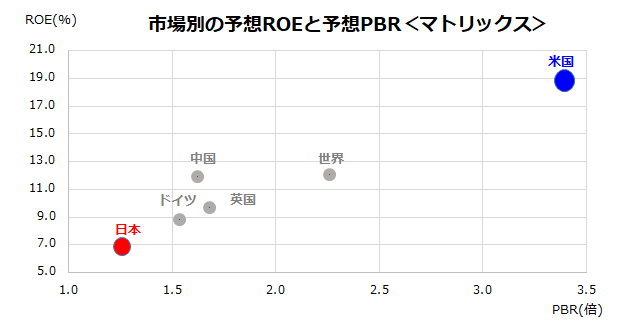

図表3でみるとおり、米国株の予想ROE(株主資本利益率)は18.9%と高く、このことが市場による評価である予想PBR(株価純資産倍率)を約3.4倍に押し上げていると考えられます。一方、日本株の予想ROEは6.9%と世界市場のなかでも低位にあり、従って株価が安い(予想PBRも1.25倍と低い)と言えます。

米国市場の予想ROEが高い要因を業種別にみると、IT(情報技術)業種の予想ROEが42.1%、生活必需品の31.1%、ヘルスケアの26.4%、消費財・サービスの24.8%が市場全体をリードしています。株主資本に対する利益率(収益率)が高い米国株は世界のマネー(投資資金)を引き付けやすいと言えそうです。

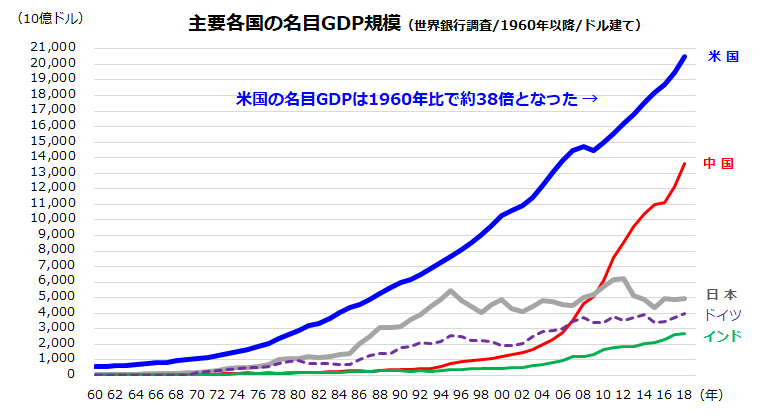

図表4は、世界銀行が調査している主要国の名目GDP(国内総生産/ドル)の推移を比較したものです。日本の製造業・サービス業が生み出す付加価値総計(海外投資から得られる収益を除く)は2012年をピークに伸び悩んできました。一方、米国の名目GDPは順調に成長し続けてきました。

金融危機(リーマンショック)直後の景気後退でさえ「小さな窪み」にみえます。こうして、米国の2018年の名目GDPは1946年比で約38倍となりました。先進国で最も堅調な株式リターン実績を支える成長性がみてとれます。

なお、13~14億人の人口を誇る中国やインドは「一人当たりGDP(所得)」の増加もあり成長が著しく、インドの名目GDPは2030年前後に日本を凌駕すると予想されています。日本株だけでなく、米国を中心に「グローバル分散投資」を実践していく意義を見直したいと思います。

<図表3:主要市場を予想ROEと予想PBRで比較する>

*ROE=株主(自己)資本利益率、PBR=株価純資産倍率

*予想値はBloomberg集計による市場予想平均

出所:Bloombergのデータをもとに楽天証券経済研究所作成(2019年12月4日)

<図表4:名目GDPの推移で成長性を比較する>

出所:世界銀行(The World Bank)のデータをもとに楽天証券経済研究所作成(1960年~2018年)

▼著者おすすめのバックナンバー

2019年11月29日:「PEGレシオ」で選んだ割安大型株10!日米株価の上値余地は?(香川 睦)

2019年11月22日:押し目待ち?晴れた日には「ダウ3万ドル」が見える。優良30銘柄の業績予想(香川 睦)

2019年11月15日:年初来騰落率23%超!2020年注目の海外ETFと日本株高の持続力(香川睦)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)