「裁定買い残」は4,042億円まで低下、「裁定売り残」は1兆3,919億円に増加。外国人投機筋の買いポジションは整理され、売りポジションが積みあがった状態

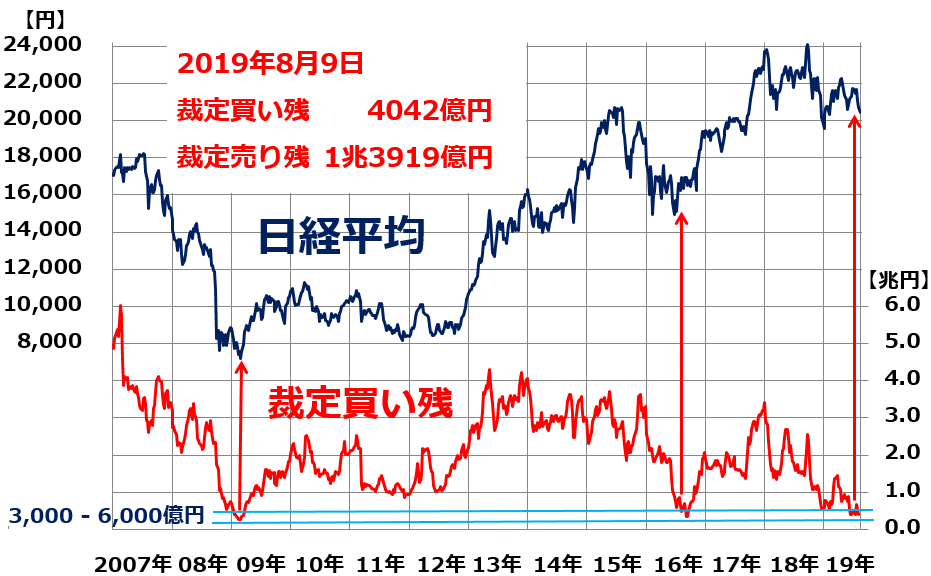

近年の日経平均および裁定買い残は、以下のように推移しています。

日経平均と裁定買い残の推移:2007年1月4日~2019年8月19日(裁定買い残は2019年8月9日まで)

裁定買い残は、2007年以降でみると、3,000億~6,000億円まで減少すると、増加に転じていました。リーマン・ショック後の安値(2009年)、ブレグジット・ショック後の安値(2016年)で、裁定残は3,000億~6,000億円まで減少してから底を打っています。

日経平均は、裁定買い残が減少している間(裁定売り残が増加している間)、つまり外国人が先物を売っている間は下落します。ところが、裁定買い残が増加に転じる、つまり外国人が先物買いに転じると、上昇に転じます。2007~2019年では、裁定買い残が3,000億~6,000億円まで減少したところで、日経平均先物を買えば、タイミングよく日経平均が反発に転じ、利益を得られる可能性が高かったと言えます。

8月9日時点で、裁定買い残は、4,042億円まで低下しています。一方、裁定売り残は、1兆3,919億円まで積みあがっています。差し引きすると、裁定売り残が9,877億円、上回っています。これはとても珍しいことです。買い残が売り残より大幅に大きいのが普通だからです。

裁定売り残の方が大きいということは、投機筋の先物ポジションが売りに傾いていることを示します。外国人投機筋の先物買いポジションはほとんど整理され、先物売りポジションが積みあがっている状態と考えられます。これは、短期的な需給指標として、「売られ過ぎ」を示唆しています。

ここまで裁定買い残が減ったということは、外国人の投機筋は、リーマン・ショック時、ブレグジット・ショック時と同じくらい、日本株にネガティブと判断していることになります。ここからさらに悪材料が出ても、追加で大量の先物売りは出にくいと言えます。少しでもファンダメンタルズに改善の兆しが見えれば、外国人の先物買い戻しが出やすいといえます。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/160m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)