ファンダメンタルズ分析では不安が増えているが、需給分析では買いシグナル

「需給分析」と「ファンダメンタルズ分析」は、日経平均株価の短期・中期の値動きを予想する上で、どちらも欠かすことのできない重要な要素です。需給分析とは、誰が売り、誰が買うかの分析です。これは、日経平均の短期変動を予想するのに不可欠です。特に外国人の動きを予測することが重要です。

ファンダメンタルズ分析とは、景気や企業業績の動向を分析することです。中長期の日経平均の動きを予想するのに重要です。

今日は、需給分析だけに焦点を当てて、日経平均の見通しを語ります。結論から言うと、日本株には需給指標から「売られ過ぎ」のシグナルが出ているので、需給指標だけで投資判断するならば、日本株は「買い」との判断になります。

日本株を動かしているのは「外国人」、外国人投機筋の先物売買に注目

日本株の短期値動きを決めているのは、外国人投資家です。国内投資家ではありません。外国人は買う時は上値を追って買い、売る時は下値を叩いて売ってくるので、外国人が買うか売るかで、日経平均の短期変動のほとんどが決まります。中でも、短期材料に反応して日経平均先物を売買する、外国人投機筋の動きは重要です。

私は、過去25年間、日本株のファンドマネージャーをやっていました。ファンドマネージャー時代に、日経平均先物のトレーディングをする上で重視していた需給指標に、「裁定買い残」があります。詳しい説明は割愛しますが、裁定買い残の変化に、外国人による投機的な先物売買の変化が表れます。

外国人が日経平均先物を買うと、日経平均が上昇し、(裁定取引を通じて)裁定買い残が増加します。外国人が先物を売ると、日経平均が下落、(裁定解消売りを通じて)裁定買い残が減少します。

「裁定買い残」は4,042億円まで低下、「裁定売り残」は1兆3,919億円に増加。外国人投機筋の買いポジションは整理され、売りポジションが積みあがった状態

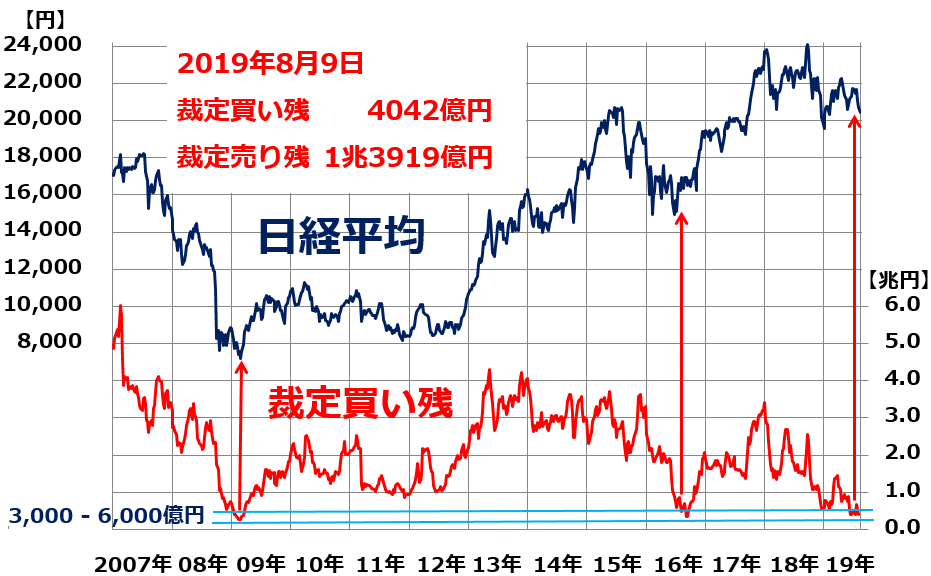

近年の日経平均および裁定買い残は、以下のように推移しています。

日経平均と裁定買い残の推移:2007年1月4日~2019年8月19日(裁定買い残は2019年8月9日まで)

裁定買い残は、2007年以降でみると、3,000億~6,000億円まで減少すると、増加に転じていました。リーマン・ショック後の安値(2009年)、ブレグジット・ショック後の安値(2016年)で、裁定残は3,000億~6,000億円まで減少してから底を打っています。

日経平均は、裁定買い残が減少している間(裁定売り残が増加している間)、つまり外国人が先物を売っている間は下落します。ところが、裁定買い残が増加に転じる、つまり外国人が先物買いに転じると、上昇に転じます。2007~2019年では、裁定買い残が3,000億~6,000億円まで減少したところで、日経平均先物を買えば、タイミングよく日経平均が反発に転じ、利益を得られる可能性が高かったと言えます。

8月9日時点で、裁定買い残は、4,042億円まで低下しています。一方、裁定売り残は、1兆3,919億円まで積みあがっています。差し引きすると、裁定売り残が9,877億円、上回っています。これはとても珍しいことです。買い残が売り残より大幅に大きいのが普通だからです。

裁定売り残の方が大きいということは、投機筋の先物ポジションが売りに傾いていることを示します。外国人投機筋の先物買いポジションはほとんど整理され、先物売りポジションが積みあがっている状態と考えられます。これは、短期的な需給指標として、「売られ過ぎ」を示唆しています。

ここまで裁定買い残が減ったということは、外国人の投機筋は、リーマン・ショック時、ブレグジット・ショック時と同じくらい、日本株にネガティブと判断していることになります。ここからさらに悪材料が出ても、追加で大量の先物売りは出にくいと言えます。少しでもファンダメンタルズに改善の兆しが見えれば、外国人の先物買い戻しが出やすいといえます。

需給分析に基づく、日経平均の投資判断

投機筋の売りが積みあがった状況を見ると、需給面から日本株は「買い場」と判断することができます。もし米中貿易戦争がエスカレートする不安で、日経平均がここからさらに売り込まれることがあれば、より積極的に日本株を買い増ししていきたいと考えます。

ところで、ここからさらに日経平均が下がると仮定すれば、売ってくるのは外国人でしょう。国内投資家は、下がる過程で買いを増やすと考えられます。主な買い主体として、日銀・自社株買い・個人投資家が考えられます。日銀の買いは健全とはいえませんが、年間6兆円ペースの日本株ETF(上場投資信託)買いを続けるでしょう。

また、自社株買いが年々増加しつつあります。2018年度に続けて、2019年度も、年間6兆円以上の自社株買いが出るでしょう。さらに、株が下がる過程では、個人投資家の買いが増えると予想されます。

一方、ここからさらに売ってくる外国人は、株式現物を売買する主体になると考えられます。先物ですばやく動く投機筋のポジションはすでに売りに傾いていますから、先物の売りはそんなに増えないと考えられます。

最終的に日経平均の動きを決めるのはファンダメンタルズ

裁定買い残はかなり低い水準まで減少しましたが、裁定残だけで投資判断すべきではありません。裁定残がいくらまで減ったら増加に転じるという明確な法則はないからです。その時々で、裁定残が底を打つ水準は異なります。

短期筋の買いポジションがほとんど整理されていることを意識しつつ、ファンダメンタルズ(景気・企業業績)の変化も見ながら、日経平均反転の時期を探っていくことになります。

私は、現在の日経平均は、2019年の世界景気悪化を織り込む最終局面で、年末にかけて、2020年の世界景気回復を織り込む上昇相場が始まると予想しています。現在の裁定買い残高が示唆する買いシグナルが当たるならば、日経平均は年末にかけて上昇トレンドを取り戻すことになります。

ただし、最終的に株の動く方向を決める一番重要な要素は、ファンダメンタルズです。投機筋のポジションだけでは決まりません。ファンダメンタルズの変化を見つつ、外国人が日本株を見る目が変わるタイミングをはかっていく必要があります。

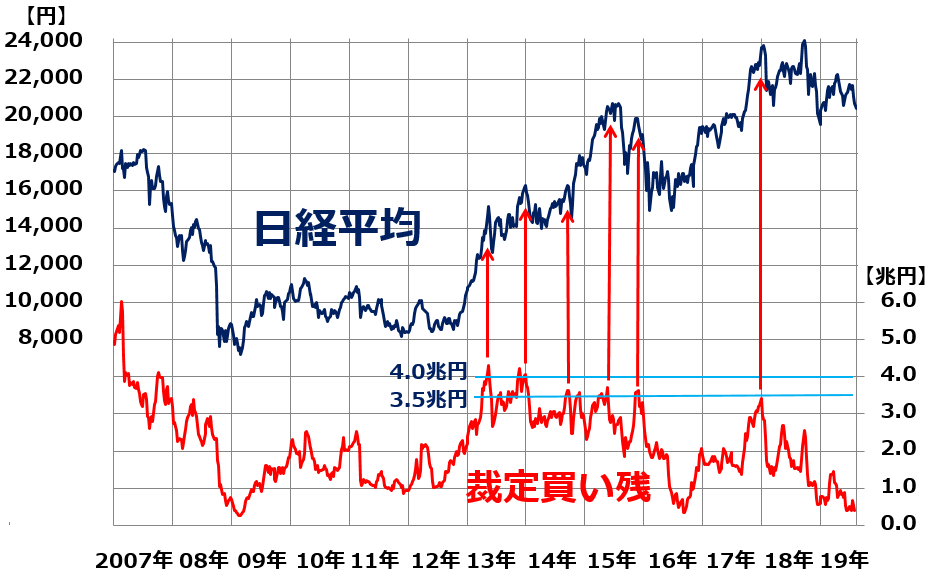

【参考】 裁定買い残が3.5兆~4兆円まで増加した時は、日経平均「買われ過ぎ」を警戒すべき

2007年以降で見ると、裁定買い残が3.5兆~4兆円まで増加した後、日経平均は反落局面に入っていました。裁定買い残3.5兆~4兆円は、投機筋の先物買い建てが高水準になっていることを示し、短期的な「買われ過ぎ」を警戒した方が良いレベルです。

日経平均と裁定買い残の推移:2007年1月4日~2019年8月19日(裁定買い残は2019年8月9日まで)

ただし、今は、裁定買い残高が低すぎる状態です。短期的需給シグナルとして見ると、日経平均は「売られ過ぎ」と判断できます。

▼もっと読む!著者おすすめのバックナンバー

8月8日:利回り4%超!「10万円以下」で買える、高配当利回り株のえらび方

7月31日:配当利回り4.7%!三菱UFJの投資価値を見直す

7月4日:8-9月の人気優待トップ10:アナリストの視点でチェック

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。