FEDモデルで検証してみる「もうはまだなり」?

では、「高値を更新した米国株はもう高い」ので投資機会はないのでしょうか? 古くからの相場格言に「もうはまだなり、まだはもうなり」があります。「もう相場が天井や底にあると思い、売りや買いに転じても、まださらに一段の上げや下げが待っている可能性がある」との意味です。実際、2009年から強気相場を続けてきた米国株は、高値を更新し、あるいは逆に株価が下落するたびに「高値警戒感」が悲観的な投資家の間で広まりました。

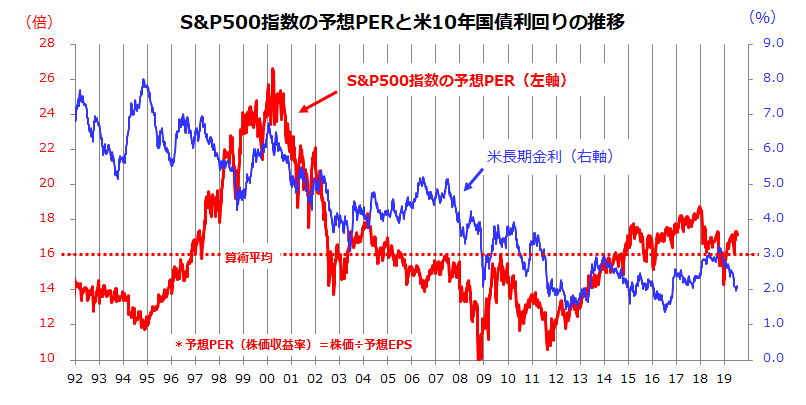

図表3は、S&P500指数の予想PERと長期金利の推移を長期で示したものです。現在のS&P500指数の予想PERは約17.1倍で、長期金利は2.0%程度で推移しています。

1992年以降の予想PERの平均は約16.1倍で、「予想PERは過去の算術平均よりやや高め」です。ただ、長期金利水準が、同期間の算術平均(4.4%)の半分未満である点にも注目したいと思います。

<図表3>米国市場の予想PERと長期金利はどう推移してきたか

出所:Bloombergのデータより楽天証券経済研究所作成(2019/7/24)

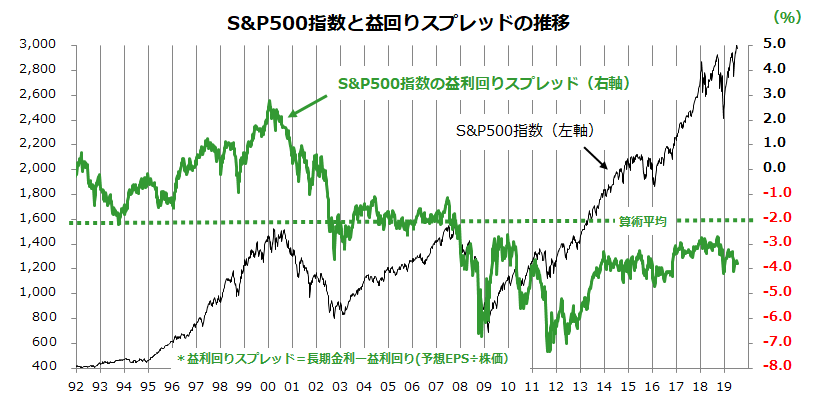

本稿では、比較的簡便なバリュエーション手法として知られる「FEDモデル(通称)」で米国株式の水準分析をしてみましょう。これは、FRB議長をしていたアラン・グリーンスパン氏が1997年に米議会に提出した報告書に盛り込まれた指標(モノサシ)として「グリーンスパン・モデル」とも呼ばれました。予想PERの逆数(予想EPS÷株価)である「益利回り」と米長期金利との差(=益利回りスプレッド)を試算し、相対的な高低で「債券と比較して株式が割高なのか割安なのか」を評価するものです。

このモデル(益利回りスプレッド=長期金利-予想益利回り)では、数値が高いほど株式が債券と比較して「割高」と推定され、数値が低いほど「割安」と推定されます(図表4)。

<図表4>FEDモデル(益利回りスプレッド)で検証する割高感と割安感

図表4で振り返るとおり、2000年初めの「ITバブル時」にS&P500指数の予想PERは25~26倍に拡大。長期金利は6.7%まで上昇しました。当時の益利回りスプレッドは+2.8%まで上昇する場面(2000年1月)があり、「株式は債券と比較してかつてないほど割高」となりました。その結果として、株式が弱気相場(ITバブル崩壊)を迎えた経緯があります。

現在に目を転じて、S&P500指数の予想PER(17.1倍)の逆数である益利回りは約5.8%で、長期金利(約2.0%)との差は-3.8%となっています。1992年以降における益利回りスプレッドの平均(-2.0%)と比較すると、「現在の米国株価は金利水準を加味したPER面でみると割高圏」とは言いにくいことがわかります。

インフレと金利が低位安定するなか、業績見通し(EPS)が年後半から来年に向け回復すると想定するなら、米国株には上昇余地が見込めそうです。「高値警戒感があるうちが花」(上値余地がある)と言えるかもしれません。短期的な株価変動を交えて米国株堅調が続くなら、日本株にも好要因となると考えています。

▼もっと読む!著者おすすめのバックナンバー

2019年7月19日:米ダウ平均が強い理由? 3万円で30銘柄に投資できる!

2019年7日12日: 投資したい国の1位は? 個人投資家は外国株に注目? 2,300円で投資できる!

2019年7月5日: 米国株はなぜ強い?「3万円」でテック株に投資する方法

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)