米国の半導体株価指数が再び最高値を更新

米国市場では、S&P500指数やナスダック総合指数などの株価指数が、先週に続き最高値を更新し、フィラデルフィア半導体株指数(通称SOX指数)も最高値を更新しました(7月24日)。市場センチメントは5月以降の不調を抜け出る勢いをみせています。

米中間で閣僚級貿易交渉が再開するとの見方に、来週開催されるFOMC(米連邦公開市場委員会)以降の利下げ期待が加わり、米国市場では投資家が株式の先行きに信頼感を強めている感があります。

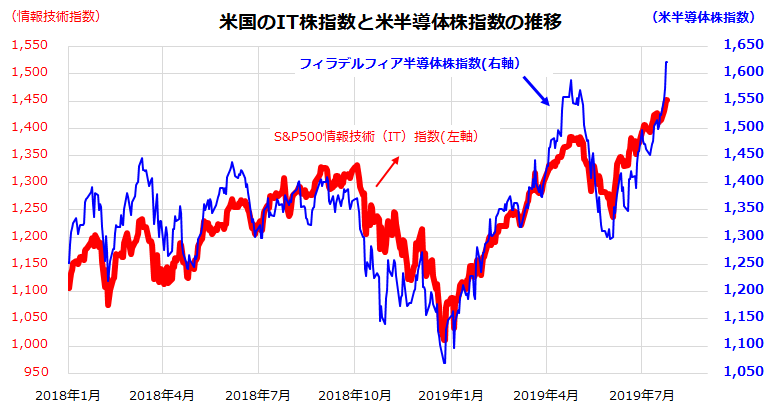

図表1は、2018年初以降の米国のIT株指数と半導体株指数の推移を示したものです。2019年はIT株指数が先行して6月に年初来高値を更新。IT業界で「産業のコメ」と言われる半導体関連の株価が急伸し、高値を更新した動きがわかります。国内の半導体関連株については、DRAMのスポット市場が反転回復する兆しをみせていることもあり、東京エレクトロン(8035)、信越化学工業(4063)、アドバンテスト(6857)などの株価が急伸しています(7月25日)。

こうした環境改善に加え、国内ではトヨタ自動車(7203)が中国での新車販売シェア拡大期待を背景に年初来高値を更新。ソフトバンクグループ(9984)は、傘下のスプリントとTモバイルの合併期待に「ビジョンファンド2(第2弾)」の誕生期待を背に株価が年初来+53.7%に上昇。TOPIXや日経平均株価が下値を切り上げる動きを支えています。

<図表1>米IT株指数と半導体株指数が再び最高値を更新

出所:Bloombergのデータより楽天証券経済研究所作成(2019/7/24)

米テック業界の景況感が堅調を取り戻している

S&P500情報技術(IT)指数は、最高値を更新して年初来+33.5%と好調で、ナスダック総合指数(同+25.4%)やS&P500指数(同+20.5%)をリードしています。そして上述のとおり、IT業界の先行き景況感を反映するとされるフィラデルフィア半導体株指数(通称SOX)も、年初来+40.4%と高値を更新しました(7月24日)。

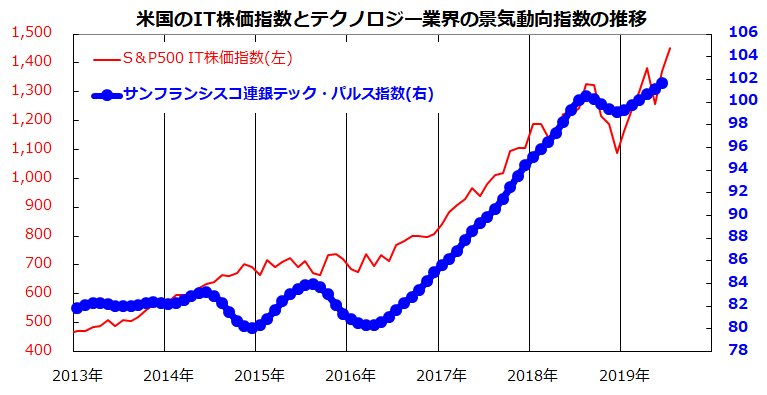

図表2は、「テック・パルス指数(Tech Pulse Index)」とS&P500情報技術指数の推移を示したものです。テック・パルス指数は、全米ハイテク業界の活動状況を示す合成指数で、サンフランシスコ連邦準備銀行が、米国のIT産業の生産、出荷、投資、雇用などの指標を合成して米テック業界全体の業況感が把握できるように発表。「ハイテク業界版の景気動向指数」と注目されています。

2018年の秋から年末にかけての主力ハイテク関連株(FAANGやGAFA)の下落で、一時は「米IT株のバブルが弾けた」との見方も出ましたが、貿易摩擦懸念を乗り越える「デジタル革命の進展」が米テック株のファンダメンタルズ(経済の基礎的条件)要因であることを象徴しているかのようです。

2019年に入っては、FRB(米連邦準備制度理事会)の政策姿勢転換で金利低下観測が高まり、(2018年は一時3.2%を超えた)長期金利が2.0%程度まで低下。IT関連株やナスダック銘柄を中心としたグロース株(成長期待が高く、比較的PER<株価収益率>も高い銘柄群)の株価回復を後押ししてきました。金利の低下は、「益利回り(PERの逆数)の縮小=許容PERの拡大」を介し、株価上昇要因となりやすい状況を示しています。

<図表2>米テック業界の景気動向指数が株価堅調を支えている

FEDモデルで検証してみる「もうはまだなり」?

では、「高値を更新した米国株はもう高い」ので投資機会はないのでしょうか? 古くからの相場格言に「もうはまだなり、まだはもうなり」があります。「もう相場が天井や底にあると思い、売りや買いに転じても、まださらに一段の上げや下げが待っている可能性がある」との意味です。実際、2009年から強気相場を続けてきた米国株は、高値を更新し、あるいは逆に株価が下落するたびに「高値警戒感」が悲観的な投資家の間で広まりました。

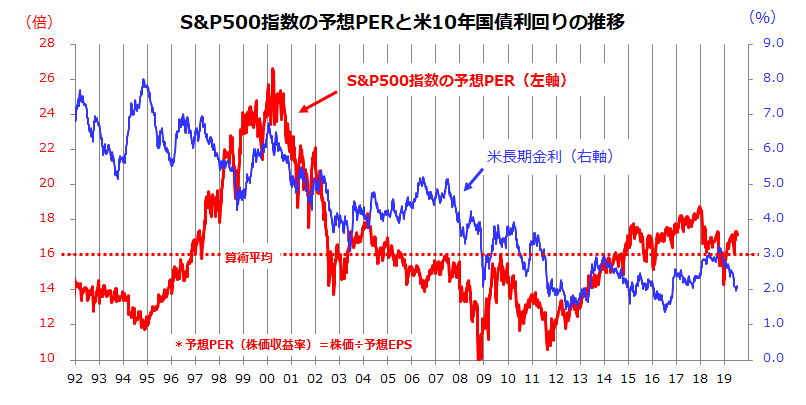

図表3は、S&P500指数の予想PERと長期金利の推移を長期で示したものです。現在のS&P500指数の予想PERは約17.1倍で、長期金利は2.0%程度で推移しています。

1992年以降の予想PERの平均は約16.1倍で、「予想PERは過去の算術平均よりやや高め」です。ただ、長期金利水準が、同期間の算術平均(4.4%)の半分未満である点にも注目したいと思います。

<図表3>米国市場の予想PERと長期金利はどう推移してきたか

出所:Bloombergのデータより楽天証券経済研究所作成(2019/7/24)

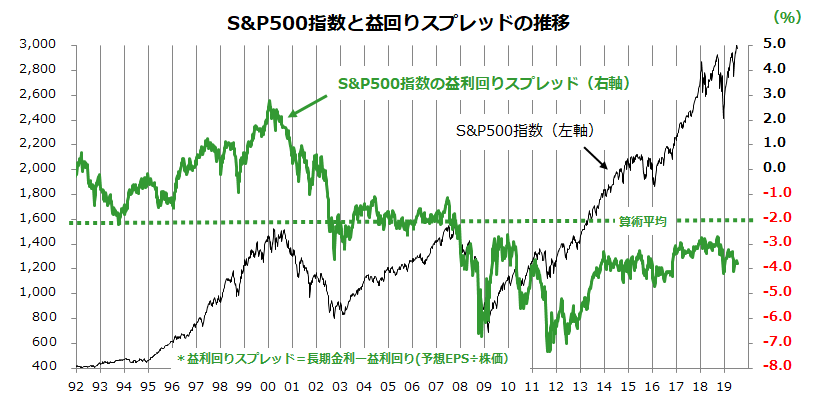

本稿では、比較的簡便なバリュエーション手法として知られる「FEDモデル(通称)」で米国株式の水準分析をしてみましょう。これは、FRB議長をしていたアラン・グリーンスパン氏が1997年に米議会に提出した報告書に盛り込まれた指標(モノサシ)として「グリーンスパン・モデル」とも呼ばれました。予想PERの逆数(予想EPS÷株価)である「益利回り」と米長期金利との差(=益利回りスプレッド)を試算し、相対的な高低で「債券と比較して株式が割高なのか割安なのか」を評価するものです。

このモデル(益利回りスプレッド=長期金利-予想益利回り)では、数値が高いほど株式が債券と比較して「割高」と推定され、数値が低いほど「割安」と推定されます(図表4)。

<図表4>FEDモデル(益利回りスプレッド)で検証する割高感と割安感

図表4で振り返るとおり、2000年初めの「ITバブル時」にS&P500指数の予想PERは25~26倍に拡大。長期金利は6.7%まで上昇しました。当時の益利回りスプレッドは+2.8%まで上昇する場面(2000年1月)があり、「株式は債券と比較してかつてないほど割高」となりました。その結果として、株式が弱気相場(ITバブル崩壊)を迎えた経緯があります。

現在に目を転じて、S&P500指数の予想PER(17.1倍)の逆数である益利回りは約5.8%で、長期金利(約2.0%)との差は-3.8%となっています。1992年以降における益利回りスプレッドの平均(-2.0%)と比較すると、「現在の米国株価は金利水準を加味したPER面でみると割高圏」とは言いにくいことがわかります。

インフレと金利が低位安定するなか、業績見通し(EPS)が年後半から来年に向け回復すると想定するなら、米国株には上昇余地が見込めそうです。「高値警戒感があるうちが花」(上値余地がある)と言えるかもしれません。短期的な株価変動を交えて米国株堅調が続くなら、日本株にも好要因となると考えています。

▼もっと読む!著者おすすめのバックナンバー

2019年7月19日:米ダウ平均が強い理由? 3万円で30銘柄に投資できる!

2019年7日12日: 投資したい国の1位は? 個人投資家は外国株に注目? 2,300円で投資できる!

2019年7月5日: 米国株はなぜ強い?「3万円」でテック株に投資する方法

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。