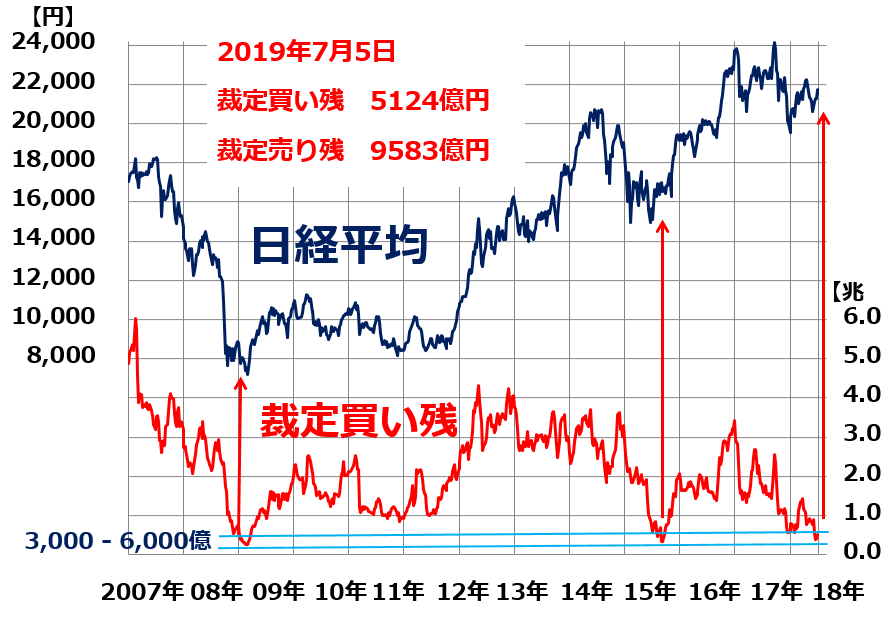

「裁定買い残」は5,124億円まで低下、「裁定売り残」は9,583億円に増加。投機筋の買いポジションは整理され、売りポジションが積み上がった状態

私がファンドマネージャー時代に、日経平均先物のトレーディングをする上で、重視していた需給指標に、「裁定買い残」があります。詳しい説明は割愛しますが、裁定買い残の変化に、外国人による投機的な先物売買の変化が表れます。

外国人が先物を買うと、日経平均が上昇し、(裁定取引を通じて)裁定買い残が増加します。外国人が先物を売ると、日経平均が下落、(裁定解消売りを通じて)裁定買い残が減少します。

近年の日経平均株価と裁定買い残は、以下のように推移しています。

日経平均株価と裁定買い残の推移:2007年1月4日~2019年7月16日(裁定買い残は2019年7月5日まで)

裁定買い残は、2007年以降でみると、3,000~6,000億円まで減少すると、増加に転じていました。リーマンショック後の安値(2009年)、ブレグジットショック後の安値(2016年)に、裁定残は3,000~6,000億円まで減少してから底を打っています。

日経平均は、裁定買い残が減少している間(裁定売り残が増加している間)、つまり外国人が先物を売っている間は下落します。ところが、裁定買い残が増加に転じる、つまり外国人が先物買いに転じると、上昇に転じます。

2007~2019年では、裁定買い残が3,000~6,000億円まで減少したところで、日経平均先物を買えば、タイミングよく日経平均が反発に転じ、利益を得られる可能性が高かったと言えます。

7月5日時点で、裁定買い残は、再び5,124億円まで低下しています。一方、裁定売り残は、9,583億円まで積み上がっています。差し引きすると、裁定売り残が4,459億円、上回っています。投機筋の先物買いポジションはほとんど整理され、先物売りポジションが積みあがっている状態です。短期的な需給指標として、「売られ過ぎ」を示唆しています。

ここまで、裁定買い残が減ったということは、外国人の投機筋は、リーマンショック時、ブレグジットショック時と同じくらい、日本株にネガティブと判断しているということです。ここからさらに悪材料が出ても、追加で大量の先物売りは出にくいと言えます。少しでもファンダメンタルズに改善の兆しが見えれば、外国人の先物買い戻しが出やすいと言えるでしょう。

![[動画で解説]決算レポート:レーザーテック(今1Q受注高は大幅減か、株価には割安感)](https://m-rakuten.ismcdn.jp/mwimgs/2/8/498m/img_28da1f7c091ddcb9e4989167a62fed3d48578.jpg)

![[動画で解説]決算レポート:東京エレクトロン(AI半導体、HBM中心に業績好調)](https://m-rakuten.ismcdn.jp/mwimgs/5/f/498m/img_5f819d6554181a58b83bd525cac9fd3748384.jpg)

![[動画で解説]みずほ証券コラボ┃11月18日【日経平均株価、近くて遠い 4万円~今週は米半導体大手の決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/b/9/498m/img_b9ce2af3f065ced6fabe1ac1bfda6f4185069.jpg)

![[動画で解説]【テクニカル分析】今週の株式市場 一進一退ムードの中、株価下落時の見極めがカギ~注目は「あの米国企業」の決算~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/2/498m/img_62360eada891538b64867f521e17667c69789.jpg)

![[動画で解説]決算レポート:レーザーテック(今1Q受注高は大幅減か、株価には割安感)](https://m-rakuten.ismcdn.jp/mwimgs/2/8/160m/img_28da1f7c091ddcb9e4989167a62fed3d48578.jpg)

![[動画で解説]決算レポート:東京エレクトロン(AI半導体、HBM中心に業績好調)](https://m-rakuten.ismcdn.jp/mwimgs/5/f/160m/img_5f819d6554181a58b83bd525cac9fd3748384.jpg)