毎週金曜日夕方掲載

本レポートに掲載した銘柄

東京エレクトロン(8035)、アドバンテスト(6857)、レーザーテック(6920)、ディスコ(6146)

1.半導体セクターは2018年10-12月期から調整期入りした

今回は半導体製造装置セクターを取り上げます。まず、半導体デバイスの出荷動向、市況、設備投資の動向を概観します。その後、半導体設備投資の回復がいつごろになるのかを考えるために、現在業界内にある回復シナリオ(強気シナリオ)を検討します。

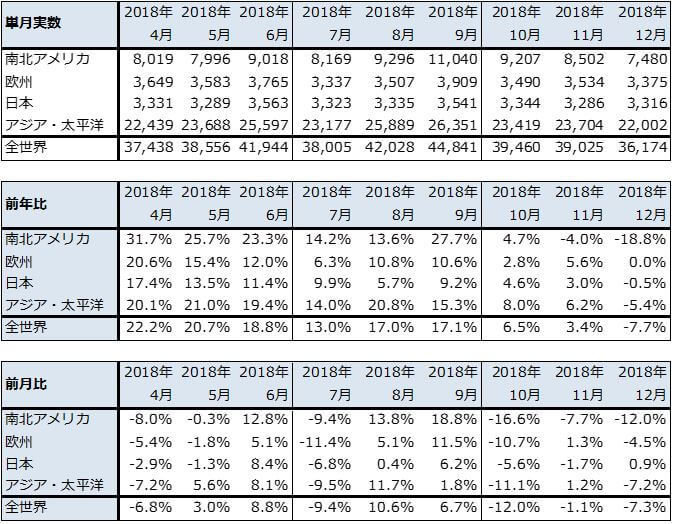

まず、世界半導体出荷金額(単月)の動きを見ます(表1)。世界半導体出荷金額(単月)は、2018年1月から9月までは前年比17~23%増の二桁増を続けてきました。しかし、2018年10月に前年比6.5%増、11月に同3.4%増、12月には同7.7%減とついにマイナス成長になりました。向け先地域別に見ても、最も金額が大きいアジア・太平洋向けが9月の15.3%増から12月の5.4%減へ、次に金額が大きい南北アメリカ向けが9月27.7%増から12月18.8%減へ急減しています。

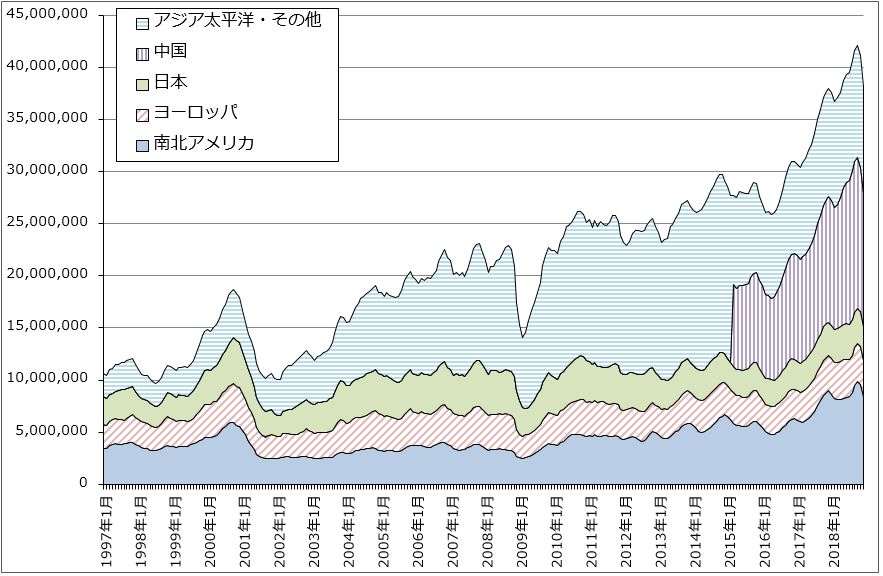

同じく世界半導体出荷金額の3カ月移動平均値のグラフを見ると(グラフ1)、2018年10月に過去最高を達成した後、急減しています。

世界半導体出荷金額が鈍化している要因は、個別要因としては、スマートフォン販売の鈍化(新型iPhoneの減産や中国スマホ販売の鈍化)によるスマホ用CPUの鈍化、パソコン用CPUの品不足によるパソコン出荷の鈍化とDRAM需要の鈍化、データセンター投資がこれまでの大型投資の反動と各種の情報規制により鈍化したためNAND型フラッシュメモリとDRAMの需要が鈍化したことなどですが、より視野を広げると世界景気の減速が原因と言えます。様々な半導体が我々の周りの隅々に装着されるようになったため、近年、半導体出荷と世界景気の連動性が強くなってきたのです。一昔前には「シリコンサイクル」という半導体業界の景気循環を示す言葉がありましたが、今この言葉を使う人は半導体業界の中には少なくなりました。代わって、半導体業界の経営者が注視しているのが、世界景気(世界のGDPの動き)とサムスン、TSMC、インテルなど大手半導体メーカーの業績とキャッシュフローの動きです。

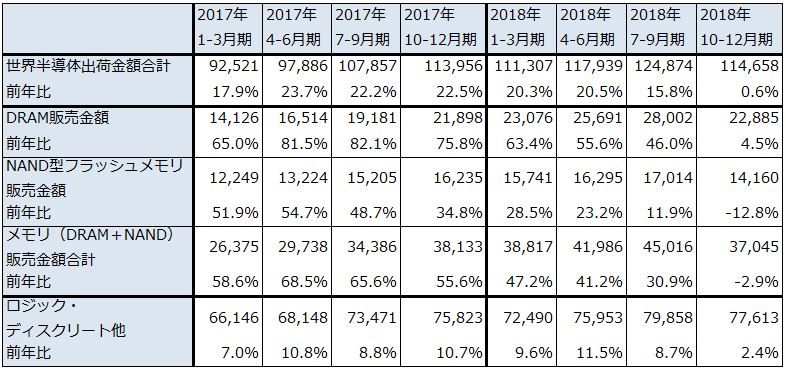

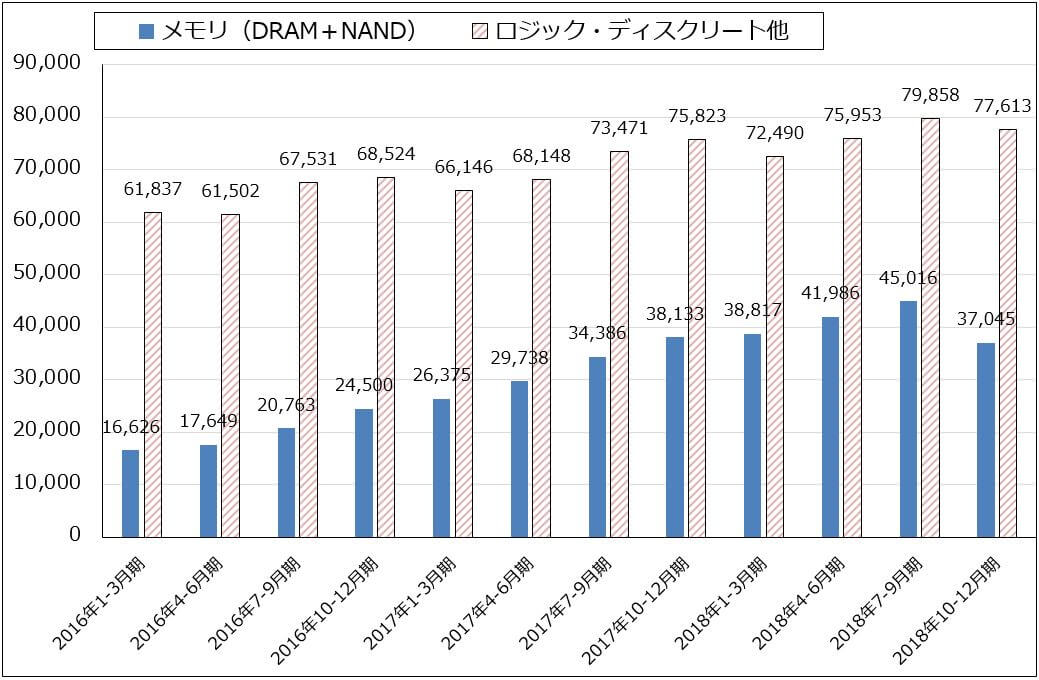

なお、世界半導体出荷金額をメモリ(NAND型フラッシュメモリとDRAM)、ロジック・ディスクリートに分けて見ると(表2、グラフ2)、メモリ出荷金額が2018年7-9月期にピークを付けたことがわかります。ロジック・ディスクリートも伸び悩んでいます。

このように、2018年10-12月期から半導体セクターは調整期入りしたと思われます。世界半導体出荷金額の前年比が回復する時期は、早くて2019年秋~冬、遅くて2020年夏~秋頃と思われます。

表1 世界の半導体出荷金額(単月)

出所:WSTSより楽天証券作成

グラフ1 世界半導体出荷金額(3カ月移動平均)

注:2015年3月から「アジア太平洋・その他」から「中国」を分離

出所:SIA(米国半導体工業会)より楽天証券作成

表2 半導体デバイス市場の中身

出所:世界半導体出荷金額はWSTS(単月)、DRAM、NAND型フラッシュメモリ販売金額はTRENDFORCE、ロジック・ディスクリート他は世界半導体出荷金額からメモリ販売金額合計を差し引いて楽天証券算出

グラフ2 半導体デバイス市場の中身

出所:メモリ(DRAM+NAND)販売金額はTRENDFORCE、ロジック・ディスクリート他は世界半導体出荷金額(単月、WSTS)からメモリ販売金額を差し引いたもの

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)