運用業界では年金運用が「標準」

資産運用業界では、長年年金運用が運用方法の「標準」のような役割を果たしてきた。企業年金や公的年金は資金のサイズが大きく、運用を委託する側の年金基金も運用のプロなので、運用会社は厳しいチェックを受けて、採用されたり解約されたりする。

年金運用にあっては、顧客のチェックが厳しく、運用の進め方が定式化されているので、運用に関わる専門家の運用プロセスに関する常識は、年金の運用が基準として意識されていることが多い。

将来必要な支出に備えて予定運用利回りをもとに年金の掛け金を求めて、積み立てられた資産の運用にあっては、まず、アセットアロケーション(資産配分)が決められて、個々のアセットクラス(「国内株式」、「外国債券」といった資産の分類のこと)にあって運用会社を組み合わせてマネージャーストラクチャーを構築し、運用を委託して、個々の運用をチェックしつつ、全体のバランスを取るといった一連のプロセスが意識される。

個人の資産運用・資産形成は、おおむね将来の備えとして行われるものなので、年金基金の運用に近いものであるように思えるし、機関投資家による年金運用のプロセスが参考になることも事実だ。

正直に言って、筆者は、年金運用での知識を、個人の資産運用に当てはめることで、何冊も個人向けの資産運用の本を書いてきた。

だが、近年、年金基金の運用の常識を個人に当てはめて考えた場合に、個人の運用で意識しなければならない重要な違いが二つあることに気付いた。

違いその1:アセットアロケーションの「運用元本問題」

年金資産の運用では、アセットアロケーションの重要性が強調される。「年金運用のパフォーマンスの90%以上はアセットアロケーションで決まる」といった認識が、年金運用業界では常識とされていて、筆者にとってこの認識は実感と一致する。もちろん、個人の資産運用でも、アセットアロケーションが極めて重要だ。

ところが、個人の資産運用に、年金運用のアセットアロケーションのやり方を持ち込もうとすると、どこまでをアセットアロケーションの対象と考えるかという、言わば「運用元本問題」が存在することがわかってきた。

年金基金の運用の場合、年金の積立金は全て運用されるべき資産なので、これを個々のアセットクラスに何%ずつ割り振るかを決めるとアセットアロケーションが決まるので、アセットアロケーションの「割合(%)」を決める問題に集中することができる。

しかし、個人の場合は、最終的には自分が持っている資産全体を考えてベストな状態を作らなければならない訳だが、たとえば資産額の大小により、また見込みも含めて所得や将来の支出の必要性によって、「どのくらいの大きさのリスクを取ることが適切か」に関する個人差が極めて大きい。

アセットクラスに関するリスクとリターンの前提条件を決めると、年金基金の場合は、「リスクに対する態度」(「リスク拒否度」あるいは「リスク許容度」といった数値で表すことができる)を決めて、アセットアロケーションを求めることができるが、個人の場合、「リスク拒否度」を決めることが容易ではない。

かつての(10年以上前の)筆者は、それでも、個人にリスク拒否度を選択させる方法がないかと模索した。たとえば、個人のリスクに対する態度に関連するアンケート的な質問を作ろうとしたり、リスクとリターンの組み合わせを直接選ばせたりしてリスク拒否度を逆算しようとした。

前者は、現在のロボアドバイザー(通称「ロボアド」)のプログラムに近いアプローチだ。しかし、たとえば、ロボアドを使うとして、はたして自分の全財産をロボアドに預けたいと思う投資家が何人いるだろうか。自分の資産の一部を預けるのが普通なのだとすると、ロボアドに預けていない資産の配分と、自分の資産運用の全体像を改めて考えなければならない。

また、この状況で、仮に全体として中程度のリスクを取りたいと考えている個人であれば、ロボアドに中程度のリスクを選んで運用してもらうよりも、より大きなリスクを選ばせてロボアドへの投資金額を小さくする方が、手数料が節約できて効率が良いことがわかる(リスクの大きさは、運用の種類でコントロールするのではなく、リスク資産運用の金額でコントロールする方が効率的でかつ確実であることが、しばしば盲点になるので気を付けたい)。

こうして考えるうちに、個人は、リスクを取る運用を行う金額と、そのリスクの大きさを直接検討して決定して、残りの言わば「無リスク資産」については安全性と利回りで考えるのがわかりやすいことに気付いた。

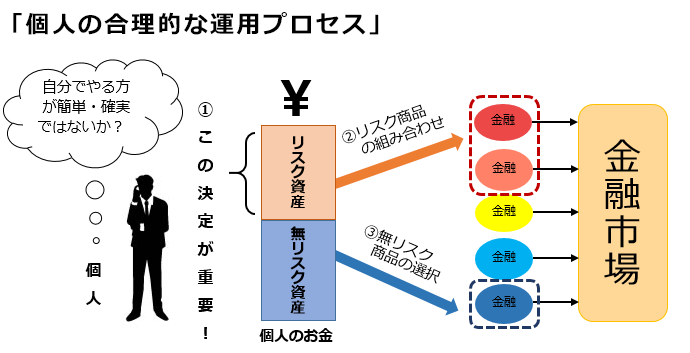

図解すると、以下のようなプロセスがいいというのが現在の筆者の考え方だ。

個人は、あらかじめ想定しておいたリスク資産の効率的な組み合わせ(2)に基づいて取るべきリスクの大きさをリスク資産への投資金額で決定し(1)、リスク資産での投資配分(2)と無リスク資産での運用配分(3)を決めて、それぞれ実行するといい。後は、「iDeCo」、「つみたてNISA」などの税制上有利なお金の置き場所に、期待リターンが高いリスク資産の運用を割り振ることで個人の資産運用が完成する。

現在、リスク資産の運用部分は外国株式(先進国又は全世界)のインデックスファンドと日本株式のインデックスファンドを6対4で組み合わせ、無リスク資産は個人向け国債変動金利型10年満期と普通預金でおおむねいいと考えている。リスク資産の投資配分は、機関投資家が使っている平均的なリスクとリターンの想定を参考にして決めた。

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)

![[動画で解説]三菱UFJ・三井住友FG「買い」、金利上昇が追い風](https://m-rakuten.ismcdn.jp/mwimgs/1/1/498m/img_1174681cd85c0f0b4e420d8b1fd9b99646084.jpg)

![[動画で解説]お金を増やすより大切なこととは?~「きみのお金は誰のため」著者:田内学さん](https://m-rakuten.ismcdn.jp/mwimgs/c/f/498m/img_cf9766c47000afb0eb5e3353cbf9fdac49429.jpg)

![[動画で解説]決算レポート:レーザーテック(今1Q受注高は大幅減か、株価には割安感)](https://m-rakuten.ismcdn.jp/mwimgs/2/8/498m/img_28da1f7c091ddcb9e4989167a62fed3d48578.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/160m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)