東証REITが約1年3カ月ぶり高値をつけた背景

今週も株式市場は、トランプ米大統領が仕掛ける貿易摩擦の行方とその実態経済への影響を不安視する動きとなっています。実際、米国自動車工業会は26日、「輸入自動車への25%関税が実施された場合、自動車購入者の負担増は年間450億ドルに上る」との見通しを示しました。

米国は、中国に対する対米投資制限の詳細を30日までに発表するとみられ、市場は警戒感を強めています。こうしたなか、今週は「J-REIT(ジェイリート)」と呼ばれる東証REIT(不動産投信)指数が約1年3カ月ぶり高値をつける堅調となりました(年初来騰落率は+7.6%/26日)。

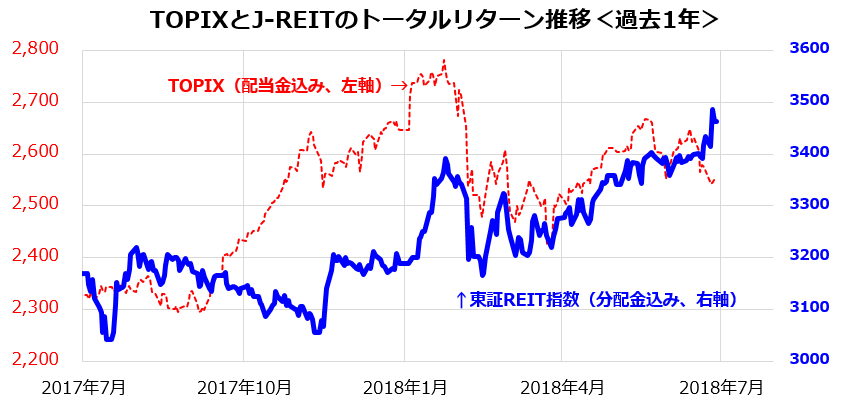

J-REITが利回り重視型投資商品であることを加味し、「分配金込み東証REIT指数」と「配当金込みのTOPIX」のパフォーマンスを比較すると、J-REITのトータルリターン(総収益)が株式より優勢となっています(図表1)。実は、今春以降は米国市場でもREIT指数が株式指数より優勢となっており、REITと株式の「リスク分散効果」があらためて注目されています。

特に、J-REIT堅調の背景としては、(1)貿易摩擦の影響を受けにくい「内需型」の特性が評価されている、(2)国内の物価上昇率鈍化で「日銀の金融緩和政策は長期化する」との見方が強まっている、(3)デフレ脱却を目的とした日銀によるJ-REIT買い入れ(年間約900億円)に加え、地方銀行を中心とする金融機関、年金基金、外国人投資家などの「利回り選好マネー」が需給を改善させている、などが挙げられます。

図表1:J-REITの優勢とリスク分散効果に注目

J-REITの利回り面の相対的魅力が続いている

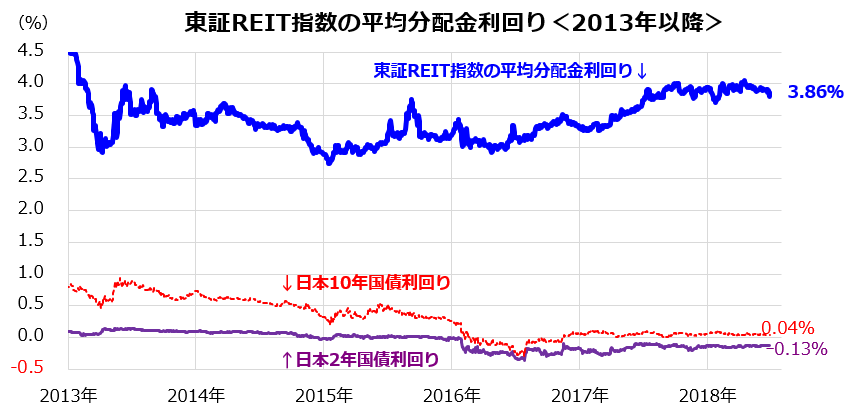

J-REIT(ジェイリート)の国内債券金利(国債利回り)やその見通しに対する敏感性(特に長期金利に対する逆相関性)に注目したいと思います。過去の市場実績を振り返ると、(1)金利の低位安定が見込まれた局面では分配金利回り面でみたREITの魅力が相対的に高まりやすく、(2)REITの資金調達コストや負債返済額が低減もしくは安定化する可能性が好感されやすかったと言えます。

堅調の理由は、国内の物価上昇率(生鮮食料品の除く消費者物価上昇率)が+0.7%に減速するなか、日銀による大規模金融緩和政策の長期化が見込まれていることも主因と言えそうです。

図表2が示すように、REITの平均イールドスプレッドスプレッド(東証REIT指数の平均分配金利回り-日本10年国債利回り)は3.82%と、2013年以降の同スプレッド平均(3.13%)をいまだ上回っています。

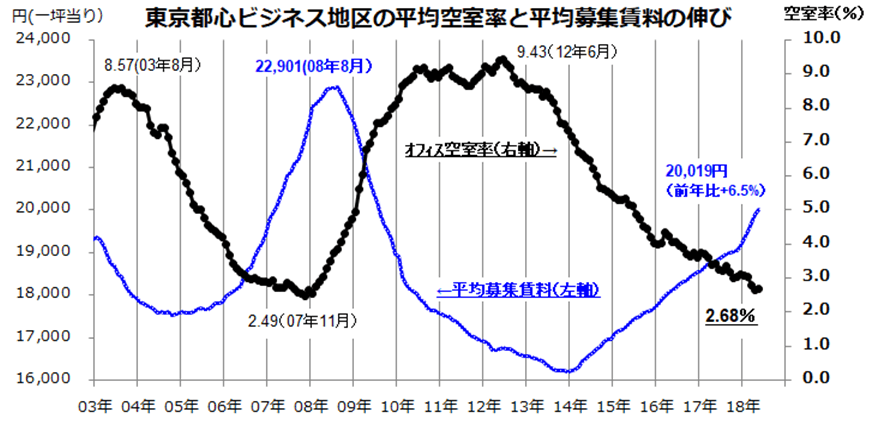

一方、国内景気の堅調と企業業績の拡大が続いてきたことで、REITが投資する商業用不動産の過半を占める首都圏オフィス市況は改善が続いています。三鬼商事が調査している「東京都心ビジネス地区のオフィスビル市況」(5月末)によると、平均空室率は2.68%に低下し、平均募集賃料(1坪当り)は前年同月比+6.5%の2万19円と、2009年以来約9年振りに2万円台となりました(図表3)。

こうした分配金原資(投資法人のキャッシフロー)の改善傾向で、東証REIT指数の「12カ月先予想分配金」は69.20円となっており、約3.9%の分配金利回りが見込まれています(Bloomberg集計による市場予想平均)。こうした利回り面の相対的な魅力とリスク分散効果期待は、引き続きREITの堅調を支える要因となりそうです。

図表2:低金利環境が続くなかで注目される利回り面の魅力

図表3:首都圏のオフィスビル市況は改善傾向

J-REIT投資では「業種」や「地域」の分散を意識したい

こうしたJ-REIT(ジェイリート)に投資をするには、個別銘柄それぞれに投資する以外に、多くのJ-REIT銘柄に分散投資する公募投信やETF(上場投資信託)を活用する方法もあります。ETFには、「Next Fund東証REIT指数連動型上場投信」(1343)、「上場インデックスファンドJ-REIT隔月分配型」(1345)などがあります。一方、投資家ご自身が比較的少ないREIT銘柄を選んで「ポートフォリオ」(分散投資運用)を構築することも可能です。その際は、REITの「業種」(セクター・用途)や地域(エリア)の分散を意識されることをお勧めします。

一般的に、J-REIT(投資法人)の投資対象は「商業用不動産」ですが、業種(用途)別には「オフィスビル」、「ショッピングセンター(商業施設)」、「賃貸住宅」、「物流施設」、「ホテル」、「インフラ施設」などさまざまな不動産があります。特定の業種の不動産分野に投資する「特化型REIT」の他に、複数業種に分散投資を展開する「複合型REIT」もあります。参考情報として、図表4に「J-REIT銘柄7銘柄に分散投資する例」を示しました。

東証REIT指数内の時価総額ウエイトで上位に位置する銘柄のなかから、オフィス特化型REITの大手2銘柄、ショッピングセンター特化型REIT1銘柄、物流倉庫特化型REIT1銘柄、ホテル特化型REIT1銘柄に、地域(エリア)特化型として九州圏の複合型REIT1銘柄と関西の複合型REIT1銘柄を加えました。不動産の業種を分散しつつ、日本独特の「震災リスク」を意識して地域を「首都圏」、「九州」、「関西」に分散させたいと思います。7銘柄の年初来平均騰落率(算術平均)は+5.1%、分配金利回り平均は3.9%と、東証REIT指数と比較して遜色がないことも特徴となっています(6月27日)。

図表4:複数のJ-REIT銘柄に分散投資するなら

| 分散投資例(参考情報) | |||||||

|---|---|---|---|---|---|---|---|

| # | コード | J-REIT 銘柄名 |

REIT内 業種名 |

時価 総額:億円 |

年初来 騰落率:% |

分配金 利回り:% |

信用 格付け: JCR |

| 1 | 8951 | 日本ビルファンド投資法人 | オフィス | 8,896 | 14.3 | 3.0 | AA |

| 2 | 8952 | ジャパンリアルエステイト投資法人 | オフィス | 8,159 | 10.1 | 3.1 | AA |

| 3 | 8953 | 日本リテールファンド投資法人 | ショッピングセンター | 5,257 | -2.8 | 4.3 | AA- |

| 4 | 3283 | 日本プロロジスリート投資法人 | 物流倉庫 | 5,004 | -3.7 | 3.9 | |

| 5 | 8985 | ジャパン・ホテル・リート投資法人 | ホテル | 3,313 | 9.3 | 4.5 | A |

| 6 | 8968 | 福岡リート投資法人 | 複合(九州) | 1,394 | 4.1 | 4.0 | A+ |

| 7 | 8977 | 阪急リート投資法人 | 複合(関西) | 867 | 4.2 | 4.3 | A+ |

| 7銘柄の算術平均= | 5.1 | 3.9 | |||||

| 注:分配金利回り=12カ月累計分配金実績÷直近取引価格、「信用格付け」はJCR(日本格付研究所) 注:7銘柄=オフィス型×2+ショッピングセンター型×1+物流倉庫型×1+ホテル型×1+地方の複合REIT×2 注:上記は「時価総額の降順」に示した参考情報であり、個別銘柄への投資を推奨するものではありません。 出所: Bloombergのデータより楽天証券経済研究所作成(2018年6月27日) |

|||||||

▼著者おすすめのバックナンバー

6月22日:「トランプ劇場」につきあう?ファンダ重視なら?

6月15日:米金利上昇は正念場?バリュー株の出遅れ修正はある?

6月8日: ナスダックが復活!2020年に向けた日本の大型成長株は?

▼他の新着オススメ連載

今日のマーケット・キーワード:深刻な人手不足を背景に『非正規社員』の増加が加速

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)