当社が予想する日本の構造的強気シナリオは、民間部門によって牽引される内在的、自立的な内需の上昇サイクルに基づいている。これには人口動態が大きく関わっており、家計部門では構造的な人手不足が所得を押し上げ、雇用が安定するため「新たな中間層」の購買力が増加する。企業にとっては、人的資源の不足がより資本集約的なビジネスモデル、すなわち国内資本ストックの質を構造的に改善するための設備投資の増加を促すとみられる。また、人材不足による根本的な産業再編成を背景にM&Aの動きが活発化すると思われる。すなわち、日本の生産性はポジティブなスーパーサイクルに入っているということであり、構造的に投資リターンは上昇する状況にある。

理論から現実へ―日本の新たな設備投資ブーム

明るい兆し: 最新の予測(日本経済新聞の2017年度設備投資動向調査)によれば、国内設備投資は2015年度の3.8%減から急回復して13.7%増になる見通しで、これは4年ぶりの2ケタ増となる。一方、海外投資も昨年度の12.7%減から26.5%増に大幅に改善すると予想される。日本企業が息を吹き返しているのは明らかである。

設備投資拡大を背景としたレバレッジの上昇により銀行の利益が増大

投資面から見ると、成長を目指す設備投資拡大には以下のような意味合いがある。

第一に、日本の内需サイクルは間もなく資本財セクターの企業収益の上方修正によって好転が加速するであろう。中小企業が最も恩恵を受けるとみられる。しかし、日本の海外投資の急回復が米国の設備投資サイクルの加速と時を同じくして起こると思われるため、大手機械メーカーや資本財メーカーの利益にも上振れ余地がある。すなわち、日本の資本財セクターは国内のみならず海外輸出でも利益を伸ばす可能性がある。

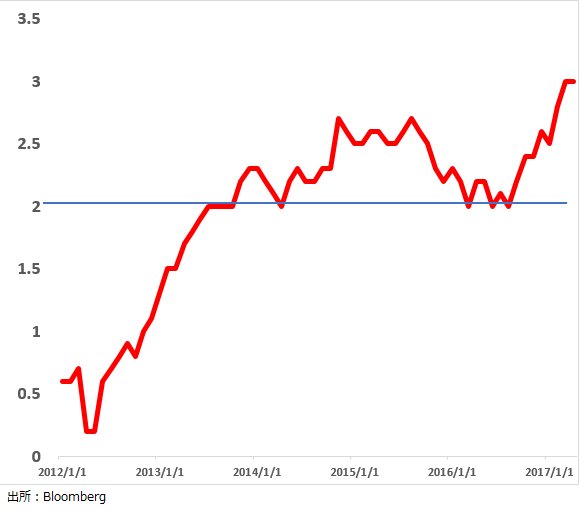

第二に、銀行を中心とする金融機関は資金需要の増加によって収益が予想を上回る可能性がある。企業の場合、生産資本の需要増大に伴って金融資本の需要も増加する。設備投資拡大を目指せばリレバレッジに向かうことになる。昨年はほぼ一貫して低下傾向にあった融資伸び率は今年4月には+3%に回復している点に注目したい。当社が予想するように、向こう3~4カ月でリレバレッジ・サイクルの上昇が始まれば、銀行をはじめとする金融機関の株価はアウトパフォームが期待できる。その意味で組入比率上位5銘柄のうち3銘柄が銀行株である当社のDXJ(日本株米ドルヘッジ付ファンド)は極めて有望と考える。

正味の利ざやが最悪期を脱している点には留意したい。2016年1月に日銀がマイナス金利を導入した直後に利ざやは大幅に縮小したが、今後は国内設備投資の回復見通しが日銀に自信を持たせマイナス金利の深掘りはないと思われる。

第三に、新たな設備投資サイクルはやがて潜在成長率の上方修正をもたらすと予想される。勿論、これは経済学者や中央銀行の間で議論される極めて複雑な問題だが、市場関係者にとっては比較的分かりやすいことであろう。すなわち、日本の設備投資ブームが高まれば、日銀が早急に金融引締め策を打ち出すリスクは低くなると考えられる。当社が予想しているように、日本のサービス企業が資本増強に転じ、最新技術の導入に着手すれば、サービス・セクターの収益率上昇と価格低下が同時に起こることはまず間違いない。たとえば、銀行が現在のブロックチェーンに対する巨額の投資によって、バックオフィスやミドルオフィスを効率的に転換すれば、サービスの質向上と低コストを顧客に提供するとともに、利ざやを拡大することができるであろう。

アナリストやエコノミストにとって、来るべき日本の生産性ブームを背景とした「ゴルディロック経済(インフレなき経済成長)」のシナリオが立証されるか、反証されるかは、時間がかかることであろうし、実務の世界の投資家の間での議論とポジショニングはこれから始まると思われる。市場は設備投資が再び勢いを取り戻すか否かの議論に終始している。日本にとっての良いニュースは、前述の新たな設備投資サイクルが活発な議論を呼び込むきっかけとなる点であると考える。日本の金融市場の新陳代謝は高まっていくと考える。

日本の銀行の貸出伸び率(前年比)

(2017年5月29日記)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)