米国株式は業績堅調をあらためて材料視する相場に

今週も日米株式は下値を切り上げる展開となりました。米国市場では4月の株価堅調でダウ平均の月初来騰落率は+2.7%、S&P500指数は同+2.6%、ナスダック総合指数は同+3.3%となり、年初来騰落率もそれぞれプラスに転じました。特に、3月12日に高値を付けた後に急落したナスダック総合指数は下落幅の半分以上を取り戻し、「半値戻しは全値戻し」との格言を期待させる反発をみせています。国内市場でも日経平均株価は13日以来5日続伸し、月初来騰落率は+3.4%となっています(19日終値)。

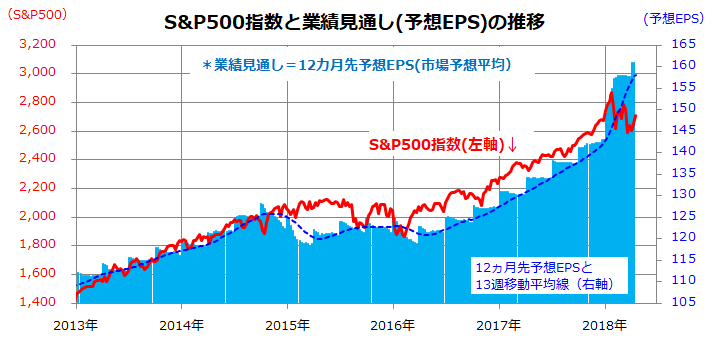

米中貿易摩擦、地政学リスク、日米首脳会談を巡る過度の不安が後退し、市場センチメントがリスクオン(選好)に転じたことと、為替が円高一巡感を鮮明にしていることが追い風です。1月から11週連続で日本株を売り越してきた外国人投資家は、3月下旬からは3週連続で日本株を買い越してきました(4月13日までの週/東証・投資主体別売買動向)。米国株が反発してきた主要因として「業績期待の再始動」が挙げられます。図表1は、S&P500指数の業績見通しを12カ月先予想EPS(市場予想平均)と13週移動平均を示したものです。S&P500指数の予想EPSの前年同期比は20.0%増益、12カ月累計実績EPSに対しては同28.8%の大幅増益が見込まれています。

2月以降の株価調整が一巡感を鮮明にするなか、株式市場の中期トレンドを形成するファンダメンタルズ(業績動向)が相場のカタリスト(きっかけ)となりそうです。

図表1:業績期待の復活が米国株の底入れ要因に

米国の1-3月期決算発表は大幅増益でスタート

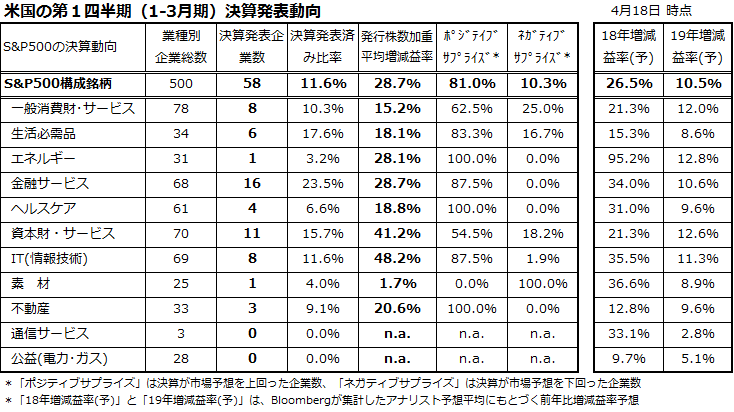

米国市場の先行き不安感を示す恐怖指数(VIX)は15.6まで低下し、危険水域とされる20を割り込んで推移しています(18日)。市場の関心が業績動向にシフトするなか、先週から本格化した決算(1-3月期)発表は良好です。図表2は、S&P500指数構成銘柄の決算発表について、全体と主要11業種別の継続事業利益(営業利益)EPSベースの動向を一覧したものです。

全500社のうち58社が決算発表を済ませた時点(全体の1割強)で、前年同期比28.7%の増益(発行済株式数加重平均)となっています。また、58社のうち約8割の業績が事前の市場予想を上回る「ポジティブサプライズ」と好調です。業種別では、IT(情報技術)関連が前年同期比48.2%増益、資本財・サービスが同41.2%増益、金融サービスは同28.7%増益、エネルギーが同28.1%増益と全体の増益基調をリードしています。

大幅増益の背景としては、米国景気の堅調だけでなく、昨年12月に成立した法人減税の効果がみてとれます。ただ、2018年を通じても前年比26.5%増益、2019年も同10.5%増益が見込まれています。株式相場の中期トレンドを支えるファンダメンタルズは企業業績(利益成長)期待であり、「株価は業績」との格言にあるとおり、当面は決算発表やガイダンス(業績見通し)が相場の動意につながる可能性があります。米国市場でリスクオン(選好)姿勢の回復が続けば、外国人投資家による日本株の買い戻しも後押しするものと考えています。

図表2:米国の第1四半期決算発表の概略(途中経過)

国内株式も業績トレンドを見直す動きとなるか

国内株式も3月までは内外政治不安が上値を抑える動きとなりましたが、外部環境が改善するなか、投資家の関心は昨年度(18年3月期)決算や本年度(19年3月期)の業績見通しに向かいつつあります。注目度が高かった日米首脳会談(17~18日)も、為替相場に影響を与えるような波乱はなく通過しました。内外政治を巡る不確実性を楽観視はできませんが、2月から3月にかけての悪材料を織り込んで株価がすでに下落したと想定すれば、「業績の強弱を材料視する季節」に入った可能性はあります。図表3が示すとおり、TOPIX(東証株価指数)ベースの業績見通し(12カ月先予想EPS/市場予想平均)は依然として上向きを維持しています。

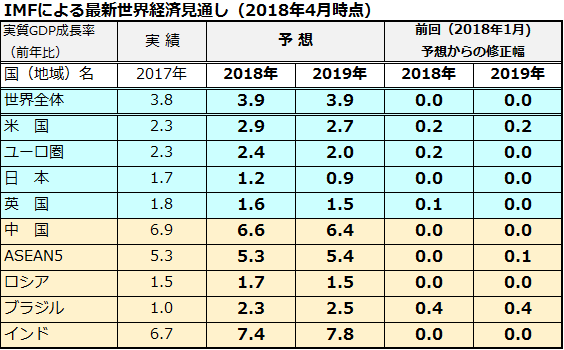

とは言うものの、米国市場の業績トレンド(図表1)と比較すると、TOPIXベースの予想EPSの前年同期比は+13.1%、12カ月累計実績EPSに対しては3.6%増益とやや慎重なペースに留まっています。業績見通しの13週移動平均線(企業利益の中期成長ペース)とTOPIXの推移を重ねてみると、昨秋は「業績の拡大ペース以上に株価上昇ペースが急だった」と言えます。米中貿易戦争や地政学リスクに関わる過度の不安が後退したなか、リスクオフ(回避)に押された円買い需要も一巡しつつあります。IMF(国際通貨基金)が17日に公表した最新の世界経済見通しでは、向こう2年の実質成長率予想を2011年以来の高水準(+3.9%)を維持。特に米国については「減税効果」を踏まえ、今年と来年の成長率を0.2%ずつ上方修正しました(図表4)。米国を中心とする世界経済の堅調は、グローバル企業の業績改善要因となりやすいので注目したいと思います。

図表3:国内株式も増益継続期待を確認し戻りを試す動きか

図表4:グローバルグロースは業績見通しの追い風

▼著者おすすめのバックナンバー

2018年4月13日:米国株は下値固め?大谷選手関連銘柄に注目!

2018年4月6日: なぜトランプはアマゾンを攻撃?どうなるナスダック相場

2018年3月30日:スプリングラリーはある?4月のリスク要因を知る

▼他の新着オススメ連載

今日のマーケット・キーワード:拡大が続く『産業用ロボット』

今日、あの日:59年前の4月20日「夢の超特急・新幹線工事がスタート」

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)