<今日のキーワード>

2018年に入って史上最高値を更新し続けている米国株式市場ですが、かつて長期にわたって上値も下値も抜けない「ボックス相場」となった時代がありました。先高期待がなかなか持てないような「ボックス相場」で『積立投資』を行っていたら、資産はどのように成長したのでしょうか?

【ポイント1】米国株式市場では約16年にわたる「ボックス相場」の時代があった

1966年から1982年は長期の「ボックス相場」で「株式の死」と言われた

米国株式市場は、堅調に推移していますが、過去、長期間にわたって「ボックス相場」で推移していた局面がありました。それは1966年2月から1982年8月までの16年間です。この間、NYダウはほぼ600ドルと1,000ドルの間で推移しました。米国は1960年代から1982年にかけて5回の景気後退局面(全米経済研究所)を迎えるなど経済環境は悪化しました。1979年には株式市場の低迷から「株式は死んだか?」とまで言われました(1979年8月ビジネスウィーク誌など)。その後、米国株式市場はレーガン大統領がとった自由主義経済政策(レーガノミクス)によって、1982年以降飛躍的な上昇相場に入ることとなります。

【ポイント2】16年間の「ボックス相場」での投資収益率を比較

『積立投資』と一括投資で比較すると・・・

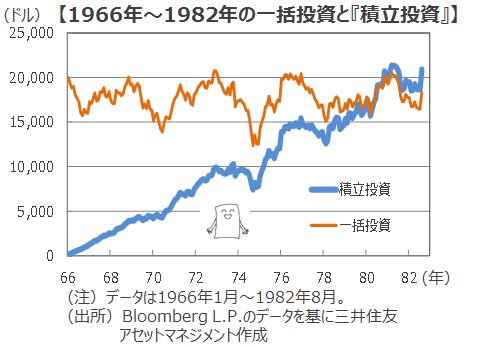

仮に、16年間の「ボックス相場」で『積立投資』を行っていたら、資産はどのように成長したのでしょうか?米国が「ボックス相場」に入る直前の1966年1月から株式市場が大きく上昇する前の1982年8月まで米国株式の投資信託に一括投資した場合(1)と、『積立投資』をした場合(2)の投資収益率を比較してみました。

投資信託はNYダウに連動し、手数料や税金等は無いと仮定します。投資期間は1966年1月から1982年8月まで(200カ月)、投資金額はともに2万ドルとし、(1)は期初に一括投資、(2)は毎月100ドルずつ『積立投資』をするとします。

【今後の展開】『積立投資』は「ボックス相場」での資産形成に寄与

1982年8月末の評価額は概算で、(1)一括投資は1万8,328ドル、(2)『積立投資』は2万906ドルとなりました。当時の米国株式市場は、株価が大きく上下し、また、上値を更新できないような投資環境でしたが、『積立投資』は資産形成に寄与しました。『積立投資』は、価格が下がった局面でも一定額投資し続けるため、その分口数を多く購入できるという特徴があります。『積立投資』は、価格が持続的に上昇しなくても、投資対象資産が下落しても損失がある程度抑えられ、資産形成に効果を発揮できると期待されます。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)