5月18日(木)に発表された日本の1-3月期実質GDP(速報値)は前期比+2.2%と、成長率ならびにその内訳のバランスが順調に改善しており、日本経済は安定性の砦となった。この数値は予想を上回り、もっと重要なことは、ここ10年で初めて5四半期連続の増加となったことである。さらに心強いのは民間需要(個人消費、設備投資、住宅投資、輸出)がプラスに寄与したことであるが、一方で公共投資はほぼゼロであった。

政策面はこの上もなく順調な状況にある。日本経済はバランスの取れた成長局面に入っており、潜在成長率を上回る成長を続けているものの金融政策の変更を招くほどの急ペースではない。日銀は少なくとも今後12~15カ月はゼロ金利政策を維持するとみられる。また、安倍政権はさらなる財政出動に「資金」を拠出する意向である。

投資家にとっては、日本の新たな成長局面と政策安定が絶対的にも海外市場との比較においてもPERの上昇を招くかという点が論点である。理論的には、成長率が加速し、その内訳のバランスが取れていれる状況で金融緩和策を続ければPERは上昇し、リスク・プレミアムは低下する。

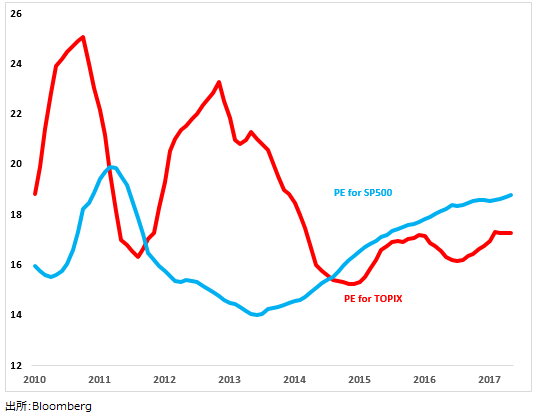

ブルームバーグのデータによると、TOPIXのPERは現在16.2倍とS&P500の21.0倍に比べて割安である。この相対的な「日本株ディスカウント」は「米国株プレミアム」の着実な上昇と日本株の本質的なバリュエーションの低下が常態化した2014年半ばから続いている。

当社の予想通り、日本経済が新たなバランスの取れた自立的な成長局面に入っており、金融緩和策を続けて長期国債利回りゼロ%を維持するのであれば、日本株のPERには上昇の余地があると考える。米国の政策の不透明さに絡む短期的な動揺はあるだろうが、構造的にみて日本株のブル相場シナリオに揺るぎはないと思われる。「日本株プレミアム」の妥当性は十分に高いとみている。

TOPIXとS&P500のPER(12カ月移動平均)

(2017年5月18日記)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)