現在、日本企業の決算発表が相次いでいるが企業の収益力拡大が続いていることは一目瞭然である。売上高の伸びに加え、円安傾向が追い風となっているためだ。今後についても企業は保守的な業績見通しを維持していることから、向こう数四半期はさらなる上方修正が期待できよう。従って、当社は2017年度(2018年3月期)の予想EPS(一株あたり利益)伸び率を、コンセンサス予想の13%に対して、25%を維持する。当社の予想通りになれば、今後6カ月でTOPIXが2,000台に達することも十分に考えられる。

具体的に言うと、日本のアナリストが注視している会社予想の前提は、依然として売上高成長率が3.2%、為替は110円/ドルで、これに基づくTOPIXのEPS伸び率は13.1%である。だが、年度初めの4月から10月までの売上高は平均4.5%の伸びを示しており、今年後半もこのペースを維持できればそれだけで15%近くの増益となる。

為替の基本想定レートは110円/ドルだが、4月からの実質平均レートは111.9円/ドルである。円相場が1円下落すれば、利益は約1%押し上げられることから、増益ペースのさらなる加速も予想される。

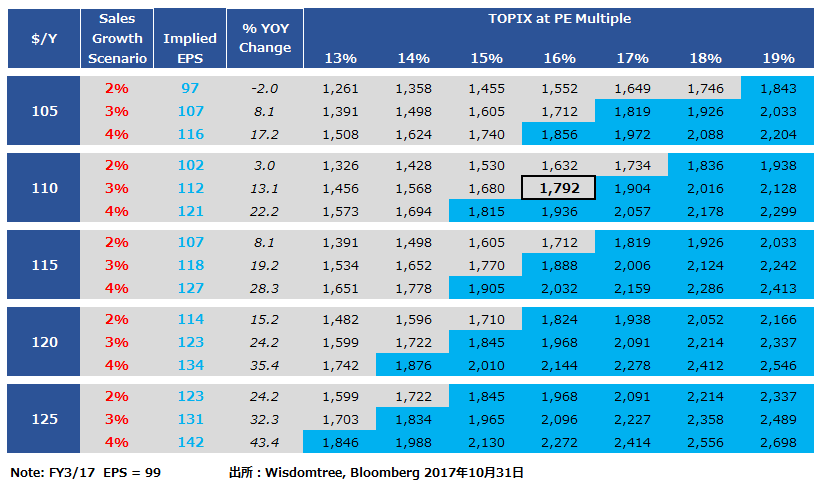

下表は以上の点を踏まえて作成したもので、様々な売上高成長率と為替レートの想定に基づくTOPIXの適正水準を示している。ブルーのハイライト部分が現時点でのコンセンサス予想で、為替レート110円/ドル、売上高成長率3%に基づくEPSは112円、TOPIXのPERは16倍である。ちなみに、「アベノミクス」期間中のTOPIXのPERは13~19倍のレンジで推移している。

結果として、当社は日本株に対する強気なスタンスを継続する。バリュエーションは魅力的な水準にあり、業績拡大の勢いが今後も続くと予想されるからである。日本株市場は「バリュートラップ」の状態にはない。当社は2017年度の増益率を25%と予想しており、これを基にTOPIXは2,000が適正水準と考えている。

2017年11月2日 記

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)