日本銀行の次の利上げに対する市場の見方が、7月、9月、10月で割れています。足元の経済指標の下振れを受け、さすがに7月という声は少なくなりつつありますが、それでも7月と主張する意見の裏側には、円安対応として利上げを位置付ける考え方が根強くあるようです。

しかし、為替に引きずられて金融政策を運営すると失敗するというのは歴史の教えるところ。日銀が為替を直接の理由として政策変更することはありません。あくまで経済指標次第であり、今で言えば、足元の経済指標が「物価安定の目標」実現の「確度」を高めるような動きを示すことが重要です。

金融政策運営の枠組みとそれを実行した2006年12月の判断

改めて日本銀行の金融政策運営の進め方について、2006年に公表された「新たな金融政策運営の枠組みの導入について」から簡単にまとめておきましょう。

2006年3月9日、それまで6年にわたって実施してきた量的緩和を解除した日銀は、「政策委員が中長期的にみて物価が安定していると理解する物価上昇率」を示すとともに、それを念頭に置いた新たな金融政策運営の枠組みを公表しました。

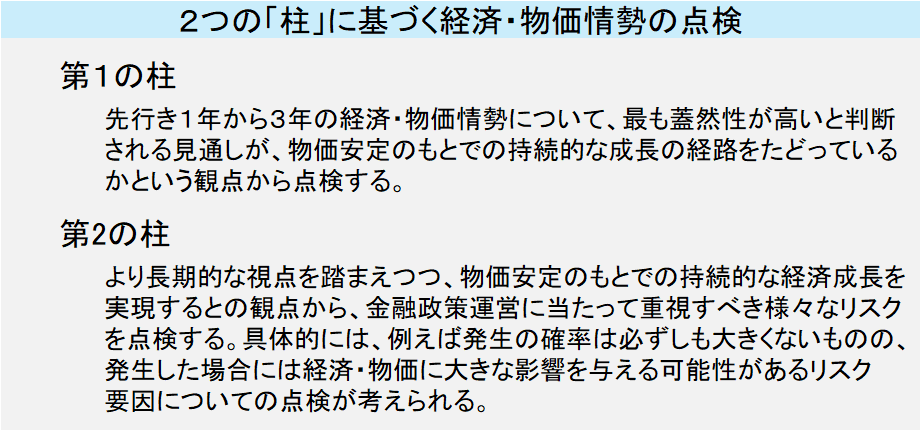

その枠組みの中で、金融政策を判断するためのチェック方法として設定されたのが、二つの「柱」による経済・物価情勢の点検です(図表1)。それは今も続けられており、「経済・物価情勢の展望」(通称「展望レポート」)で点検結果が毎回記述されています。

<図表1 金融政策運営における二つの「柱」による経済・物価情勢の点検>

上の第1の柱を簡単に解説すると、「最も蓋然(がいぜん)性が高いと判断される見通し」というのは「展望レポート」の見通しのこと。そして「物価安定のもとでの持続的な成長の経路」とは、今に当てはめると、「物価安定の目標」が実現する下での持続的な成長経路ということになります。

つまり、現在の「展望レポート」の見通しは、見通し期間内に「物価安定の目標」が実現することを想定しているわけですから、足元の経済指標が「展望レポート」の見通しと整合的に推移しているかどうかを点検することが、第1の柱による点検ということになります。

参考までに、2006年はどうだったかというと、福井俊彦総裁(当時)率いる日銀は3月に量的緩和を解除し、7月に一度目の利上げを行いました。しかし、その後、7~9月期実質GDP(国内総生産)2次速報値、10月機械受注、11月景気ウオッチャー調査などが次々と下振れたことを受け、年内の追加利上げを見送ることとなりました(結局、2007年2月になって2回目の利上げを実施)。

2006年12月MPM(金融政策決定会合)の議事録を見ると、福井総裁は各政策委員の経済・物価情勢に関する発言が終わった後、以下のように総括しています。

今日はかなり時間を掛けて議論をした経済・物価情勢だが、これを踏まえると全体として生産、所得、支出のメカニズムは崩れていない。基本的なメカニズムは崩れていないと考えられるが、個人消費がやや伸び悩み気味であることや、消費者物価上昇率が高まっていない、そういったことなど、足許のデータは幾ばくか弱めのものが多い。従って、今後公表される指標や様々な情報を引き続き丹念に検討していくことが必要であり、そのことを正確に市場に伝えていく必要がある。

(出所)日本銀行『政策委員会・金融政策決定会合議事録』、楽天証券経済研究所作成

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/160m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]成長株、割安株、高配当利回り株…どの株を選べばいい?](https://m-rakuten.ismcdn.jp/mwimgs/8/4/498m/img_84b60a4da51373f73b5c52275b097f2837381.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#1~桐谷さん、おきに優待ベスト3見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/9/5/498m/img_9528c8c2f23001a3deb43de0c6f7845872398.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]みずほ証券コラボ┃7月16日【米株は小型選別 日本株はドル建てに注目~今週は米共和党大会と米決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/2/a/498m/img_2a5df0131378bd46a83ce1f01fbb418d92438.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 最高値を更新後日本株はどうなる?~出現した「天井サイン」をどう読むか~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_60df7a3c9e52ac000de20f75f870968d71371.jpg)

![[動画で解説]円高ショックで日経平均急落、夏枯れ相場始まり?](https://m-rakuten.ismcdn.jp/mwimgs/3/c/498m/img_3c55226b36153bdd05e3d3a674f68f9245072.jpg)

![[動画で解説]新NISAを使った個別株投資について](https://m-rakuten.ismcdn.jp/mwimgs/0/c/498m/img_0c14e3a2b5e84beb52872a9b879aa3e795587.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/356m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[フィーチャー] バイデン氏もトランプ氏も鉄鋼業界を救いたいが、つぶす可能性もある](https://m-rakuten.ismcdn.jp/mwimgs/3/2/160m/img_32aca21472e8a9bb523a39c473740d6a30904.jpg)