不動産への小口投資が可能なJ-REIT

REITはReal Estate Investment Trustの略です。日本国内のREITは「J」を付けてJ-REITと呼ばれています。

REITは不動産への小口投資を可能にした「上場投資信託」で、証券取引所に上場された一般の株式と同じように売買できる商品です。

定期的に分配金を受け取れるREIT

REITの特徴の一つは分配金です。投資法人として利益の90%以上を分配することで実質的に法人税を免除されるので、収益の大半が分配金として投資家に支払われます。そのため分配金利回りが高く、東証に上場する全J-REITの平均分配金利回り(加重平均)は5.0%(11月19日時点)です。

ただし、確定利回り商品ではないため業績が悪化すれば分配金が引き下げられ、利回りが下がるだけでなく価格も下がるリスクがあります。その意味では「株」に近い商品です。

リスク管理上、J-REITは、「日本株」と「国内債券」の中間的運用商品として扱う必要があります。

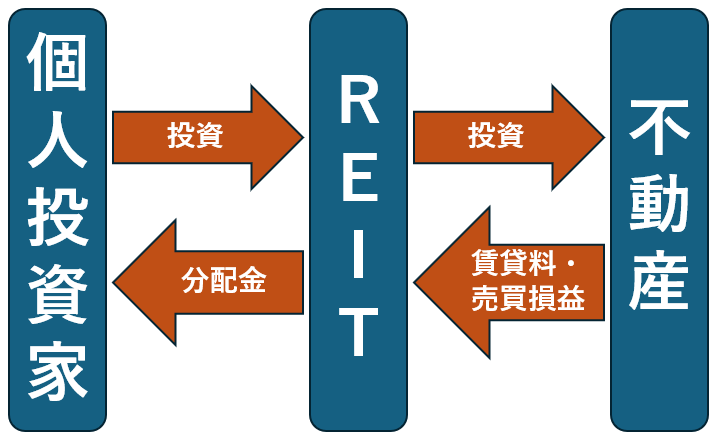

<REITに投資して分配金を受け取る流れ>

個人投資家が不動産に投資する場合、ワンルームマンションからアパート1棟までさまざまな投資対象がありますが、ローンを組むとしても大きな金額になります。資金規模の制約から、個人投資家が直接投資できる対象は限られます。

一等地の大型ビルにテナントが集中し、競争力のないビルからテナントが流出する「不動産の二極化」が顕著に見られる時代になりました。投資するならば、一等地の大型ビルに投資したいと考えます。

ところが、REITが普及するまでは、一等地の大型ビルに投資するには何百億円という規模の資金が必要でした。個人投資家の不動産投資では、小口で投資できるマンションなどが中心になり、大型ビルへの投資は困難でした。REITの普及によって、状況が変わりました。今では、小口資金でも、REITを通じて、大型ビルに投資することもできるようになりました。

REITには、さまざまな種類がある。代表銘柄を紹介

REITには、さまざまな種類があります。もともとは、オフィスビルや住宅・マンションに投資するファンドがほとんどでしたが、近年は、物流施設からデータセンターまで利回りが稼げるさまざまなものに投資されています。

商業施設、オフィスビル、物流施設、住居、ホテルなどに投資する代表的銘柄は、以下です。

<J-REIT、投資の参考銘柄:2024年11月19日時点>

| コード | 銘柄名 | 主な投資対象 | 分配金利回り (年率:会社予想) |

最低投資額 (円) |

|---|---|---|---|---|

| 3292 | イオンリート投資法人 | 商業施設等 | 5.25% | 12万7,400 |

| 8951 | 日本ビルファンド投資法人 | オフィスビル | 3.68% | 13万300 |

| 8952 | ジャパンリアルエステイト投資法人 | オフィスビル | 4.33% | 56万5,000 |

| 3234 | 森ヒルズリート投資法人 | オフィスビル | 4.90% | 12万5,500 |

| 3281 | GLP投資法人 | 物流施設 | 5.08% | 13万 |

| 3283 | 日本プロロジスリート投資法人 | 物流施設 | 4.04% | 25万2,600 |

| 3466 | ラサールロジポート投資法人 | 物流施設 | 5.03% | 14万4,500 |

| 3269 | アドバンス・レジデンス投資法人 | 住居 | 3.94% | 30万500 |

| 8963 | インヴィンシブル投資法人 | ホテル等 | 5.60% | 6万4,100 |

| 出所:QUICKより楽天証券作成(分配金利回りは11月19日時点の1口当たり分配金(会社予想)を同日のREIT価格で割り、年率換算して計算) | ||||

金利上昇を加味しても割安高利回りなJ-REIT

足元のJ-REIT全体の動向について解説いたします。J-REITは予想分配金利回りが高く割安感が強くなっています。日本の10年金利が今後も上昇が続くとしてもJ-REITは魅力的な商品であると言えます。

国内外における金利の影響でJ-REIT価格は短期的にはさらに下落する可能性も考えられます。しかし、J-REITの収益源である賃料を物価と一緒に上げることが出来れば、長期投資において魅力的な分配金利回りを維持できると考えます。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)