業績好調にもかかわらず、価格が下がり予想分配金利回りが上昇

イオンリート投資法人(3292)は、イオングループの大型ショッピングセンターを中心とした「商業施設」に投資するREIT(リート:不動産投資信託)です。イオンリートは、スポンサーであるイオングループの大規模商業施設が約80%以上、その他商業施設が20%以下、物流施設約10%以下とするポートフォリオ運用方針になっています。

イオンリートの投資口価格は12万7,400円(11月19日時点)です。以下のチャートをご覧いただくと分かる通り、2022年以降3年間にわたり、業績好調にもかかわらず、金利上昇を嫌気して売られてきました。その結果、予想分配金利回りは5.3%まで上昇しています。高利回りが期待できるREITとして長期投資するのに良い買い場と判断します。

<イオンリート投資法人(投資口価格)月足チャート:2013年11月~2024年11月(19日まで)>

イオンリート投資法人を「買い」と判断する三つの理由を説明する前に、まず、同社の2013年以来11年間、価格がどう推移してきたか説明します。

上記チャートの中に、(1)~(6)と番号をつけています。その部分の価格変動の理由を、以下、説明いたします。

(1)2013~2014年 上場人気で上昇

流通リートとして競争力の高いイオンリートの上場を好感して、機関投資家などの買いが増え、大きく上昇しました。その結果、予想分配金利回りは一時2.9%まで低下しました。

(2)2015~2017年 上場人気剥落

上場人気で上昇し、利回りが低くなったことから、2015年以降、売られました。投資口の追加発行も下落要因となりました。2016年には熊本地震発生時、「イオンモール熊本」が液状化による基礎沈下などの損傷を嫌気されました。

価格が下がったことにより、予想分配金利回りは一時5.4%まで上昇しました。「イオンモール熊本」で生じた含み損は、2018年に「イオンモール京都五条」との物件入替によって一掃されています。

(3)2018~2019年 業績拡大を受けて価格上昇

利回りが上昇したことに加え、イオンの業績拡大が続いたことから、価格は上昇に転じました。

(4)2020年前半 コロナ影響で急落

コロナショックで、価格は大きく下がりました。その結果、予想分配金利回りは一時9.0%まで上昇。明らかに売られ過ぎでした。

(5)2020年後半~2021年前半 コロナショックからの回復

消費回復を受けて、価格が急上昇しました。2021年7月には、価格が一時16万9,600円まで上昇し、予想分配金利回りは3.8%まで低下しました。

(6)2022~2024年 金利上昇を嫌気

2022年以降、日本銀行が金融政策の転換を図りました。異次元緩和を終了し、利上げを始めたことにより、日本でも市場金利が上昇し始めました。これを嫌気して、イオンリートのみならず、REIT全般、一斉に売られました。価格下落が続いたことによって、イオンリートの予想分配金利回りは、2024年11月19日には5.3%まで上昇しました。

イオンリートを「買い」と判断する三つの理由

前段でご説明した通り、イオンリートの予想分配金利回りは5.3%まで上昇して、魅力的です。

ただし、ここで気を付けなければならないことがあります。REITの分配金利回りは確定利回りではありません。業績が悪化して減配となれば、利回りが下がるだけでなく、価格が下落することもあります。投資銘柄を選別するに当たって大切なことは、安定的に分配金を出し続ける力があるか、判断することです。

以下3点から、私は、イオンリートは安定的に収益を稼ぎ、分配金を出していく力があると判断しています。

【1】イオングループの強力なパイプラインサポートによる成長性

【2】安定した経営状態

【3】自然災害に対しての耐性

それぞれの理由について、以下、詳しく解説していきます。

【1】イオングループの強力なパイプラインサポートによる成長性

イオンリートは、イオングループからの情報提供、優先交渉の権取取得、ウェアハウジング機能の活用により、厳選した物件の継続的な取得を可能にしています。国内の開発物件はもちろん、イオングループの海外出店に連動して海外の物件も取得しています。海外不動産への投資はJ-REIT(ジェイ・リート:国内の不動産投資信託)ではイオンリートが初です。

イオンリートが保有している海外の物件は、2024年4月17日時点でマレーシアの2件です。マレーシアは2024年第1四半期(1~3月)の実質GDP(国内総生産)成長率が前年同期比4.2%増と高水準で、今後賃料の上昇が期待されます。

<イオンリート投資法人 海外物件情報>

【2】安定した経営状況

イオンリートの営業利益は以下の通り推移しています。

<イオンリート投資法人 上場来営業利益の推移>

2013年の上場以降、物件拡大に伴って営業利益を伸ばしてきました。影響で停滞した時期はありますが、足元では、コロナ影響を脱して、また成長軌道に戻りつつあります。

イオンリート投資法人は、豊富な手元資金の活用によって持続的な成長を実現しています。年間約104億円もの減価償却費を創出しており、配当準備積立金も第23期末時点で約24億円の見込みとなっています。

資金調達先についてIPO(株式の新規公開)当時は、金融機関のローンを100%主体でしたが、現在ではホール債やリテール債や合同金銭信託など、幅広い資金調達先に分散されています。

返済期限の面でも5年から7年を目安に分散し、マーケットリスクを低減した安定調達を可能としています。

近年、注視されている金利変動のリスクについても対策が打たれており、金利固定化率は97.8%と高水準で目先の金利上昇への耐性があると言えます。

REITで借入余力の指標とされる借入金比率(LTV)は43~47%の水準を目安としており、直近の2024年7月期は44.3%(敷金込み)と安定的に推移しています。

【3】自然災害に対しての耐性

イオンリート投資法人は投資エリアを限定せず、全国28都道府県の49物件と、前述したマレーシアに広く分散した物件に投資しています。これにより一部の地域で大規模な自然災害が起こった時でも重大なダメージを受けないポートフォリオとしています。

<イオンリート投資法人 エリア別物件数>

国内ポートフォリオにおいて地震保険の保険金額は20億円、その他火災保険にて台風や豪雨にも対応し、施設賠償責任保険にて営業補償も対象として幅広いリスクをカバーしています。

以上でイオンリートを買いと判断する理由の説明は終わりです。以下、そもそもJ-REITについてよくご存じでない方のために、J-REITとは何かご説明いたします。

不動産への小口投資が可能なJ-REIT

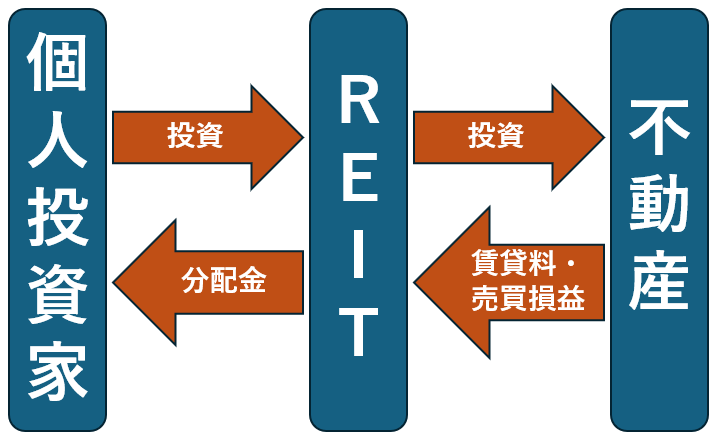

REITはReal Estate Investment Trustの略です。日本国内のREITは「J」を付けてJ-REITと呼ばれています。

REITは不動産への小口投資を可能にした「上場投資信託」で、証券取引所に上場された一般の株式と同じように売買できる商品です。

定期的に分配金を受け取れるREIT

REITの特徴の一つは分配金です。投資法人として利益の90%以上を分配することで実質的に法人税を免除されるので、収益の大半が分配金として投資家に支払われます。そのため分配金利回りが高く、東証に上場する全J-REITの平均分配金利回り(加重平均)は5.0%(11月19日時点)です。

ただし、確定利回り商品ではないため業績が悪化すれば分配金が引き下げられ、利回りが下がるだけでなく価格も下がるリスクがあります。その意味では「株」に近い商品です。

リスク管理上、J-REITは、「日本株」と「国内債券」の中間的運用商品として扱う必要があります。

<REITに投資して分配金を受け取る流れ>

個人投資家が不動産に投資する場合、ワンルームマンションからアパート1棟までさまざまな投資対象がありますが、ローンを組むとしても大きな金額になります。資金規模の制約から、個人投資家が直接投資できる対象は限られます。

一等地の大型ビルにテナントが集中し、競争力のないビルからテナントが流出する「不動産の二極化」が顕著に見られる時代になりました。投資するならば、一等地の大型ビルに投資したいと考えます。

ところが、REITが普及するまでは、一等地の大型ビルに投資するには何百億円という規模の資金が必要でした。個人投資家の不動産投資では、小口で投資できるマンションなどが中心になり、大型ビルへの投資は困難でした。REITの普及によって、状況が変わりました。今では、小口資金でも、REITを通じて、大型ビルに投資することもできるようになりました。

REITには、さまざまな種類がある。代表銘柄を紹介

REITには、さまざまな種類があります。もともとは、オフィスビルや住宅・マンションに投資するファンドがほとんどでしたが、近年は、物流施設からデータセンターまで利回りが稼げるさまざまなものに投資されています。

商業施設、オフィスビル、物流施設、住居、ホテルなどに投資する代表的銘柄は、以下です。

<J-REIT、投資の参考銘柄:2024年11月19日時点>

| コード | 銘柄名 | 主な投資対象 | 分配金利回り (年率:会社予想) |

最低投資額 (円) |

|---|---|---|---|---|

| 3292 | イオンリート投資法人 | 商業施設等 | 5.25% | 12万7,400 |

| 8951 | 日本ビルファンド投資法人 | オフィスビル | 3.68% | 13万300 |

| 8952 | ジャパンリアルエステイト投資法人 | オフィスビル | 4.33% | 56万5,000 |

| 3234 | 森ヒルズリート投資法人 | オフィスビル | 4.90% | 12万5,500 |

| 3281 | GLP投資法人 | 物流施設 | 5.08% | 13万 |

| 3283 | 日本プロロジスリート投資法人 | 物流施設 | 4.04% | 25万2,600 |

| 3466 | ラサールロジポート投資法人 | 物流施設 | 5.03% | 14万4,500 |

| 3269 | アドバンス・レジデンス投資法人 | 住居 | 3.94% | 30万500 |

| 8963 | インヴィンシブル投資法人 | ホテル等 | 5.60% | 6万4,100 |

| 出所:QUICKより楽天証券作成(分配金利回りは11月19日時点の1口当たり分配金(会社予想)を同日のREIT価格で割り、年率換算して計算) | ||||

金利上昇を加味しても割安高利回りなJ-REIT

足元のJ-REIT全体の動向について解説いたします。J-REITは予想分配金利回りが高く割安感が強くなっています。日本の10年金利が今後も上昇が続くとしてもJ-REITは魅力的な商品であると言えます。

国内外における金利の影響でJ-REIT価格は短期的にはさらに下落する可能性も考えられます。しかし、J-REITの収益源である賃料を物価と一緒に上げることが出来れば、長期投資において魅力的な分配金利回りを維持できると考えます。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。