※このレポートは、YouTube動画で視聴いただくこともできます。

著者の土信田 雅之が解説しています。以下のリンクよりご視聴ください。

「【テクニカル分析】今週の株式市場 「トランプ相場」の余韻と日米中の動き~一喜一憂しやすい地合いで上値トライできるか?~<チャートで振り返る先週の株式市場と今週の見通し>」

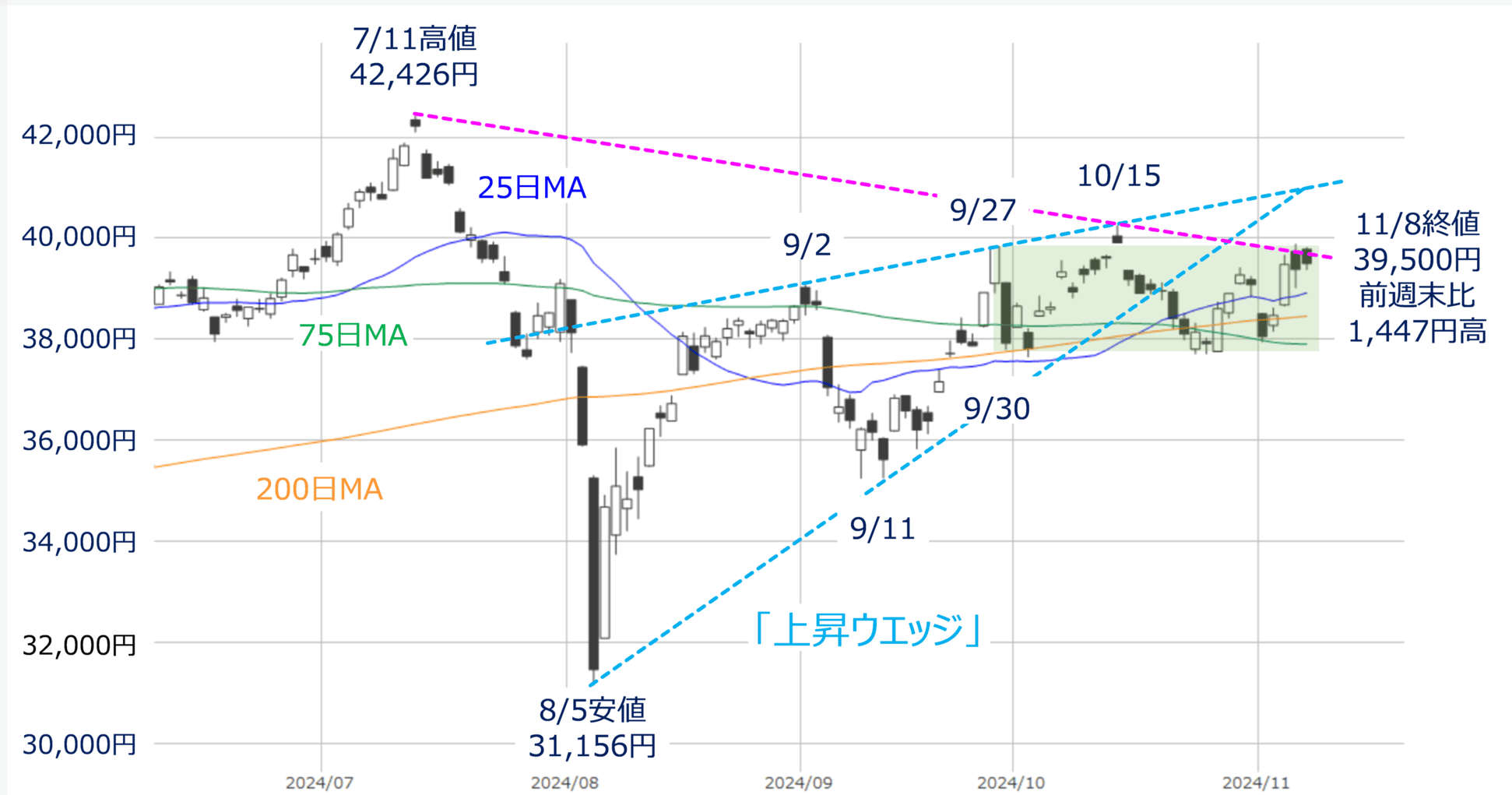

先週の株式市場ですが、週末11月8日(金)の日経平均株価は3万9,500円で取引を終えました。前週末終値(3万8,053円)からは1,447円高、週間ベースでも2週連続の上昇です。

米国株市場に目を向けても、主要株価指数(NYダウ・S&P500・ナスダック)が揃って史上最高値を更新しており、米大統領選挙というビッグイベントを通過し、ひとまず株高で反応した格好です。

米大統領選におけるトランプ氏の勝利観測は、先月の10月半ばあたりから高まり始め、金融市場もそれに伴って、すでに「トランプ相場」の様相を強めていましたが、選挙後も今のところは「材料出尽くし」とはならず、トランプ氏勝利の余韻に浸っているような印象です。

そんな中で迎える今週は、こうしたトランプ相場がまだまだ続くのかを確認するのと同時に、政治面で重要な局面を迎える日本や、追加の経済政策などが注目される中国などの材料も絡んでくることが予想されます。

そこで今回は、日米中の株式市場の動向を中心に、注意しておきたいポイントなどについて整理して行きたいと思います。

日本株は「迷い」の中で方向感を探る

まずは、日本株(日経平均)の動きから見て行きたいと思います。

図1日経平均(日足)の動き(2024年11月8日時点)

上の図1は日経平均の日足チャートですが、目立っているのは6日(水)の大きな陽線(終値が始値よりも高い線)です。

この日は、米大統領選の開票速報が随時報じられる中、トランプ氏の優勢から勝利へと伝わるのに伴って、日経平均が大きく上昇し始め、終値では1,000円を超える上げ幅となりました。

しかしながら、10月15日の直近高値(4万257円)を超えることができなかったほか、10月からずっと続いている、3万8,000円から4万円の範囲内での株価推移にとどまっており、こちらのレポートにもあるように、基本的な状況は変わっていません。

強気相場を続けて行くには、少なくとも4万円台乗せを定着させたいところですし、レンジ内での株価推移も1カ月以上続いているため、そろそろレンジを抜けていく展開も想定しておく必要があります。

そして、レンジを抜けた場合の中期的な見方についてですが、こちらも前回のレポートで述べたこととあまり変わっていません。

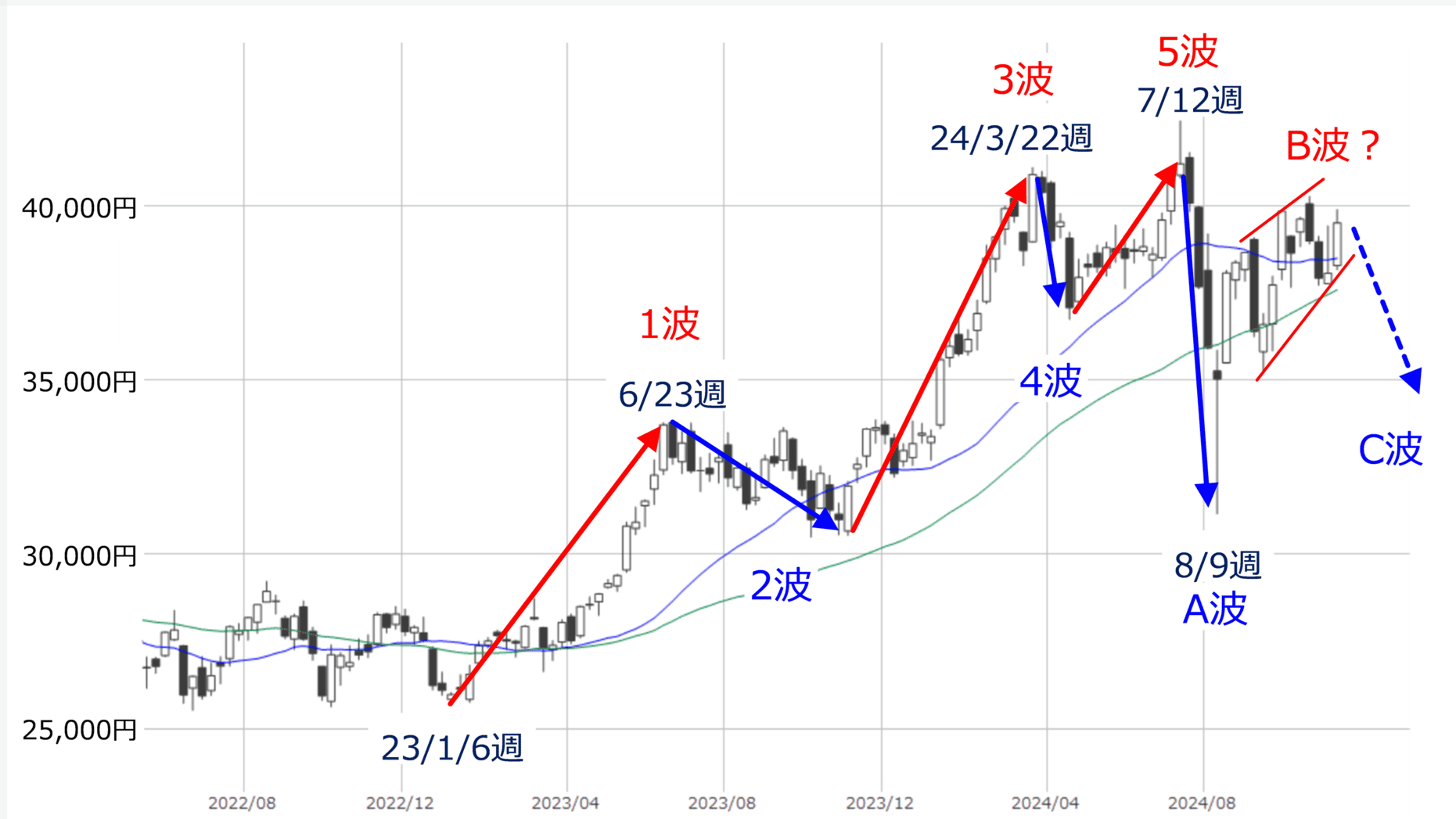

図2日経平均(週足)の動きとエリオット波動(2024年11月8日時点)

上の図2は日経平均(週足)の動きに、相場の動きを「波」として捉える「エリオット波動」の線を重ねて描いたものです。

現在の株価は「B波」の途中に位置していますが、今後の相場展開としては、「しばらくB波が続き、もう一度高値をとりに行く」展開と、「まもなくB波が終わって、C波を辿り始める」展開が想定されます。

このように、今週の日本株は「迷い」の中で方向感を探っていくことになりますが、どちらの展開に転ぶのかについて、押さえておきたいポイントが2つあります。

今後の日本株のポイントは?

ひとつめのポイントは、「トランプ相場に対する日本株の反応の変化」です。

先ほども見てきたように、米大統領選におけるトランプ氏勝利に対する6日(水)の日本株の初期反応は上昇となりましたが、仮に今後の米国株市場がトランプ相場で上昇が続いたとしても、日本株がそれに連動して上昇するとは限らないということです。

実際に図1を見ても、7日(木)と8日(金)のローソク足が陰線(終値が始値よりも安い線)となっているなど、上値の重たさが感じられます。

当初はトランプ氏の政策のポジティブな面(減税や規制緩和など)を反映したものの、次第にネガティブな面(関税強化や移民政策、財政赤字懸念、インフレ再燃警戒など)が意識され始めたと思われます。

報道等でもトランプ政権の人事に関するニュースが増え始めており、例えば、「通商代表に対外強硬派として知られるライトハイザー氏の再登板を要請した」と報じられたことは、米国市場が好感しても、米国株以外の市場にとっては警戒要因になるかもしれません。

また、トランプ相場に伴う為替のドル高・円安進行は、日本銀行の利上げ観測を連想させるかもしれないことも押さえておいた方が良いかもしれません。ちなみに、次回の日銀金融政策決定会合は12月18日から19日にかけて開催されます。

そしてもうひとつのポイントは、「国内政治の動向」です。今週は週初の11日(月)に特別国会が召集され、首相指名投票が行われます。

与党(自由民主党・公明党)が国民民主党などの政策を受け入れるかたちで協力を得て政権を維持するのか、もしくは野党連合による政権交代となるのか、それとも、与党と最大野党(立憲民主党)との大連立となるのか、現時点での見通しは可能性の違いはあるもののまだ未確定ですし、組み合わせ次第では市場が嫌気するかもしれません。

最高値を更新している米国株はどうなる?

続いて米国株市場の動きについても確認していきます。

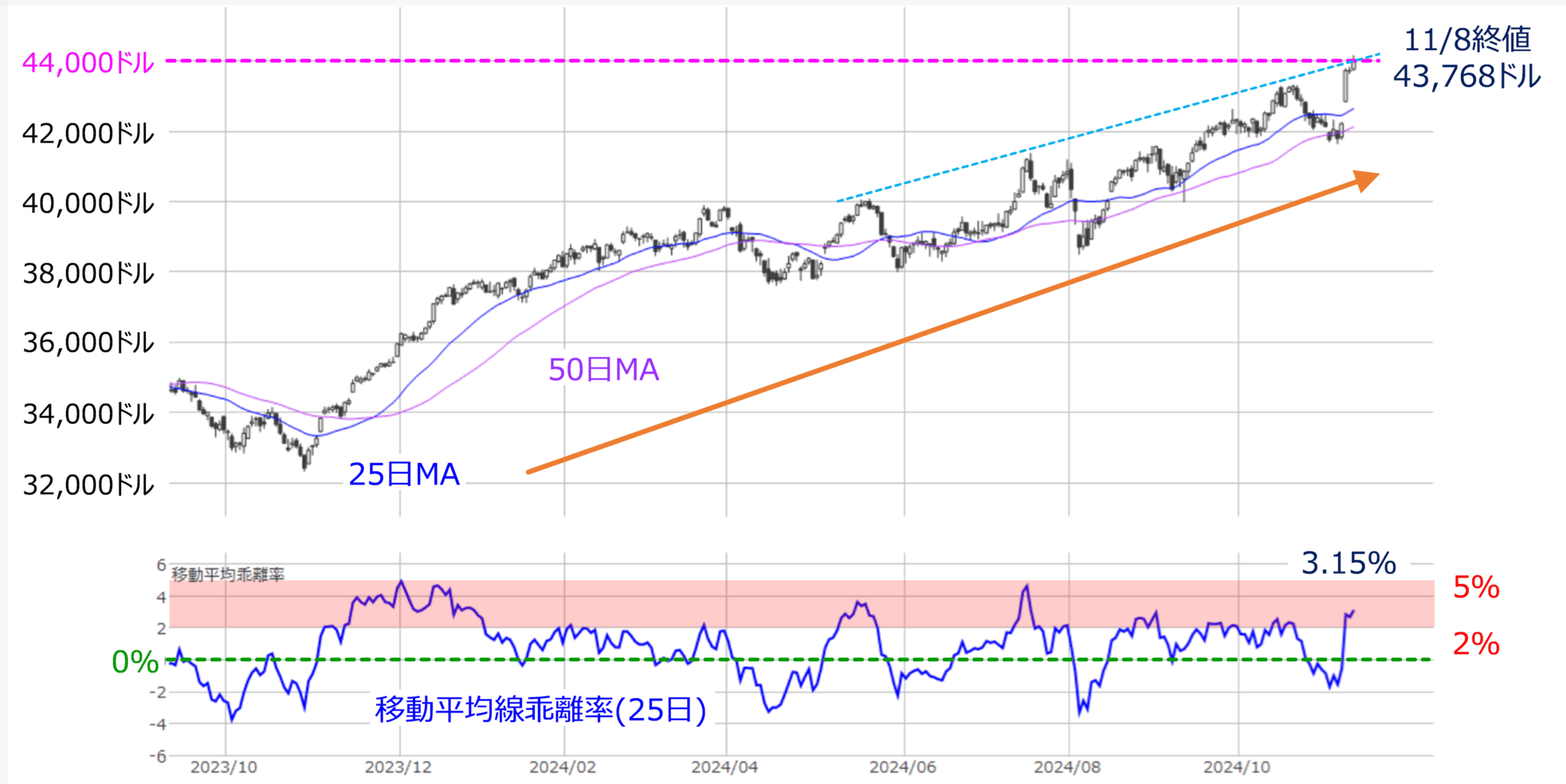

図3米NYダウ(日足)と移動平均線乖離率(25日)(2024年11月8日時点)

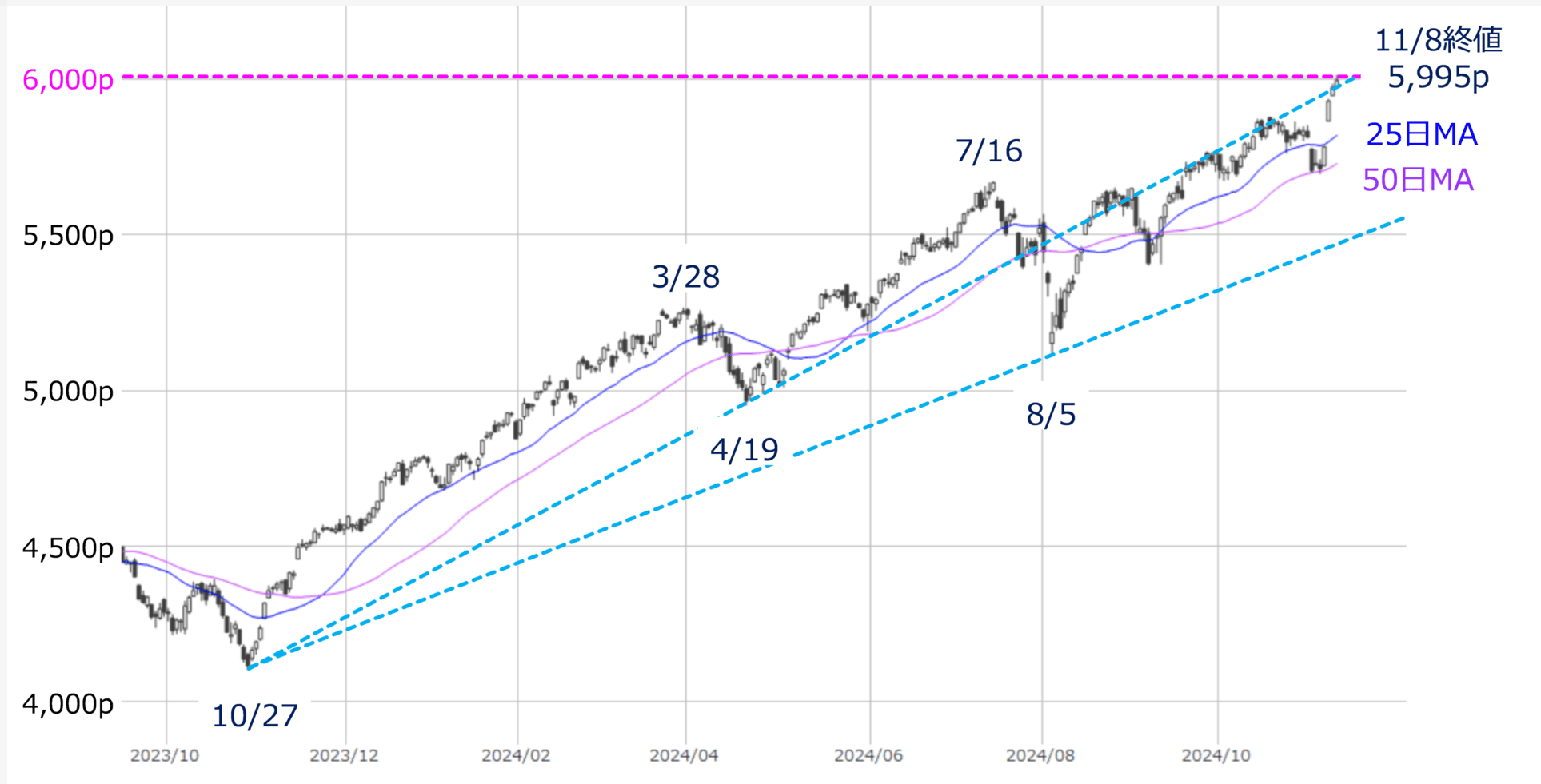

図4米S&P500(日足)の動き(2024年11月8日時点)

図5ナスダック(日足)とMACDの動き(2024年11月8日時点)

冒頭でも述べたように、米大統領選後の米主要株価指数は揃って史上最高値を更新してきましたが、こうした値動きは上の図3から図5のそれぞれのチャートからも確認できます。

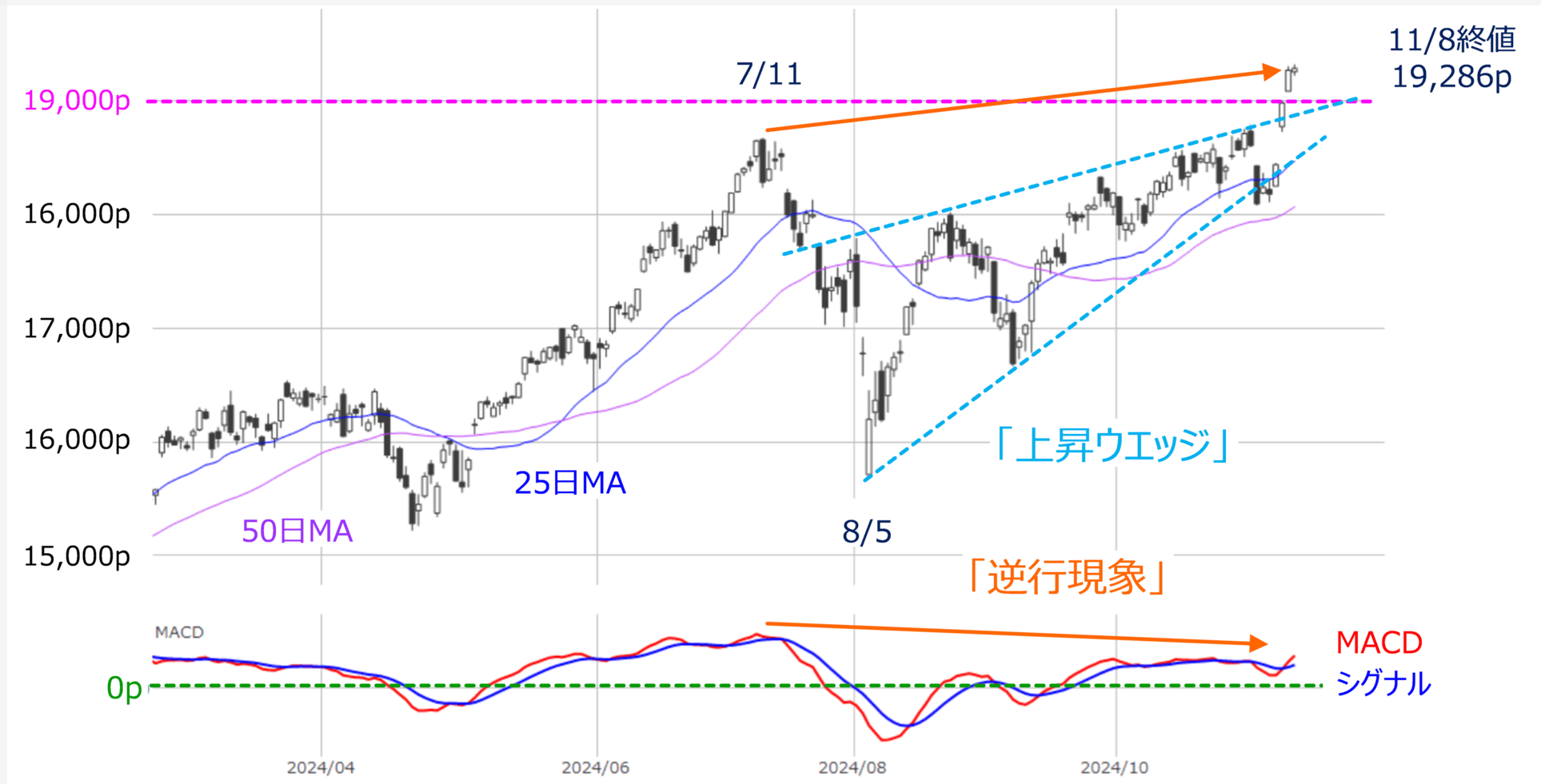

また、NYダウは4万4,000ドル、S&P500は6,000pといった具合に、大台の株価水準に乗せる場面があったほか、ナスダックも1万9,000p台乗せを達成するなど、「節目」の株価水準が意識されていることもチャートから読み取れます。

一般的に、株価の上昇および下落局面での節目の突破は、節目が「抵抗から支持」、もしくは「支持から抵抗」へと役割を変え、新たな相場展開を迎えることが多いとされています。

NYダウとS&P500については、節目の株価(それぞれ4万4,000ドル、6,000p)をまだ上抜けしきれておらず、抵抗の役割を残している状況と言えます。さらに、週末にかけてのローソク足の長さが短くなっていることもあり、今週はこのままの勢いで上値をトライしていくよりも、いったん上昇が落ち着く可能性の方が高いかもしれません。

その一方、ナスダックについては、週末の8日(金)時点で、抵抗になると思われた1万9,000pを完全に上抜けていますので、NYダウやS&P500よりも一段階強いチャートの形状であると言えます。次の注目点は、株価が下落した際に、この1万9,000pが支持として機能できるかです。

さらに、節目という視点では、図5でも確認できる通り、ナスダックは下落することが多いとされる「上昇ウェッジ」を珍しく上抜けしていますので、こちらも株価が下落した際に、上昇ウェッジの上限の線が支持として機能できるかも注目されますし、株価と下段のMACDとのあいだで「逆行現象」が発生しているのも気になります。

そのほか、図3のNYダウについては下段に25日移動平均線の乖離率の推移も表示しています。昨年10月終盤からのNYダウは25日移動平均線に沿って上昇基調を描いていることが分かりますが、株価が25日移動平均線から上方向に、通常であれば2%を超えた辺り、相場に勢いがある場合には5%ほど乖離が進むと修正されるというリズムになっています。

先週末8日時点の乖離率は3.15%ですので、この点からも、そろそろ修正が行われてもおかしくはありません。

このように、米国株は「新値は買い」という相場格言がある通り、最高値という新たな高値(新値)をつけたことで、今後も上昇基調を続ける可能性はありますが、テクニカル分析面で強弱のサインが入り混じっているほか、今週の米国では、10月分のインフレ関連指標(消費者物価指数や生産者物価指数)や小売売上高といった経済指標の発表も控えているため、その結果次第では、目先の株価がいったん調整する展開も想定しておく必要がありそうです。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[今週の株式市場]イベント満載の今週で相場の方向性が決まる?~株価の「波」で考える今後のシナリオ~](https://m-rakuten.ismcdn.jp/mwimgs/1/5/356m/img_153ff688ed25288cbf3894967228ba9640935.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)