今日のレンジ予測

[本日のドル/円]

↑上値メドは143.65円

↓下値メドは141.80円

人民元:ECB「準備通貨としてのユーロの地位を、人民元が脅かしている」

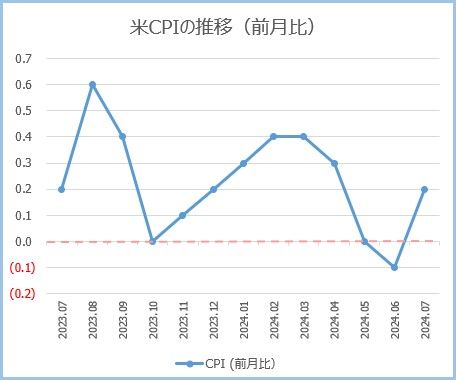

米インフレ率:ベース効果の理由で下半期のインフレ率が上昇する可能性

中国:中国規制当局がヘッジファンド商品の販売を禁止へ

ドットチャート:マーケットに強いシグナルを送るものではない。利下げ1回と2回の差は微妙

米インフレ:メスター連銀総裁「インフレが2%まで下がるのは、2026年」

前日の市況

9月10日(火曜)のドル/円相場は、前日比0.66円の「円高」だった。

2024年182営業日目は143.10円からスタートした。

先週末の反動で週明けはドルの買い戻しが優勢。この日も東京時間夜の初め頃に143.71 円まで上昇したが、前日の高値(143.80円)には届かなかった。

FRB(米連邦準備制度理事会)が来週0.50%の大幅利下げに踏み切るとの見方があるなかで、NY市場では米長期金利が1年以上ぶりの3.64%まで低下した。日銀の利上げペースが市場想定より速まる可能性があるとの観測記事も売り材料となって、未明のドル/円は142.20円まで下落した。ただ、今夜の米インフレ指標の発表を控えて下げも限定的で、前日の安値(141.94円)を抜けることはなかった。終値は142.48円。24時間のレンジ幅は1.52円。

FRB(米連邦準備制度理事会)は来週、利下げを発表する。しかし多くの中央銀行は、これまでなかなか利下げに踏み切れずにきた。中途半端に引締め政策を止めてしまってインフレが再発することをおそれているからだ。インフレ目標の達成にはこれまで以上に時間が必要というのが一致した見解だった。

しかし、どうやらインフレの「ラストマイル」は、とぼとぼ歩きではなく「全力疾走」になりそうだ。欧米の耐久財インフレはわずか9ヵ月間でデフレに切り替わっている。RBNZ(NZ準備銀行)は、国内インフレ率が想定以上のペースで下落しているため利下げ幅を(0.25%ではなく)0.50%に広げることも検討した。カナダ中銀総裁は「インフレ率の大幅下落」がカナダ経済のリスクだと警戒している。

米労働省が14日発表した7月のCPI(消費者物価指数)は、前月比0.2%上昇し、6月の0.1%低下から反転した。運輸サービスと宿泊費の上昇がインフレ率を押し上げたが、これは先月に大幅低下したことの反動で、予想の範囲だった。

注意したいのは、OER(所有者居住相当家賃)が0.36%上昇したことだ。上昇幅は数年間のペースを大きく下回っているものの、先月の0.28%上昇よりはかなり速い。OERが下落しなければ、FRBがインフレ率を2%に戻せる可能性は難しいと言われている。

CPIの前年比は2.9%上昇し、伸びは前月の3.0%から鈍化した。前年比上昇率は2021年3月以来(約3年半ぶりに)、初めて3%を下回った。食品とエネルギー成分を除くコアCPIは前月比0.2%上昇した。6月は0.1%上昇だった。前年比では3.2%上昇と、伸びは前月の3.3%から縮小し、21年4月以来の低水準となった。

7月CPIは、 構成内容の一部には下げ止まりも見られ、決定打に欠けたが、全体としてはインフレ率鈍化を示す「良い」内容だったといえる。しかし、パウエルFRB議長も指摘しているが、統計的理由から、10月以降のCPIは反転上昇する可能性があることにも注意が必要だ。

主要指標 終値

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)

![[動画で解説]三菱UFJ・三井住友FG「買い」、金利上昇が追い風](https://m-rakuten.ismcdn.jp/mwimgs/1/1/498m/img_1174681cd85c0f0b4e420d8b1fd9b99646084.jpg)

![[動画で解説]お金を増やすより大切なこととは?~「きみのお金は誰のため」著者:田内学さん](https://m-rakuten.ismcdn.jp/mwimgs/d/7/498m/img_d7287782ff94c2262881da4417dae03353400.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)