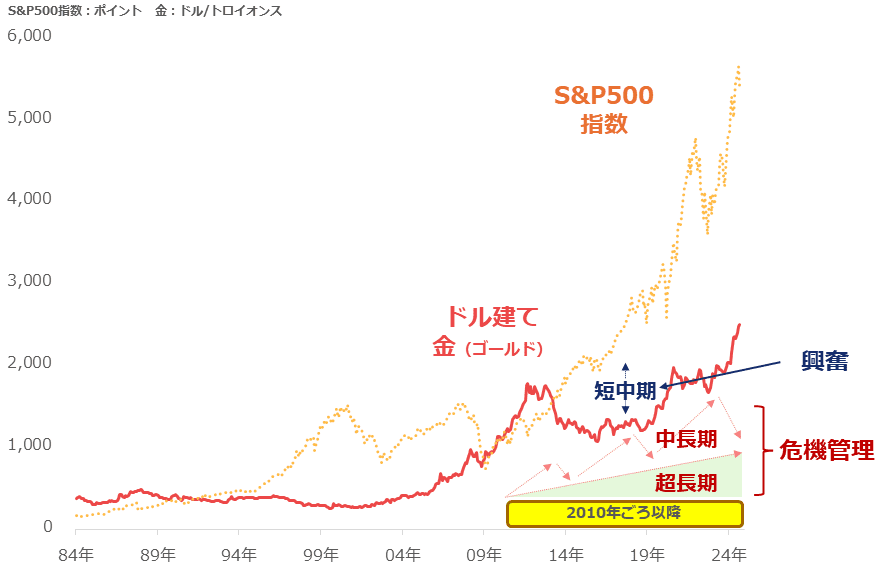

もともと株も金(ゴールド)も長期上昇中

実際の金(ゴールド)の値動きと「興奮(時間軸は短中期)」「危機管理(時間軸は中長期・超長期)」の関係を確認します。興奮に関わる短中期的な動き(有事ムード、代替資産、代替通貨が影響)を紺色の上下、危機管理に関わる中長期・超長期的な動き(中央銀行、見えないジレンマなどが影響)を赤色の上下で示しています。

もともと金(ゴールド)価格は、長期上昇トレンドにあります。この長期上昇トレンドを支えているのが、危機管理に関わる中央銀行、見えないジレンマなどがもたらしている上昇圧力です。米国の主要株価指数であるS&P500種指数も、長期視点では上昇トレンドにあるため、長期視点では「株高・金(ゴールド)高」なのです。

もし、金(ゴールド)投資を検討される場合、下記のような株価指数を併記した長期視点のグラフに注目することをお勧めします。その上で改めて、その投資の動機が興奮(短中期)なのか、危機管理(中長期・超長期)なのかをご判断いただくとよいでしょう。

図:S&P500指数と金(ゴールド)の価格推移

短中期的な視点では、有事ムード、代替資産、代替通貨が上下の圧力をもたらし、結果的に株と逆相関になったり、ドルと逆相関になったりします。2010年ごろから加速した材料複合化が、必ずしも逆相関にならないケースを発生させているものの、しばしば逆相関は起き得ます。

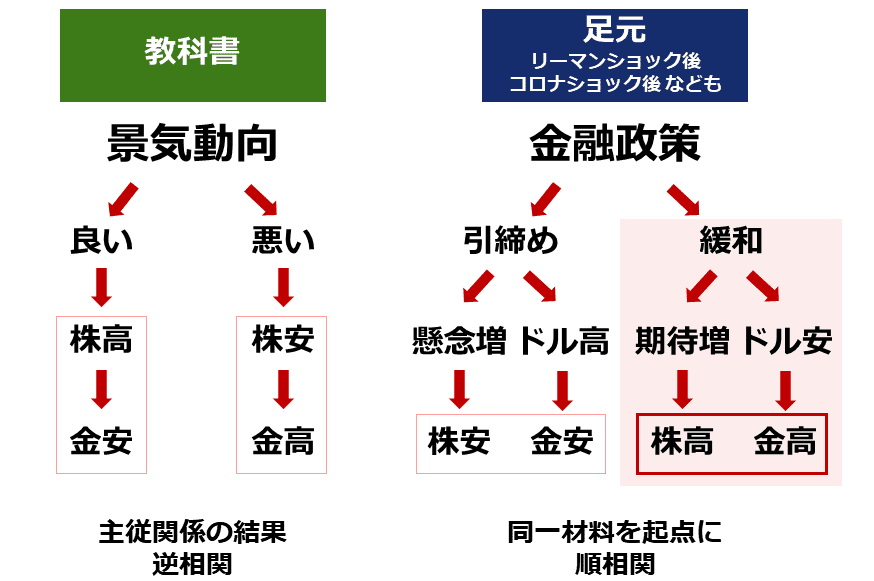

必ずしも逆相関にならないケースが発生している背景にあるのが、米国の金利引き上げ・引き下げに代表される主要国の金融政策です。米国で金融政策が引き締め的(利上げや資産の放出)になると、米国で景気動向に不安が生じて株価が不安定化する場合があります。利上げが行われると、個人や企業が資金調達をしにくくなるという意味で、です。

同時に発生するドル高が、金(ゴールド)市場に代替通貨起因の下落圧力をもたらします。その結果、株安・金(ゴールド)安が発生します。ウクライナ戦争が勃発して有事ムードが強まった2022年の金(ゴールド)相場の騰落がマイナスだったのはこのためです。

逆に、緩和的(利下げや資産の買い取り)になると、米国で景気動向が安定して株価が上昇する傾向があります。利下げが行われると、個人や企業が資金調達をしやすくなるという意味で、です。

同時に発生するドル安が、金(ゴールド)市場に代替通貨起因の上昇圧力をもたらします。その結果、株高・金(ゴールド)高が発生します。リーマンショック直後やコロナショック直後に株高・金(ゴールド)高が発生したのはこのためです。

図:株と金(ゴールド)の値動きの関係

こうした、逆相関にならないケースにも、留意が必要です。目先は、米国では利下げが始まろうとしています。このことは今後、短中期視点で「株高・金(ゴールド)高」をもたらす要因になり得ます。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)