※このレポートは、YouTube動画で視聴いただくこともできます。

著者の愛宕 伸康が解説しています。以下のリンクよりご視聴ください。

「日銀の利上げロジックは近いうちに正念場を迎えることになる」

今週発表の7月毎月勤労統計と8月米雇用統計は金融政策にとって極めて重要

今週は9月5日に7月の毎月勤労統計(厚生労働省)が、9月6日に米国の8月雇用統計(米労働省)が発表されます。前者は6月に続いて実質賃金がプラスの伸びを維持するか、後者は失業率が7月の4.3%から悪化するかが注目されます。

日本の実質賃金がプラスを維持すれば消費下支えとなり、日本銀行(日銀)の追加利上げをサポートすることになるでしょう。一方、米国の失業率が悪化すれば、FRB(米連邦準備制度理事会)の9月の利下げ幅は0.25%でなく、0.5%になる可能性が高まります。

もちろん、日本の実質賃金がプラスを維持し、米国の失業率が悪化しないことが望ましいわけですが、そうなったとしても、「経済・物価情勢が『展望レポート』の見通しに沿って推移すれば利上げを行う」という日銀の利上げロジックは、近いうちに正念場を迎えることになるとみています。

なぜそう考えるのか。以下では、5月29日のレポート(「日本の物価目標は2%でいいのか~問われる「多角的レビュー」の意義」)で紹介した、消費者物価の「リードグループ」と「アンカーグループ」をアップデートした上で、詳しく見ていくことにしましょう。

消費者物価の最近の動向と日銀の「基調的なインフレ率を捕捉するための指標」

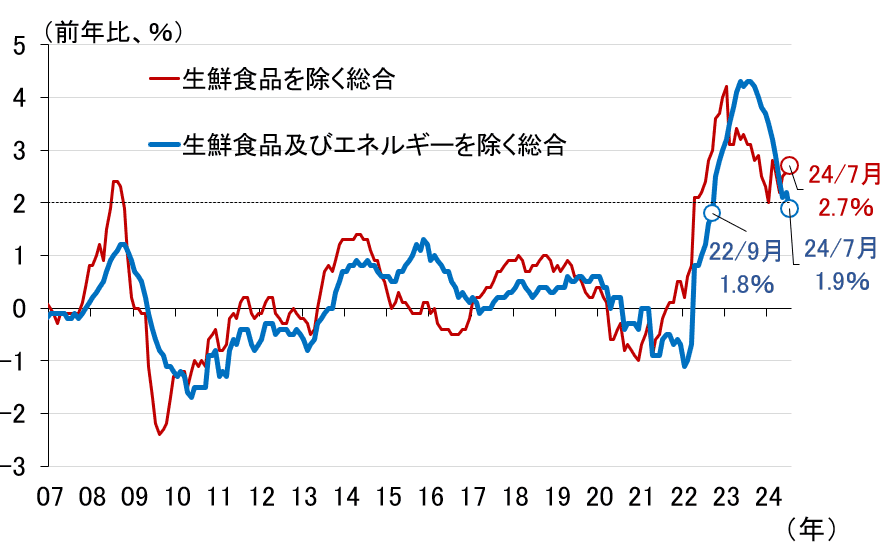

最初に、消費者物価の動向からおさらいしておきます。図表1は、CPI(消費者物価指数)の「生鮮食品除く総合指数」(コアCPI)と、「生鮮食品およびエネルギー除く総合指数」(コアコアCPI)の前年比です。

7月のコアCPIは前年比2.7%と、6月の2.6%から0.1%上振れましたが、コアコアCPIは前年比1.9%と、6月の2.2%から0.3%下振れました。

<図表1 日本の消費者物価指数>

(出所)総務省、楽天証券経済研究所作成

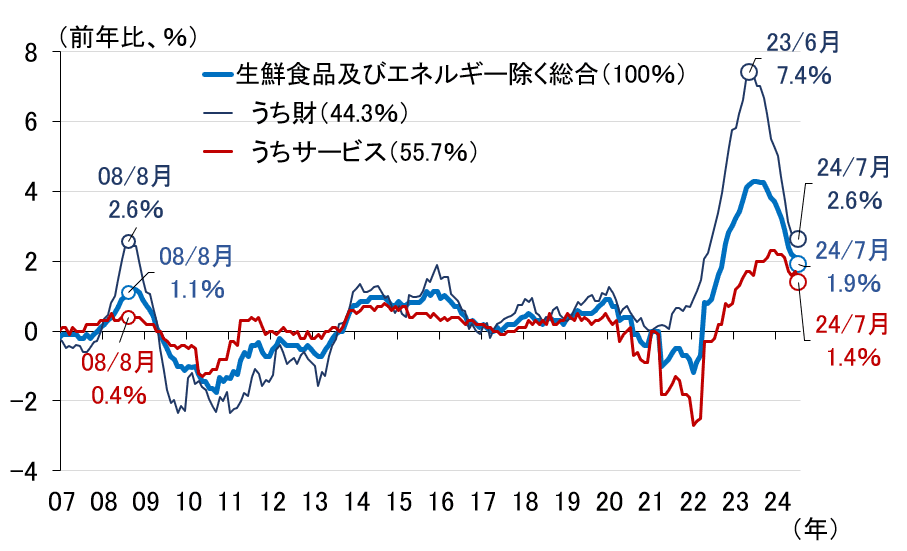

また、全国のコアコアCPIを、財とサービスに分けたものが図表2になります。これを見ると、財のプラス幅が2023年6月の7.4%をピークにずいぶん落ち着いてきたことが改めて分かるわけですが、それ以上に気になるのが、一時2%を超えていたサービスが1.4%までプラス幅を縮小していることです。

<図表2 日本の消費者物価指数(財・サービス別)>

(出所)総務省、楽天証券経済研究所作成

これまで、「賃金と物価の好循環」という、日銀がよく使用する言葉を象徴する動きとして、サービス価格の上昇が取沙汰されてきたわけですが、はたしてこのままプラス幅は縮小してしまうのでしょうか。その帰趨は、少なからず日銀の利上げロジックにも影響を及ぼす、と考えられます。

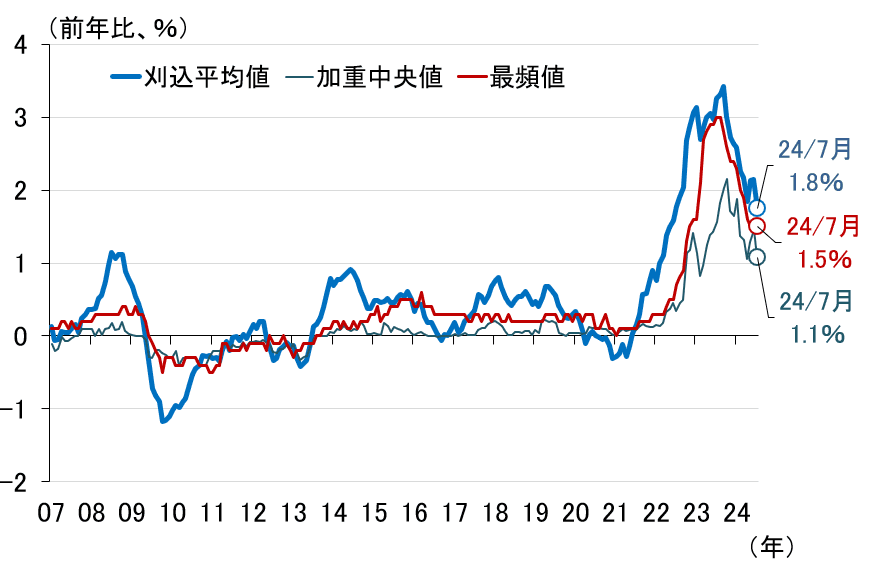

日銀が算出している「基調的なインフレ率を捕捉するための指標」も、増勢が鈍化しつつあります。図表3は、そのうち「刈込平均値」「加重中央値」「最頻値」を示したものですが、いずれも2%を割り込んでいることが分かります。

<図表3 日銀の「基調的なインフレ率を捕捉するための指標」>

(出所)日本銀行、楽天証券経済研究所作成

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)