※このレポートは、YouTube動画で視聴いただくこともできます。

著者の愛宕 伸康が解説しています。以下のリンクよりご視聴ください。

「日銀の利上げロジックは近いうちに正念場を迎えることになる」

今週発表の7月毎月勤労統計と8月米雇用統計は金融政策にとって極めて重要

今週は9月5日に7月の毎月勤労統計(厚生労働省)が、9月6日に米国の8月雇用統計(米労働省)が発表されます。前者は6月に続いて実質賃金がプラスの伸びを維持するか、後者は失業率が7月の4.3%から悪化するかが注目されます。

日本の実質賃金がプラスを維持すれば消費下支えとなり、日本銀行(日銀)の追加利上げをサポートすることになるでしょう。一方、米国の失業率が悪化すれば、FRB(米連邦準備制度理事会)の9月の利下げ幅は0.25%でなく、0.5%になる可能性が高まります。

もちろん、日本の実質賃金がプラスを維持し、米国の失業率が悪化しないことが望ましいわけですが、そうなったとしても、「経済・物価情勢が『展望レポート』の見通しに沿って推移すれば利上げを行う」という日銀の利上げロジックは、近いうちに正念場を迎えることになるとみています。

なぜそう考えるのか。以下では、5月29日のレポート(「日本の物価目標は2%でいいのか~問われる「多角的レビュー」の意義」)で紹介した、消費者物価の「リードグループ」と「アンカーグループ」をアップデートした上で、詳しく見ていくことにしましょう。

消費者物価の最近の動向と日銀の「基調的なインフレ率を捕捉するための指標」

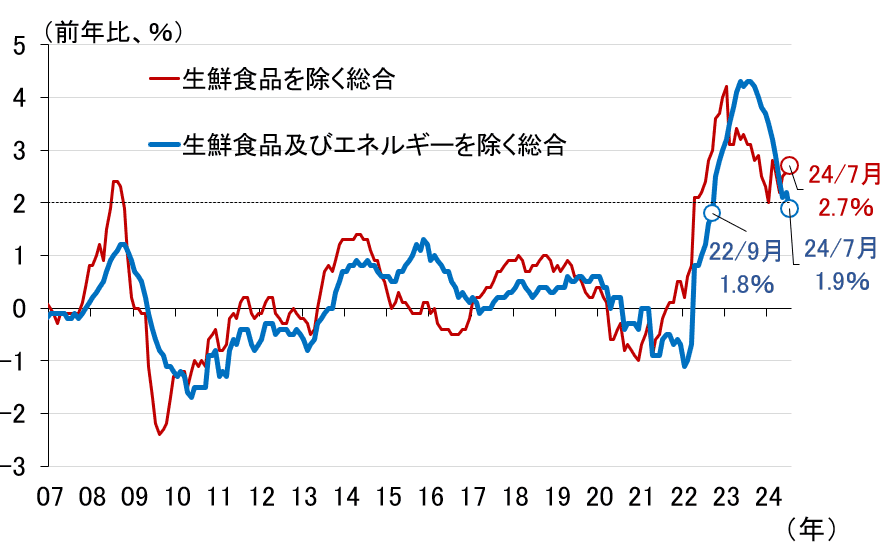

最初に、消費者物価の動向からおさらいしておきます。図表1は、CPI(消費者物価指数)の「生鮮食品除く総合指数」(コアCPI)と、「生鮮食品およびエネルギー除く総合指数」(コアコアCPI)の前年比です。

7月のコアCPIは前年比2.7%と、6月の2.6%から0.1%上振れましたが、コアコアCPIは前年比1.9%と、6月の2.2%から0.3%下振れました。

<図表1 日本の消費者物価指数>

(出所)総務省、楽天証券経済研究所作成

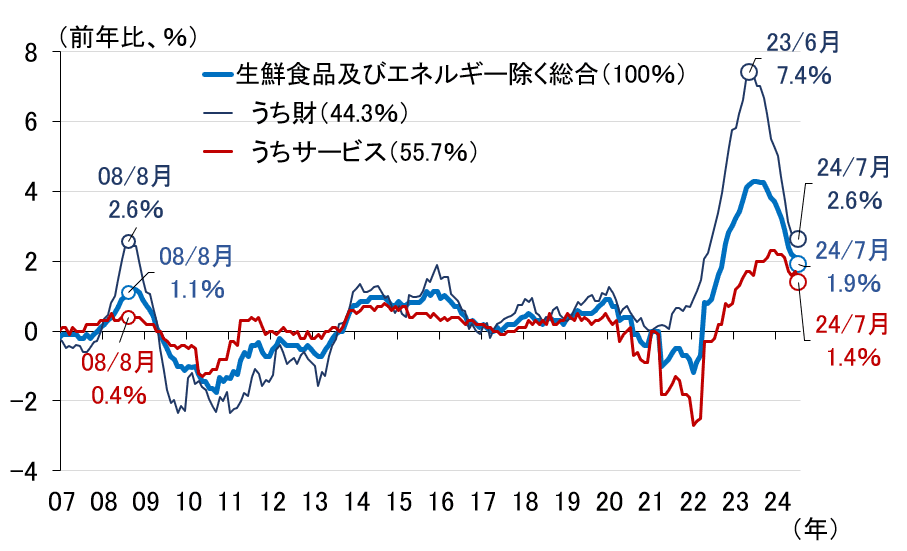

また、全国のコアコアCPIを、財とサービスに分けたものが図表2になります。これを見ると、財のプラス幅が2023年6月の7.4%をピークにずいぶん落ち着いてきたことが改めて分かるわけですが、それ以上に気になるのが、一時2%を超えていたサービスが1.4%までプラス幅を縮小していることです。

<図表2 日本の消費者物価指数(財・サービス別)>

(出所)総務省、楽天証券経済研究所作成

これまで、「賃金と物価の好循環」という、日銀がよく使用する言葉を象徴する動きとして、サービス価格の上昇が取沙汰されてきたわけですが、はたしてこのままプラス幅は縮小してしまうのでしょうか。その帰趨は、少なからず日銀の利上げロジックにも影響を及ぼす、と考えられます。

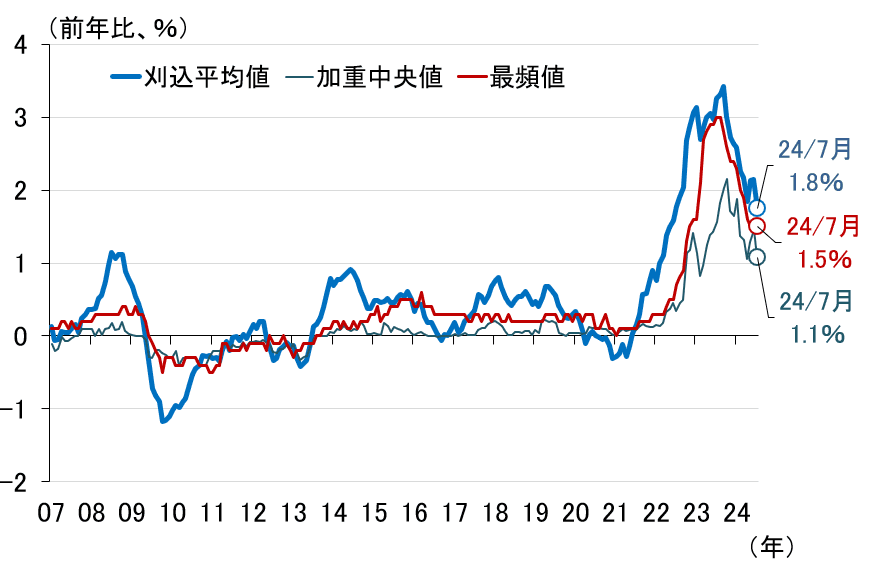

日銀が算出している「基調的なインフレ率を捕捉するための指標」も、増勢が鈍化しつつあります。図表3は、そのうち「刈込平均値」「加重中央値」「最頻値」を示したものですが、いずれも2%を割り込んでいることが分かります。

<図表3 日銀の「基調的なインフレ率を捕捉するための指標」>

(出所)日本銀行、楽天証券経済研究所作成

消費者物価の「リードグループ」と「アンカーグループ」

このように、CPIの前年比がどういうレベルに落ち着いていくかが、今後の日銀の金融政策運営にとって極めて重要なポイントになるわけですが、5月29日のレポートでは、それを指数のトレンドで検討しました。

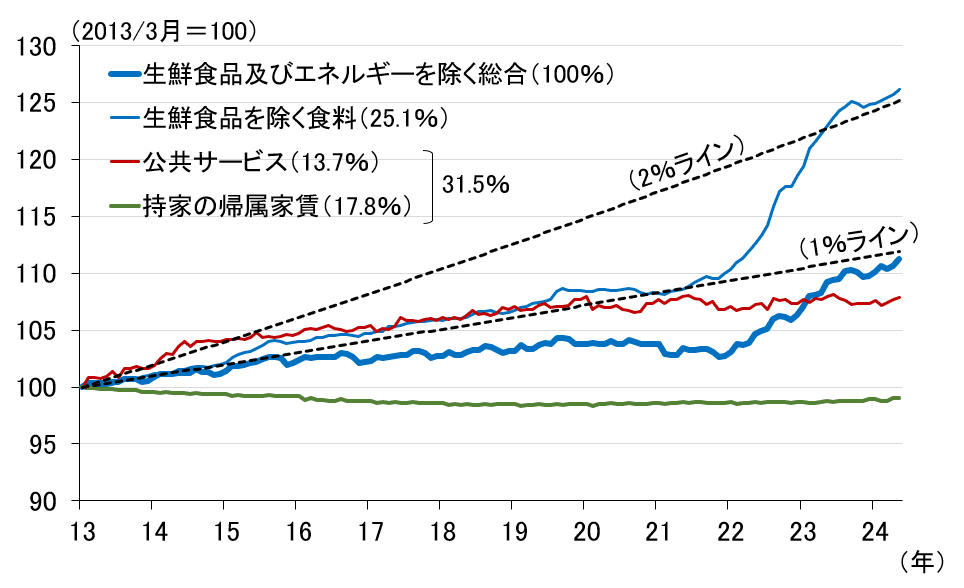

少し説明すると、日本のCPIには、原材料価格や景気によって比較的動く品目と、制度的あるいは統計的などの要因によってなかなか動かない品目があります。代表的には、前者は「生鮮食品を除く食料」、後者は「公共サービス」や「持家の帰属家賃」がその典型です(図表4)。

<図表4 異次元緩和以降の消費者物価(動きの大きい品目・小さい品目)>

(出所)総務省、楽天証券経済研究所作成

図表4には、前年比が2%になるラインと、1%になるラインも点線で示しています。これを見ると、「生鮮食品を除く食料」は2022年以降、2%ラインまでジャンプしていますが、約3割のウエートを占める「公共サービス」と「持家の帰属家賃」には、そうした変化は伺われません。

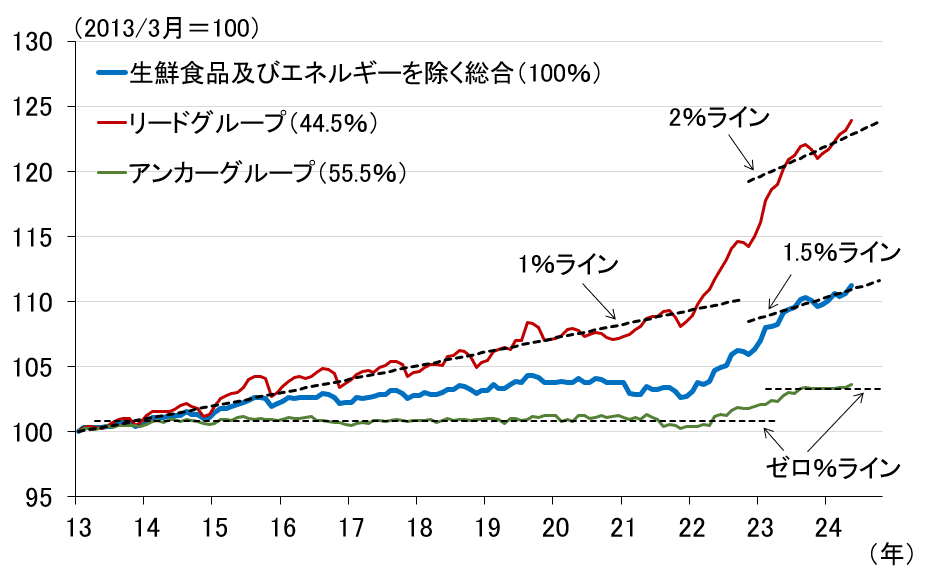

それらを含め、動きの大きい品目を集めた「リードグループ」と、動きの小さい品目を集めた「アンカーグループ」を作成したものが、図表5になります。

<図表5 消費者物価のリードグループとアンカーグループ>

(出所)総務省、楽天証券経済研究所作成

これを見ると、異次元緩和以降、1%ラインに沿って推移していたリードグループが、新型コロナショックで2%ラインにジャンプしたことが分かります。

一方、異次元緩和以降もゼロ%近辺で推移してきたアンカーグループも、新型コロナで多少ジャンプしましたが、2023年後半以降は再びゼロ%ラインに沿った動きとなっています。

その結果、コアコアCPIはおおむね1.5%ペースで推移していることが分かります。

何が消費者物価指数のトレンドを決めるのか

こうした物価指数のトレンドに影響を及ぼしている要因が何なのか。筆者は、異次元緩和以前から(日本経済研究センター在籍中から)、賃金上昇率との関係を指摘してきましたが、日銀も黒田東彦前日銀総裁時代の後半から、賃金を強調するようになっています。

日本では、約30年前までは、名目賃金に下方硬直性がある、つまり賃金は下がらないといわれていました。それが1997年のアジア通貨危機、1998年の金融危機を経て下がるようになった、というより賃金が上昇しなくなったといわれています。

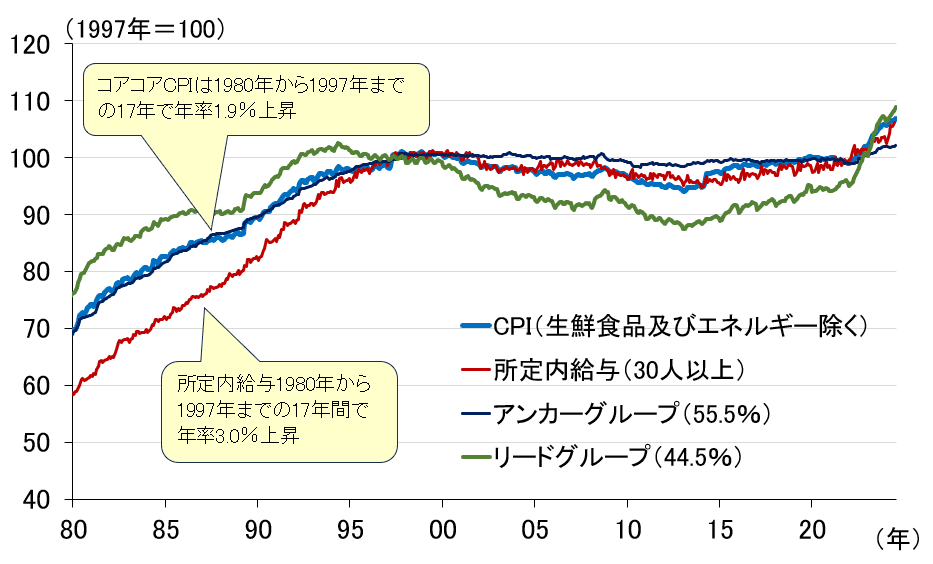

実際、消費者物価と所定内給与の長期推移を見ると(図表6)、1980年から1997年までの17年間、所定内給与は年率3.0%増加し、コアコアCPIは年率1.9%上昇していました。その間、公共料金や帰属家賃を含むアンカーグループも同様のペースで上昇しており、決して昔から動かなかったわけではないことが分かります。

<図表6 日本の消費者物価と所定内給与>

こうした賃金と物価の関係を踏まえれば、日銀が目指す「物価安定の目標」消費者物価上昇率2%は、所定内給与が安定的に3%伸びれば実現できそうにみえます。

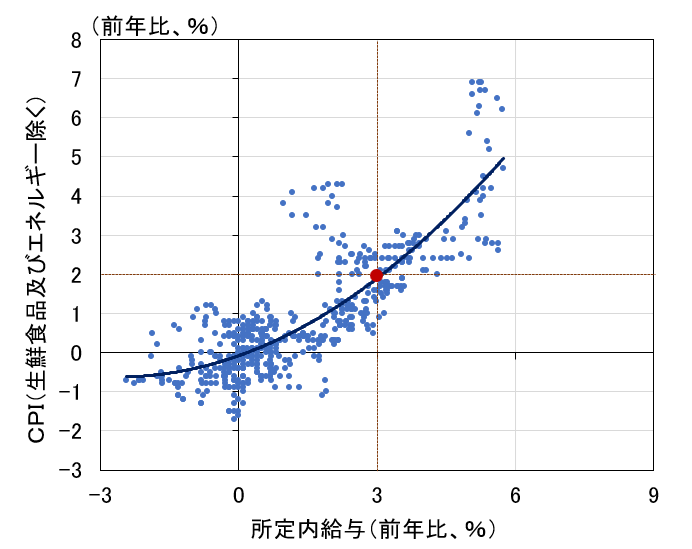

確かに、1980年から直近までの散布図を描くと、そのトレンドラインは所定内給与3%とコアコアCPI2%の地点を通ります(図表7)。しかし、話はそんなに単純なのでしょうか。

<図表7 インフレ率が2%のときの所定内給与の伸び>

言うまでもないことですが、賃金と物価の関係性は、その二つの変数だけで決まっているわけではありません。物価を取り巻くマクロ経済環境の中で、中長期的に成立する均衡の姿として決まります。

そのマクロ経済環境は、1980年代と今とでは大きく異なります。その典型が人口動態です。高齢化が進み、年金受給者数が増えているもとで、所定内給与と物価の関係性が1980年代と変わらないと考えるのは、いささか無理があります。

6月の毎月勤労統計で前年比2.8%だった所定内給与が、仮に明日発表される7月の値で3%程度になったとして、そしてそれが今後も継続したとしても、CPIの前年比は、プラス幅を縮小させていく可能性が高いとみています。そうした姿が鮮明になった時、2%実現を前提に組み立てられている日銀の利上げロジックは、正念場を迎えることになると思われます。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。