※このレポートは、YouTube動画で視聴いただくこともできます。

著者の今中 能夫が解説しています。以下のリンクよりご視聴ください。

「[動画で解説]決算レポート:東京エレクトロン(業績好調。会社予想は上方修正された)」

「[動画で解説]決算レポート:アプライド・マテリアルズ(先端ロジック、HBM向けは順調だが、中国向けが減少)」

本レポートに掲載した銘柄:東京エレクトロン(8035、東証プライム)、アプライド・マテリアルズ(AMAT、NASDAQ)

東京エレクトロン

1.2025年3月期1Qは、41.7%増収、営業利益2.01倍

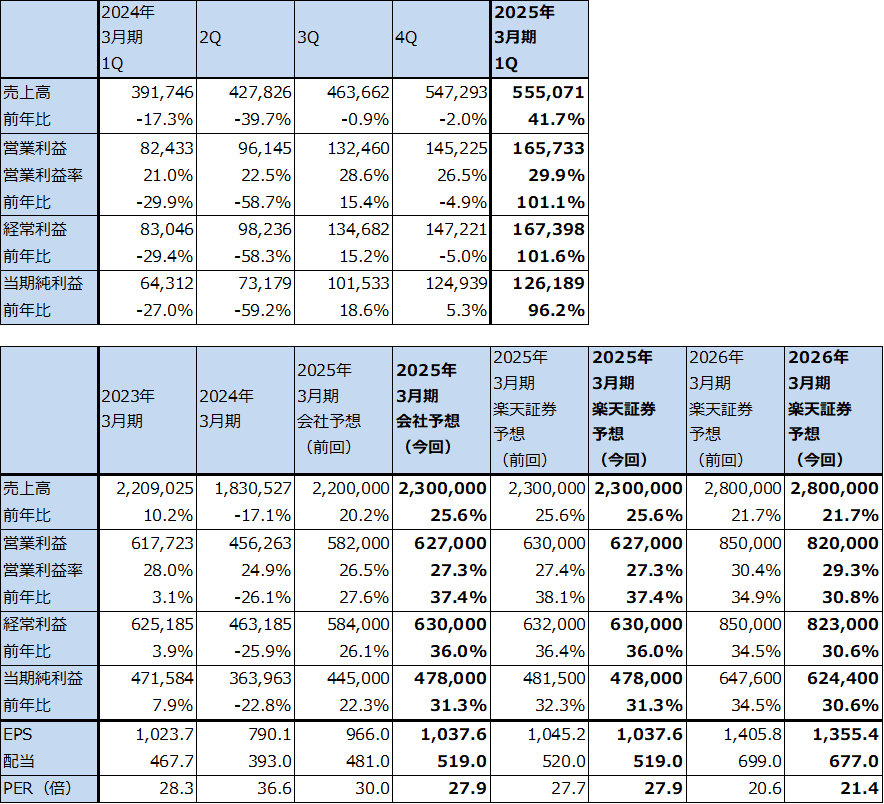

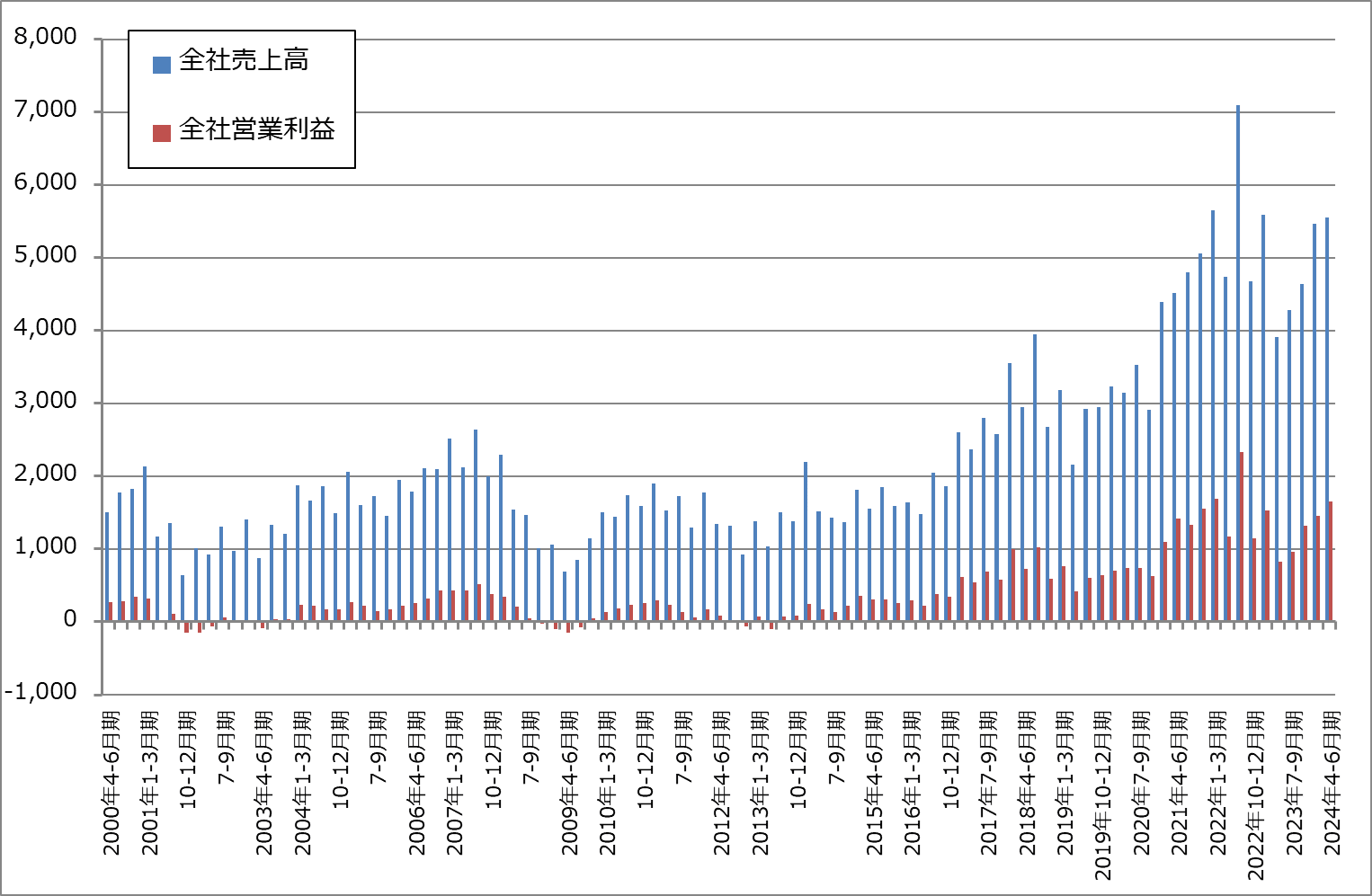

東京エレクトロンの2025年3月期1Q(2024年4-6月期、以下今1Q)は、売上高5,550.71億円(前年比41.7%増)、営業利益1,657.33億円(同2.01倍)となりました。旺盛な半導体設備投資に牽引され大幅増収増益でした。前4Qと比べても増収増益となりました。

表1 東京エレクトロンの業績

発行済み株数 460,678千株

時価総額 13,338,931百万円(2024/8/16)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

グラフ1 東京エレクトロンの売上高と営業利益

2.アプリケーション別、地域別動向

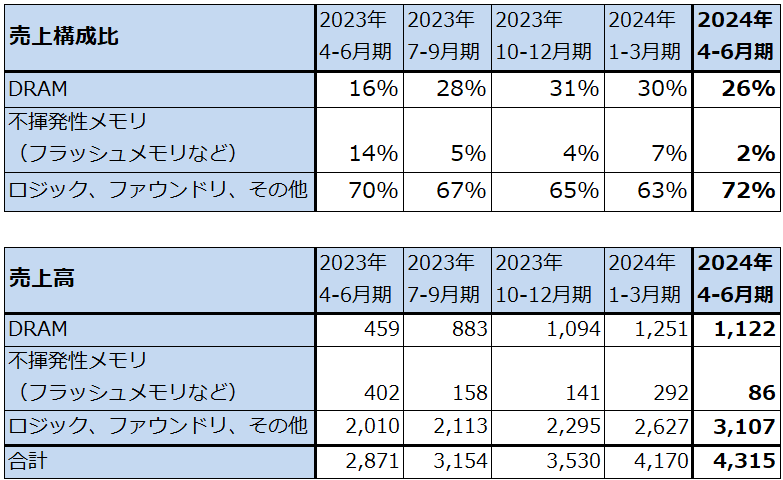

1)アプリケーション別売上動向

今1Qの新規装置売上高をアプリケーション別に見ると、ロジック、ファウンドリ、その他向けは3,107億円(前年比54.6%増)と大幅に伸びました(会社開示の売上構成比より楽天証券計算。以下同様)。AI半導体向け、中国向けの成熟ロジック向けなどが寄与しました。前4Q比でも増収となり、強い動きでした。DRAM向けも1,122億円(同2.44倍)となりました。前4Q比では減収でしたが高水準でした。HBM向け、高性能DRAM向けが寄与しました。一方で、不揮発性メモリ向け(主にNAND型フラシュメモリ向け)は86億円(同78.6%減)となり前4Q比でも大幅減でした。

引き合いでは、先端パッケージング、テストの引き合いが急増しました。 塗布現像、エッチング、バッチ成膜、ボンディング、ウェーハプローバ等など引き合いが幅広くありました。

製品戦略の面では、今1Qに注力分野であるDRAM向けコンダクターエッチング、最先端ロジック向け洗浄装置で開発POR(Process of Record。顧客の半導体製造プロセスにおける装置採用の認定獲得)を獲得しました。これについては、量産PORが獲得できて新製品がいつ発売できるのかが今後の重要ポイントになります。

また新製品では、枚葉成膜装置「Episode シリーズ」(微細化や3次元化、成膜材料の多様化のニーズに対応)、 ガスクラスタービーム装置「Acrevia」(低ダメージで極微細な線幅加工と形状補正をおこなう。EUVパターニング工程のコストを低減)の2機種を発売しました。

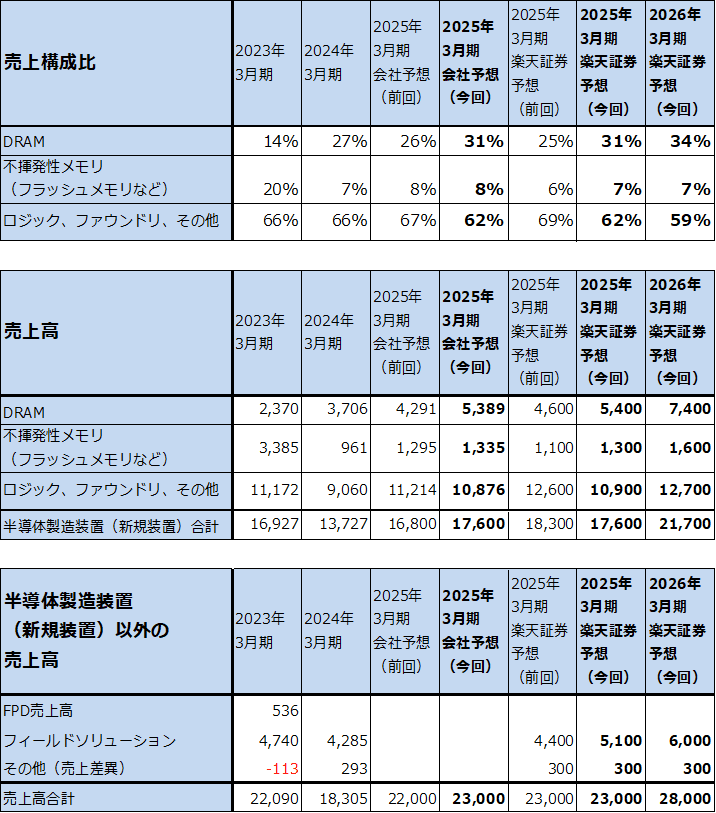

表2 半導体製造装置のアプリケーション別売上構成比と売上高(新規装置のみ)

出所:会社資料より楽天証券作成。

注1:売上高は会社公表の売上構成比から楽天証券計算。

注2:2021年4-6月期からは新収益認識基準。

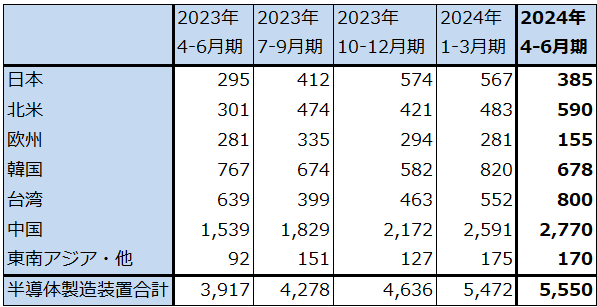

2)地域別売上動向

全売上高を地域別に見ると、中国向けは前4Q2,591億円→今1Q2,770億円へ引き続き増加しました。成熟ロジックが増加したと思われます。前倒し納入もありました。中国向けの売上構成比は49.9%に達しました。台湾向けは、同552億円→800億円と増加しました。AI半導体向けなどロジック向けが増加したと思われます。北米向けも同483億円→590億円と増加しました。一方、韓国向けは同820億円→678億円と減少しました。先端ロジック向け、HBM向け、高性能DRAM向けは堅調だったと思われますが、NAND向けが減少したと思われます。

表3 東京エレクトロン:半導体製造装置の地域別売上高

出所:会社資料より楽天証券作成。

注1:端数処理の関係で合計が合わない場合がある。

注2:2021年4-6月期からは新収益認識基準。

注3:2023年4-6月期よりFPD売上高を含む。

3.会社側は2025年3月期業績予想を上方修正した

1)会社側は2025年3月期業績予想を上方修正した

今1Qの好業績を見て、会社側は2025年3月期業績予想を前回予想の売上高2兆2,000億円(前年比20.2%増)、営業利益5,820億円(同27.6%増)から、今回は売上高2兆3,000億円(同25.6%増)、営業利益6,270億円(同37.4%増)へ上方修正しました。楽天証券業績予想はもともと売上高2兆3,000億円、営業利益6,300億円でしたが、会社予想と同じとします。

また、楽天証券の2026年3月期予想は前回予想の売上高2兆8,000億円(前年比21.7%増)、営業利益8,500億円(同34.9%増)を、売上高2兆8,000億円(同21.7%増)、営業利益8,200億円(同30.8%増)へ営業利益のみ下方修正します。これは、先端ロジック向け、HBM向けともに市場は拡大すると予想されるものの、人件費、研究開発費の増加、重要分野での競争激化を考慮したためです。

表4 半導体製造装置のアプリケーション別売上構成比と売上高(新規装置のみ)(年度ベース)

出所:会社資料より楽天証券作成。

注1:売上高は会社公表の売上構成比から楽天証券計算。

注2:2021年4-6月期からは新収益認識基準。

注3:端数処理のため合計が合わない場合がある。

表5 半導体製造装置のアプリケーション別売上構成比と売上高(新規装置のみ)(半期ベース会社予想)

出所:会社資料より楽天証券作成。

注1:売上高は会社公表の売上構成比から楽天証券計算。

注2:2021年4-6月期からは新収益認識基準。

注3:端数処理のため合計が合わない場合がある。

2)2024年暦年、2025年暦年の半導体製造装置市場見通し

会社側の半導体設備投資、半導体製造装置市場の見方は、2024年暦年はAIサーバー向け投資が活発で、パソコン、スマートフォン向け半導体の稼働率も回復中です。この動きに伴って、DRAMの最新規格「DDR5」とHBM向けの投資が引き続き活発で、最先端ロジックとファウンドリでは、前工程装置だけでなく、後工程のパッケージング、テスト需要も急増しています。

2025年暦年になると、AIサーバー向けが続伸し、パソコン、スマートフォンのAI搭載比率の上昇を見込んでいます。この結果、最先端DRAMとHBM向け投資が引き続き増加し、NAND投資も再開すると会社側は見ています。また、中国の成熟半導体向け投資が2025年暦年は一服する見込みですが、先端ロジック、ファウンドリ向けの増加でカバーできると思われます。

ちなみに中国向けは、会社側の見方では、今1Qがピークで今2Q以降緩やかに減少すると予想されます。

技術動向を見ると、先端ロジック向けでは、ゲート・オール・アラウンド(これまでのFinFET構造に変わる新しいトランジスタ構築法)、バックサイドPDN(Power Delivery Network、半導体チップの表面に計算処理用の回路を、裏面に電力供給用の回路を描き、効率的にデータ処理を行う)といった新しい技術が導入され始めています。

メモリでは、「HBM3e」はDDR5のダイ8枚とロジックダイ1枚を積層して生産しますが、次世代の「HBM4」からは、ロジックダイの微細化が進展してより高性能になる見込みです。また、最先端DRAMではメモリ回路のそばに電力制御用ロジック回路が描き込まれるようになっています。要するに、DRAMの中に先端ロジックが入り込んでくるのです。このため、メモリ向け製造装置の市場拡大が予想される一方で、ロジックに強いアプライド・マテリアルズがメモリ市場へ盛んに進出しています。現在のところ、アプライド・マテリアルズと東京エレクトロンが競合する製品カテゴリーは少ないですが、近い将来、競合が激しくなる可能性も考えられます(表11)。

今回の業績予想では、AI半導体をはじめとする先端ロジック、先端メモリの需要増加、技術の変化による半導体製造装置市場の拡大とともに、競争激化も織り込みました。

4.今後6~12カ月間の目標株価を前回の4万9,000円から4万円に引き下げる

東京エレクトロンの今後6~12カ月間の目標株価を前回の4万9,000円から4万円に引き下げます。

長い目で見て、2026年3月期楽天証券予想営業増益率30.8%に対して、想定PEGを0.9~1.0倍と若干ディスカウントして、想定PER(株価収益率)を30倍前後として、楽天証券の2026年3月期予想EPS(1株当たり利益)1,355.4円に当てはめました。

前回予想ではプレミアムを付けて目標株価を評価、設定しましたが、今回は若干ですがディスカウント評価としました。この理由は、近い将来に起こるであろう日本の利上げ(政策金利の引き上げ)がどこまで進むのか不透明であるためです。また、目標株価引き下げの要因としては、2026年3月期楽天証券業績予想を下方修正したことも挙げられます。

ただし、成長力は大きいため、引き続き中長期で投資妙味を感じます。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)