資産形成の際は長期のテーマに注目すること

ここまで、足元の金(ゴールド)相場の反発について述べましたが、この内容の想定する時間軸が短中期であったため、この内容を基に運用をするとなると、おのずと短中期的な運用を行うこととなります。

ですが、以前の「金(ゴールド)を買うのに恐怖心は不要?」で述べたとおり、有事ムードをきっかけに資産形成を始めたとしても、その有事が今後数十年間続くことを想定する人は多くはないでしょう。このため、長期が前提となる資産形成の際は、短中期ではなく、中長期と超長期のテーマに注目することとなります。

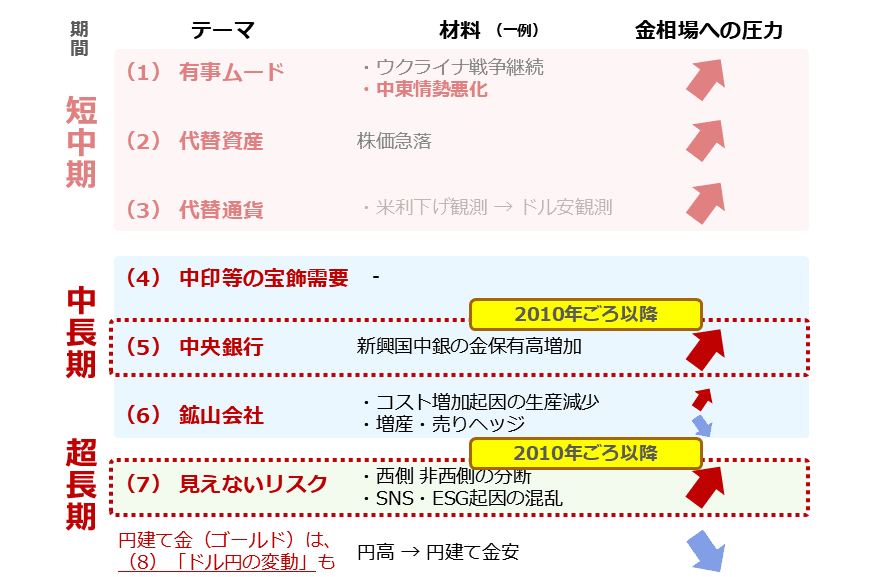

以下の図は、市場環境が大きく変化した2010年ごろ以降の、中長期と超長期のテーマが及ぼす金(ゴールド)市場への影響(イメージ)を示しています。中長期のテーマは短くて数カ月、長くて数年、超長期のテーマは短くて数年、長くて数十年に及びます。

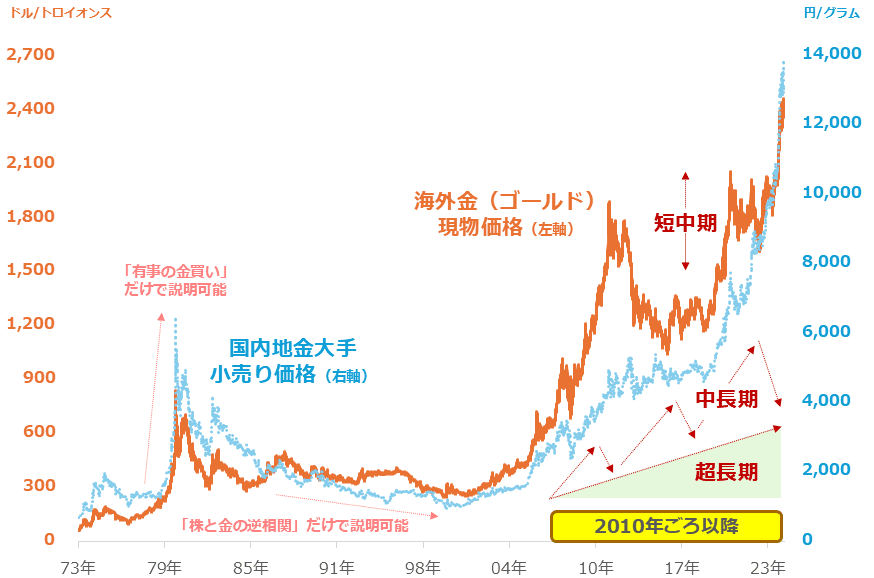

参考までに短中期のテーマの時間軸は数秒から数カ月(金融緩和など人為的な材料起因の影響は例外的に数年に及ぶこともある)を想定しています。また、1970年代後半の「有事ムード」だけ、1980年代後半から1990年代後半の「代替資産」だけで、金(ゴールド)の値動きを説明できた様子を確認することもできます。

図:海外金(ゴールド)現物価格と国内地金大手小売価格の推移(1973年~)

中長期と超長期のテーマは、以下のとおりです。中長期は「中国・インドなどの宝飾需要」「中央銀行」「鉱山会社」の三つ、超長期は「見えないリスク」の一つです。

特に「中央銀行」に関わる新興国を中心とした中央銀行の金(ゴールド)保有高の目立った増加と、「見えないリスク」に関わる西側・非西側の分断、およびSNS・ESG起因の混乱は、2010年ごろから目立ち始めました。

中長期と超長期のテーマ起因の上昇圧力が強まり始めたことによって、先ほどの図「海外金(ゴールド)現物価格と国内地金大手小売価格の推移」で示した、2010年ごろ以降の長期価格上昇が起きているといえます。(有事だけ、代替資産だけ、代替通貨だけで、ここまでの長期的で大規模な価格上昇は起き得ないと筆者は考えている)

しばしば、金(ゴールド)価格について「もう高い」「もう上がらないだろう」「下がる可能性がある」などと、チャートの見た目で判断を下そうとする声を聞きます。

本当にそうなのであれば、ドル建て金(ゴールド)が1,000ドル/トロイオンスに達したり、円建て金(ゴールド)が1万円/グラムに達したりした後、価格は下がっていた可能性があります。ですが実際は、逆に上昇しています。その上昇に勢いさえあります。

材料があれば、上昇するのです。材料を整理せずにチャートだけで判断をしてはいけない、ということです。資産形成を進める上で重要なテーマは、中長期の「中央銀行」と、超長期の「見えなりリスク」の二つです。以下の図に示したとおり、これらの二つは2010年ごろから目立ち始めました。実際に価格も2010年ごろから騰勢を強め始めました。

図:金(ゴールド)に関わる七つのテーマ(中長期・超長期)

「中央銀行」と「見えないリスク」起因の上昇圧力が続く限り、長期視点の価格の大幅下落は発生しないと筆者は考えています。もちろんその道中で、短中期のテーマ起因の圧力が加わることで、短中期的な下落が起きる可能性はあります。

しかし、長期資産形成において関心を示すべき点は、短中期視点のテーマ起因の短中期的な下落圧力の動向ではなく、中長期・超長期のテーマ起因の長期的な上昇圧力がどれだけ続くか、という点であると考えます。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)