※このレポートは、YouTube動画で視聴いただくこともできます。

著者の今中 能夫が解説しています。以下のリンクよりご視聴ください。

「決算レポート:ディスコ(生成AI向け、メモリ向けを軸に業績好調)、メタ・プラットフォームズ(今1Qは業績好調。会社側は今期設備投資見通しを上方修正した)」

毎週金曜日午後掲載

本レポートに掲載した銘柄:ディスコ(東証プライム、6146)、メタ・プラットフォームズ(META、NASDAQ)

ディスコ

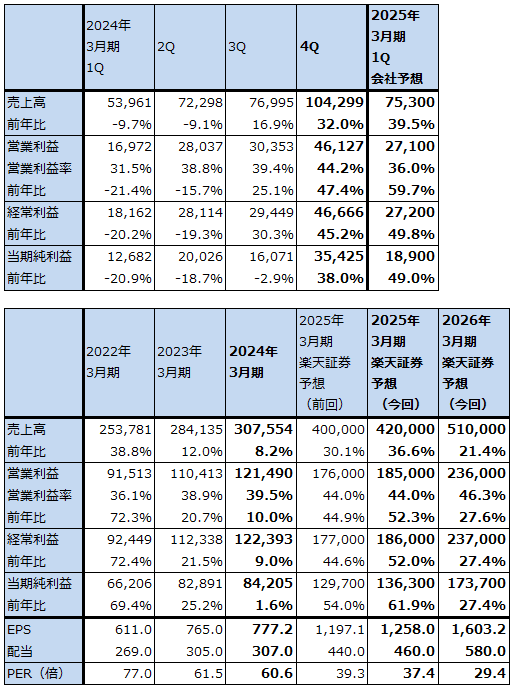

1.2024年3月期4Qは、32.0%増収、47.4%営業増益

ディスコの2024年3月期4Q(2024年1-3月期、以下前4Q)は、売上高1,042.99億円(前年比32.0%増)、営業利益461.27億円(同47.4%増)となりました。検収が順調に進んだため会社予想である売上高845億円、営業利益332億円を大きく上回る結果となりました。前3Q比でも大幅増収増益となりました。

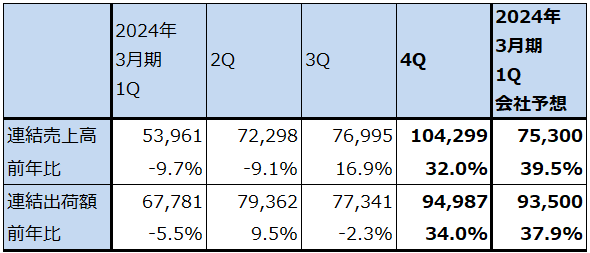

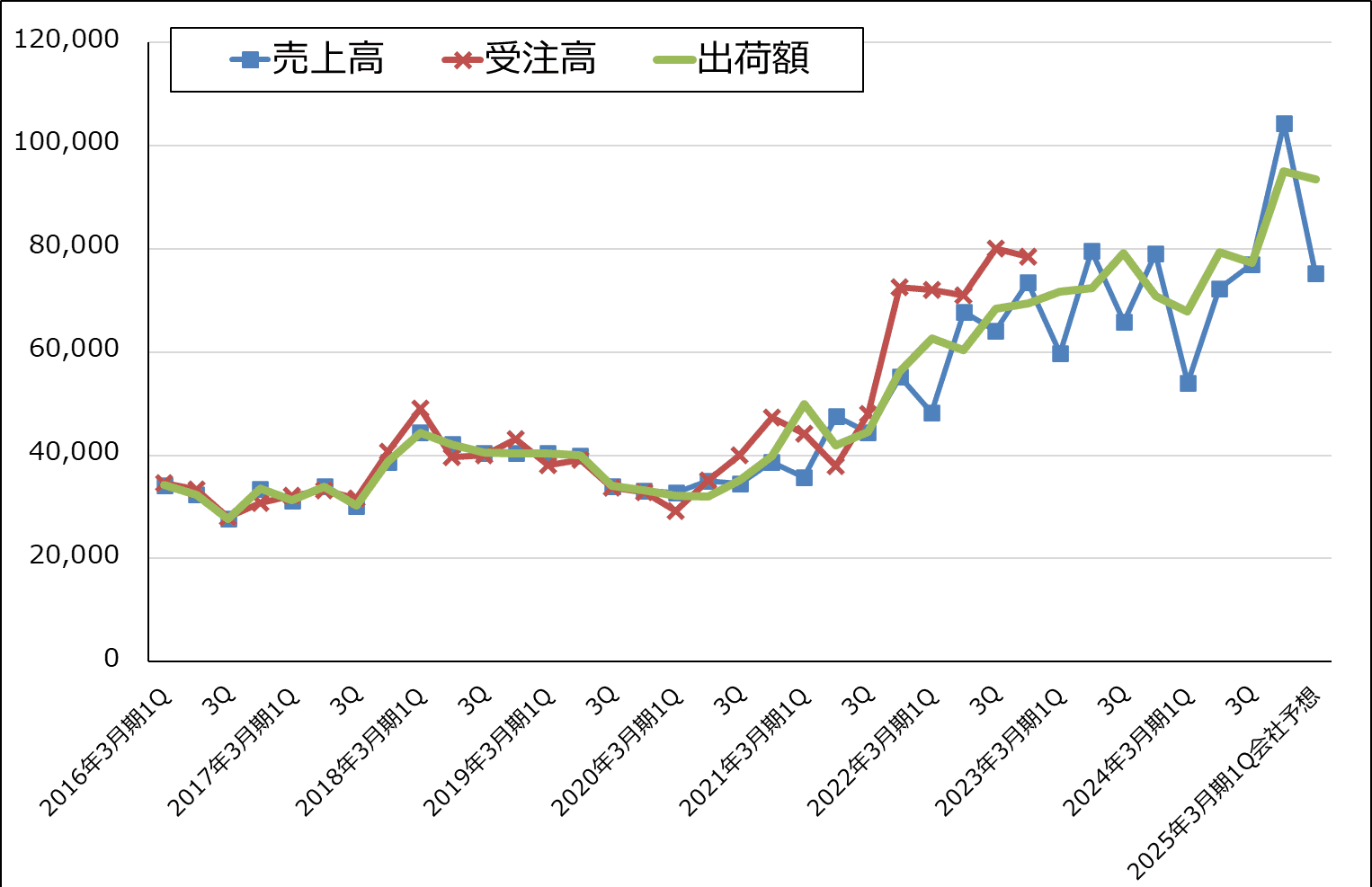

ディスコの業績の勢いを示す連結出荷額を見ると、前2Q793.62億円、前3Q773.41億円から前4Q949.87億円と勢い良く伸びました。

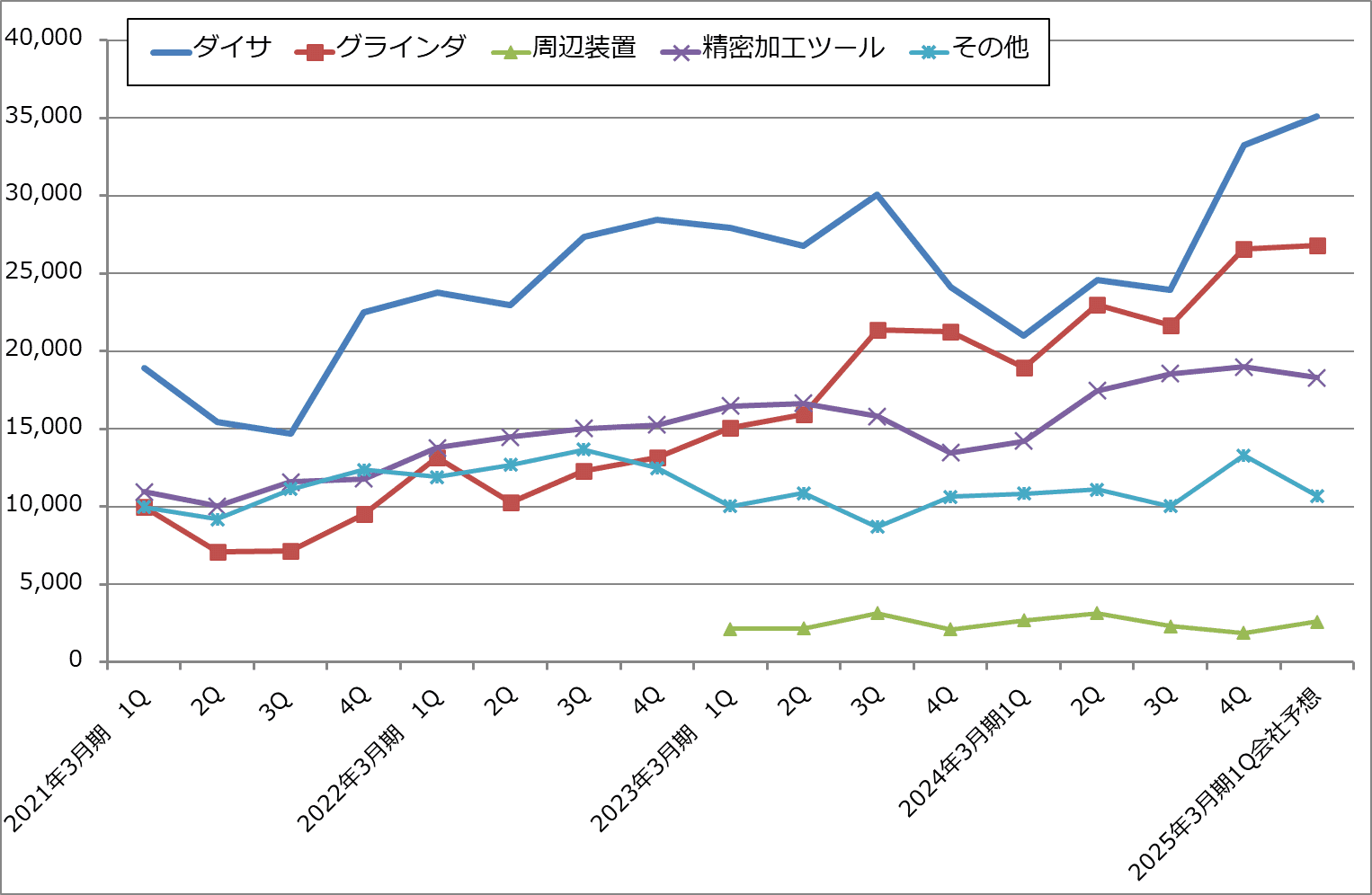

前3Qから前4Qにかけての製品別出荷額の動きを見ると、ダイサ(回路を描き込んだシリコンウェハを四角いチップに切り出す)は生成AI向け(HBM向け)とメモリ向けが増加しました。パワー半導体向け(特に最新型のSiCパワー半導体)も増加しました。グラインダ(シリコンウェハの底面を薄く削る)は、生成AI向け(HBM向け)が増加したほか、メモリ向け、パワー半導体向け(SiC系、シリコン系)が増加しました。

精密加工ツール(ブレード(消耗品))も順調に増加しました。

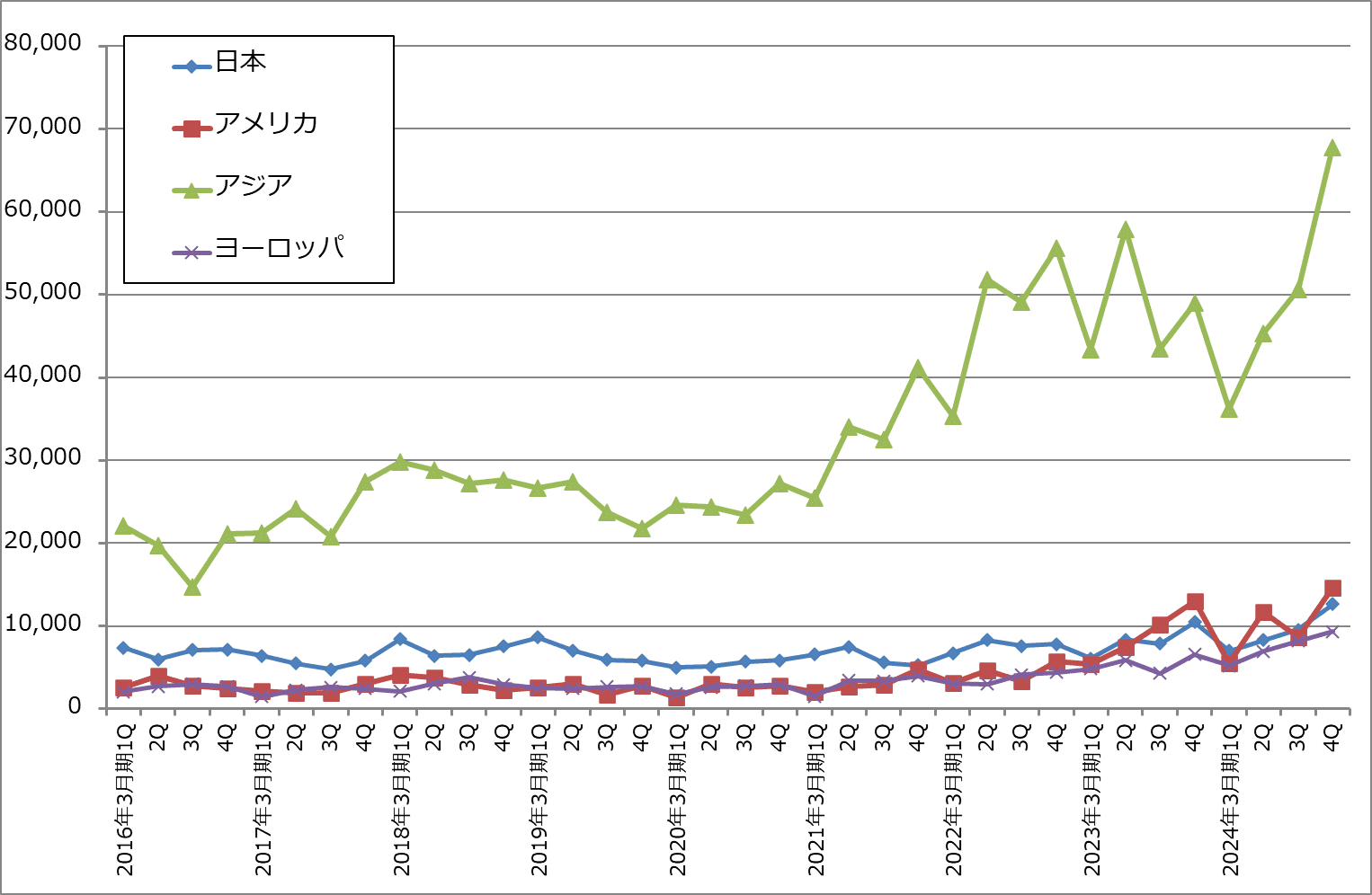

地域別売上高を見ると、アジア向けが前3Q505.81億円から前4Q677.13億円へ大幅に増加しました。HBM向け、DRAM向け、NAND向け、パワー半導体向けが増加しました。

この結果、2024年3月期は売上高3,075.54億円(同8.2%増)、営業利益1,214.90億円(同10.0%増)となりました。過去最高業績を更新しました。

表1 ディスコの業績

時価総額 5,101,071百万円(2024/4/25)

発行済み株数 108,349千株

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

注3:2023年4月1日付けで1対3の株式分割を実施。これに対応して過去の配当額を遡及修正している。

表2 ディスコ:連結受注高、売上高、出荷額

出所:会社資料より楽天証券作成

グラフ1 ディスコ:売上高、受注高、出荷額(連結ベース)

グラフ2 ディスコ:地域別売上高

2.2025年3月期1Qも業績好調が続こう

会社側の2025年3月期1Q予想は、売上高753億円(前年比39.5%増)、営業利益271億円(同59.7%増)です(ディスコは通期業績予想を開示せず、翌四半期予想のみを開示)。検収が進んだ前4Qに比べると減収減益になる見込みですが、前年比では引き続き大幅増収増益が予想されます。出荷ベースで見ると、グラインダの生成AI向けが前4Q比小幅減少する見込みですが、ダイサの生成AI向け、パワー半導体向け、ダイサ、グラインダのロジック向けの出荷が増加すると会社側は見ています。

連結出荷額は今1Q949.87億円に対して今2Q会社予想は935億円ですが、今2Qの前提レートは1ドル=145円です。1ドル1円の円安で営業利益に対して約13億円の円安メリットがあるため、売上高に対してはこれ以上のメリットが出ると思われます。そのため、今の1ドル=156円が続けば、今2Q連結出荷額は今1Q比若干増加すると思われます。今2Qも連結出荷額は堅調と予想されます。

2024年3月期までの実績と今1Qの会社予想を参考にして、楽天証券では今期2025年3月期業績を売上高4,200億円(同36.6%増)、営業利益1,850億円(同52.3%増)と予想します。また、好業績は来期も続くと予想されるため、来期2026年3月期を売上高5,100億円(同21.4%増)、営業利益2,360億円(同27.6%増)と予想します。

会社側によれば、2025年3月期も生成AI向けは順調な出荷が続くと予想されます。また、今年後半に出荷開始される予定のエヌビディアの新型AI半導体「Blackwell」に搭載されるHBMの容量が拡大し続けると思われること、AIサーバー、AIパソコン、AIスマートフォンに搭載されるメインメモリ(DRAMの最新規格「DDR5」)とSSDの容量が増加していることから、今年後半から来年にかけて、HBM、DRAM、NANDの大型増産投資が予想されます。そのため、2026年3月期の生成AI向けも順調が予想されます。

2026年3月期はこれらに加えて、今のところ緩やかな回復に止まっている先端ロジック向けがある程度本格的に回復すると予想されます。

一方でリスクもあり、2024年または2025年に中国の半導体設備投資が減少する可能性があること、今期に入って表面化していることですが、AI半導体以外に大きく成長する分野が見当たらないことなどの問題が来期にも引き継がれる可能性があります。

グラフ3 ディスコの製品別出荷額

3.今後6~12カ月間の目標株価は前回の7万1,000円を維持する

今後6~12カ月間のディスコの目標株価は前回の7万1,000円を維持します。楽天証券の2025年3月期予想EPS(1株当たり利益)1,258.0円に、楽天証券の2025年3月期予想営業増益率52.3%に対して、AI半導体製造に不可欠なHBM生産に重要なグラインダを供給していることからプレミアムを付け、想定PER(株価収益率)55~60倍を当てはめました。

株価上昇に時間がかかる可能性はありますが、引き続き中長期で投資妙味を感じます。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)