今回のサマリー

●1~3月、生成AI相場は、NVDA先導の雁行で加速し、序列を作り、リズムを刻んだ

●4~6月はマクロの適温環境の延長線で、生成AI相場の上げ潮に乗り、波動を生かすアプローチ

●ただし、いよいよ米金利政策の変節を迎え、選挙の横やりを含め、渦潮発生にも留意を

次を読む1~3月レビュー

2024年初めに、筆者は米株式相場を生成AI(人工知能)元年と呼びました。2023年は、多くの人がチャットGPTに接して生成AIの力を体感し、5月のエヌビディア社(NVDA)の超好決算に驚かされました。この2023年こそ生成AI元年と考える読者もいるでしょう。しかし多くの企業が、生成AI導入へ予算を組んで、投資に動き出すのが2024年と考えられます。

また、2023年中は、ほとんどの投資家が予想した生成AIによる大相場は実現しませんでした。10月までの債券金利の急上昇によって、NVDAなど生成AI銘柄ですら相場の頭を押さえつけられたのです。その相場が2024年初頭から上放れました。そこからの高速ラリーの経過、その中で生じた変化を、第1ラウンドとして項目別に振り返り、4~6月の第2ラウンドへの手がかりを探ります。

(1)金利からの解き放ち

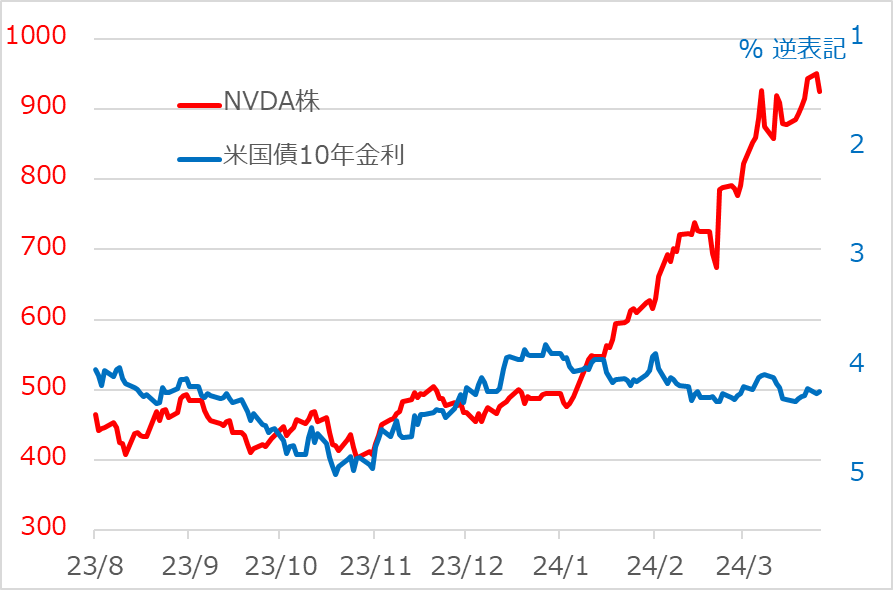

2023年8~10月に、米長期金利が5%超えまで上昇し、NVDAですら400~500ドルに押し込まれました(図1)。11月に金利は反落し、株価は反発。しかし、まだ金利への警戒が残り、2023年中の株高は金利低下に見合う水準まででした。

1月に入り、新年恒例の年間予想が活発に公表される中、NVDAについての好ニュースが相次ぎ、相場が金利を離れて上放れました。数日遅れで半導体が追随し、生成AIの周辺銘柄、テック全般、さらに一般株へと相場は上伸しました。

図1:NVDAと米国債10年金利

(2)高速ラリーの波動リズム

NVDAなど一部銘柄の高速ラリーは、多くの投資家に出遅れ焦燥買いを促し、さらに加速する展開になりました。

ただし、速い高い相場は、自ら利益確定売りやリバランス売りという反落調整の力学を生みます。NVDA相場の推移を見ても、2月の決算発表前の利益確定売り、さらに1月末、2月末に小さく、3月には大きくリバランス売りが順当に生じています。

(3)NVDA雁行相場

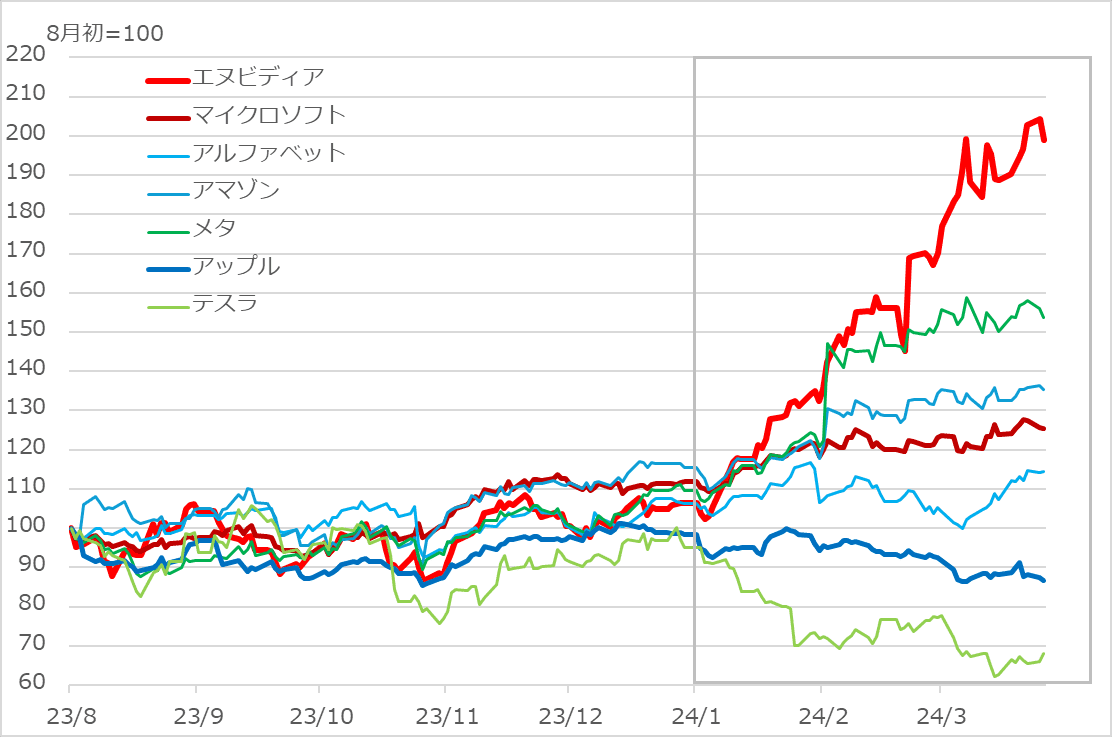

生成AIが企業収益にどうつながるかを具体的に読めなかった2023年中は、M7(マグニフィセント7社=NVDAの他、GAFAM5社とテスラ)株が、彼らほどの巨大企業、プラットフォーマーなら収益化できるだろうという漠然としたイメージで買われ、株式指数全体も押し上げました。

しかし今年1~3月は、M7内部でも優劣枝分かれが生じています(図2)。優勢組は超好業績を具体的に見込めるNVDAを筆頭に、同社製チップの供給を多く受けられるデータセンターやサーバーに係る株が続き、NVDAと競合するか同社製チップが十分配分されない銘柄が出遅れる雁行展開です。

図2:M7株の優劣枝分かれ

(4)半導体サイクル始動

生成AI用の半導体はNVDAの独壇場であり、他の半導体企業は現時点で対抗のしようもないでしょう。しかし、一般半導体の需要が、売り上げや価格など、2023年終盤を底に上昇サイクルに入ったことを示すデータとして確認されています。半導体銘柄は、NVDAとの競合上劣勢になるものもあるでしょう。

しかし、この通常サイクルのサポートに加え、ゆくゆく一部企業に生成AIへのキャッチアップのニュースが垣間見られるようになり、相場の持続を支えるとみています。

以上、1~3月に動意づいた生成AI相場の上げ潮(トレンド)は、高速ラリーゆえの波動も大きくなりがちながら、およそイベントやリバランスに応じた想定しやすいリズムを刻んで進んでいます。内部では、銘柄ごとに優劣がつきつつあります。

しかし、劣勢組も、リバランスで買われたり、キャッチアップが期待されたり、速い相場の銘柄に挑むか、波が相対的に小さい銘柄、出遅れている銘柄を選ぶか、いろいろとアイデアを巡らせられる相場に出会えることは、投資家冥利(みょうり)に尽きます。

4~6月マクロ環境のポイント

4~6月の生成AI相場は、どのようなマクロ環境を進むのでしょうか。1~2月に公表された米経済指標はかなりとっぴに上振れました。景気が強すぎて、インフレが下がらず、FRB(米連邦準備制度理事会)がまたタカ派に傾斜して金利が上がるのではないかという観測を、市場は拭えずにきました。しかし、やはりそれら上振れ指標の多くは、後に下方修正されたり、季節調整の影響など特殊事情が明らかになったりと、市場の警戒も幾分緩和されています。

株式市場をさらに安堵(あんど)させたのは、3月20日のFOMC(米連邦公開市場委員会)です。FOMCメンバーの政策金利見通しをまとめたドットチャート(図3)では、2024年中の利下げ見通しが、12月時点に出された3回のまま変わりませんでした。そして、FOMC後のパウエルFRB議長の記者会見では、年内利下げが適切、今は強い雇用や景気の需給も改善に向かうなど、ハト調の言葉が並べられました。

図3:FOMCドットチャート(3月20日)

しかし、筆者は、パウエルFRB議長の会見を聞きながら、そのハト調にはかなりの違和感を抱きました。そこから逆に彼の意図を推察し、4~6月の相場への意味を探った次第です。

違和感の正体は、まずドットチャートが、2024年3回利下げのままで一見してハト姿勢の維持にみえますが、個々のドットは多くが上にシフトしてタカになっていることです。素直に解釈すれば、市場が期待するほど、FOMCメンバーはハトではなく、利下げを急ぐこともないでしょう。それにもかかわらず、パウエル議長はハト調に徹して、タカ調の言葉を慎重に避けるような会見をしました。そこまでするには何らかの意図があると、自然と勘繰りたくなるほどの違和感でした。

筆者の仮の結論は、6~7月の初回利下げへのお膳立てです。もちろん、パウエル議長も、利下げするか否かは今後のデータ次第と言っています。しかし、景気は底堅さを保ったままでも、インフレが2%目標に届いていなくても、実質金利(=政策金利-インフレ率)が大幅プラスの引き締め状態にあり、利下げはあり得るという場面です。

ところが、このデータの巡り合わせでは、タカ派寄りになったFOMCメンバーから利下げに反対する声も出てきかねません。この微妙な時期に、金融政策運営の最高責任者として、利下げを正当化する理由付けも明確にしておく必要を踏まえてのハト調かというのが、筆者の臆測です。

さらにFRB議長としては、米大統領・議会選挙も念頭に置く必要があります。バイデン大統領・民主党側は早期の利下げによる景気浮揚を求めがちです。トランプ大統領候補・共和党側は、早期利下げは民主党を利するものとして、反発するでしょう。11月の選挙前のFOMCは9月であり、ここでの利下げ決定が難しくなる恐れがあるとすれば、年内3回利下げの第1回目は、少なくとも6~7月を視野に入れる必要があります。

4~6月相場と投資の構え方

景気は底堅くも鈍化の兆し、インフレはピークから大幅に鈍化したところで下げ渋り、金利も高いところで下げ渋りながら低下観測というのが、マクロ環境の現状です。これは、株式相場にとって、先行きを完全には安心できないとはいえ、ほどほどの適温状態といえます。従って、筆者は4~6月もこの適温環境の延長線上で、まずは生成AI相場を享受する構えでいます。

要は、上げ潮トレンドで、速い高い波ゆえの大きい反落も折々にあり得る状況です。最も、速い相場に飛び乗るのは、怖いし難しいもの。従って、相場の波や、リバランスによるうねりも活用したアプローチも重要になります。

相場好きの投資家なら、全てのビッグウェーブにチャレンジしたくもなるでしょう。波動の一つひとつを捉えようなどと考えない中長期投資家なら、短期波動の押し目ごとに手厚くする時間分散買いもよいでしょう。さらにどっしりと、上げ潮の持続を信じる程度に応じて、まとまった買いをどんと行い、個々の波動には目もくれない鈍感力を貫くのも、長期トレンド投資の王道です。

これら基本アプローチそれぞれにおいて、留意したいのは、いよいよ米金利政策が変節を迎えることです。景気・インフレ指標が強めのままなら、FRBのタカ・ハト入り乱れて、相場の上げ潮が渦巻く可能性が出てきます。仮に経済指標は想定外に強振れて、長期金利が再び4.5%を上回る展開にもなれば、株式相場は相応にたじろぐでしょう。逆に、景気指標が想定以上に下振れて、利下げが速まる場合、株式相場は、金利低下を好感するより、逆業績を懸念して下落するリスクが生じます。

生成AI・半導体相場は、その需要動向から見て、こうした景気・金利サイクルに耐性があると考えています。しかし、他の一般銘柄が売られるときには、その損失を穴埋めするために、利益が乗っている生成AI・半導体銘柄も売られる展開があり得ます。逆に、そこも買い場という見方ですが、高値のポジションがこの下げに巻き込まれれば、リスク管理上いったん売却の憂き目も避けられなくなります。

上げ潮でも波高し、そこに、金利の変節に伴う渦潮注意、2024年後半はそんな位置付けで相場をイメージしています。4~6月は、まずは順調な適温相場から始まり、金利の雲行きがだんだん気になる、そんなステージとみています。

![[動画で解説]「今週のドル/円は4円の円安。来週のドル/円は160円か? 」](https://m-rakuten.ismcdn.jp/mwimgs/1/f/498m/img_1f3949c08c7e53f8c517668b0bca4e6a45975.jpg)

![[動画で解説]アメリカ大統領選挙から1週間「トランプトレード」はどう変化していく?~時間軸で考えてみる今後の相場展開~](https://m-rakuten.ismcdn.jp/mwimgs/3/4/498m/img_34971e338ed0449f7eb54625c17b1f8071951.jpg)

![[動画で解説]【米国株】トランプ相場 ラリーとクラッシュの間](https://m-rakuten.ismcdn.jp/mwimgs/c/6/498m/img_c602ac20bd2fb9e7dd213b0a4b8be5c461311.jpg)

![[動画で解説]【2024年10月】今、上昇している市場はどこ?投資信託ランキング「注目のインド株ファンド!これから投資する人におすすめの3本」](https://m-rakuten.ismcdn.jp/mwimgs/2/f/498m/img_2f095920da9b3a6e3157b834cb0947be39986.jpg)

![[動画で解説]「年収の壁」を超えても安心!扶養内でiDeCoを始めるメリットとは](https://m-rakuten.ismcdn.jp/mwimgs/5/0/160m/img_50a45ec19fb3efc761e9c44aa3278e1264942.jpg)