iDeCo、三つのデメリット

主なデメリットについても、説明します。以下の三つです。

【1】原則60歳まで引き出しができない。

60歳になるよりも早い時期に、住宅購入や子供の教育などで使う予定があるお金ならば、iDeCoではなく、NISAで運用した方が良いと考えられます。

【2】投資信託を通じて株などに投資する場合、値下がりすることもある

投資信託で運用する場合、当然ですが、必ず資産が増加するとは限りません。値下がりする可能性もあります。運用リスクを取りたくなければ、iDeCoで定期預金に加入することもできます。

ただし、私は、60歳まで長期運用できるお金を定期預金に置いておくのは、おすすめしません。利回りが低くて、ほとんど資産が増えないからです。短期的な値下がりリスクを負っても、長期的な資産形成に寄与すると期待される投資信託などに投資していくべきと考えています。

もし、60歳で引き出す必要がなければ、そのままiDeCo口座に置いておけば、最長75歳になるまで、非課税運用が続けられます。

【3】加入先によっては運営管理手数料がかかる場合があります

ただし、楽天証券ならば、運営管理手数料は、条件なしで誰でも無料です。

課税所得ゼロだと「所得控除」メリットは無い

iDeCoの三つの節税メリットのうち、すぐに恩恵が表れるのは、拠出金が所得控除になることでした。ただし、課税所得がゼロで、所得税を納めていない場合は、そのメリットがありません。

iDeCoでの年間拠出金上限は、勤務先や働き方によって異なる。

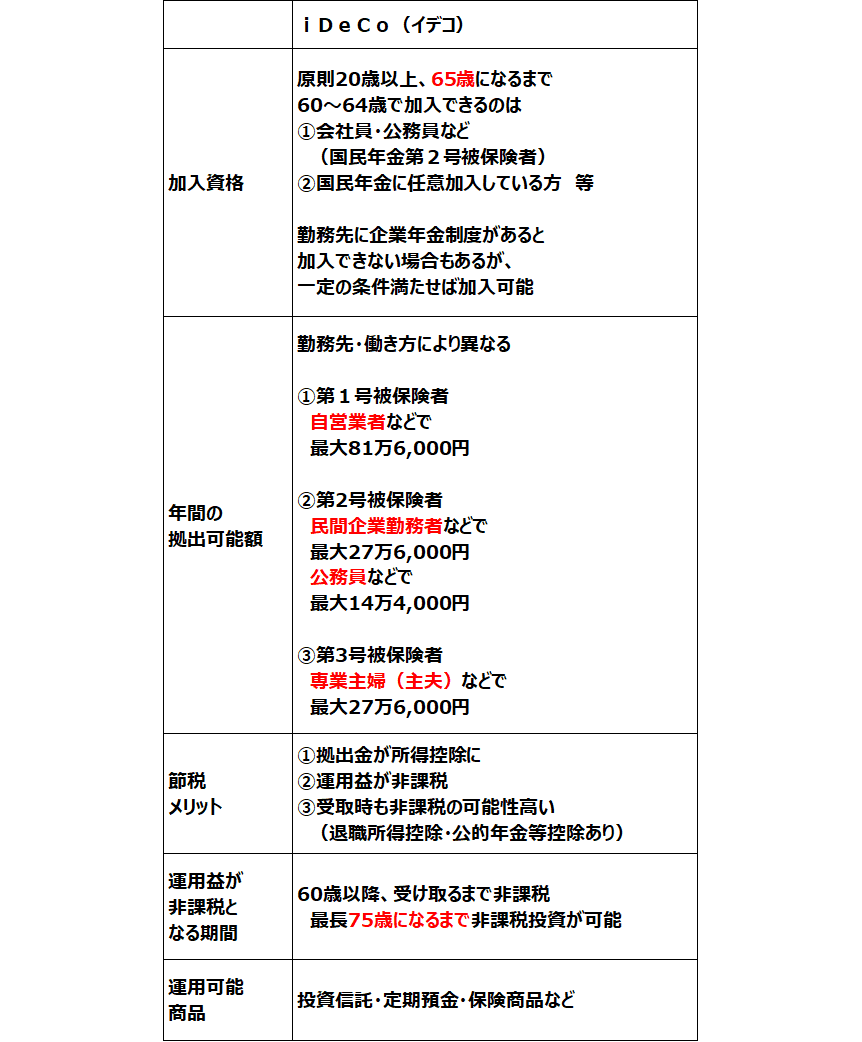

以下の通り、加入資格・年間の拠出金上限などが決められています。

<iDeCoの概要>

注:公務員および企業年金(確定給付型)がある会社員の年間拠出可能額は、2024年12月より14万4,000円から24万円に引き上げられる予定

iDeCoに年間いくら拠出できるか、上の表に示した通り、勤務先や働き方によって異なります。iDeCo枠は目いっぱい使い、三つの節税メリットをフルに活用していくのが良いと思います。

加入資格について、詳しいことは、勤務先などで確認してください。加入資格があり、加入するメリットもあるのに未加入の方は、節税メリットを受け損なっていて、もったいないと思います。早めにスタートした方が、良いと思います。

ただし、加入資格があっても、入るメリットが小さい場合もあります。課税所得がゼロの場合はメリットが小さくなります

60~64歳で加入するための条件

2022年5月より、60~64歳の方で一定の条件を満たす方もiDeCoに加入できるようになりました。60~64歳で加入できるのは、以下の【1】~【3】のいずれかに該当する方です。

【1】60歳以上65歳未満で会社員・公務員など(国民年金第2号被保険者)

【2】60歳以上65歳未満で国民年金に任意加入している方

【3】国民年金に任意加入している海外の方

今後、65~69歳まで、加入できるようになる可能性があります。ただし、加入には一定の条件が必要になると考えられます。詳細がどうなるか、まだ分かりません。

▼著者おすすめのバックナンバー

2024年3月25日:平均利回り4.4%、日経平均が急騰する中、値下がりが続いてきたJリートを見直す。(窪田真之)

2024年2月29日:新NISA「成長投資枠」で利回り4%、手作り高配当株ファンドに長期投資(窪田真之)

2023年12月7日:新NISA、360万円の非課税投資枠を使い切る方法。特定口座から乗り換えるメリット・デメリット(窪田真之)

![[今週の日経平均&株式市場]今週のエヌビディア決算を要チェック!米国株市場と為替市場のはざまで](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]初の中央アジア出張:現地で「浸透」していた中国スマホとEV車。中国が見出した商機とは](https://m-rakuten.ismcdn.jp/mwimgs/3/3/498m/img_33cba7f7d8e422959140f385a88071d352690.jpg)

![[動画で解説]株価の短期的な振れで一喜一憂しないために~日経平均株価マトリックス~](https://m-rakuten.ismcdn.jp/mwimgs/e/c/498m/img_ecba82663dda731e04c22739c0f79c3263214.jpg)

![[動画で解説]【日経平均】令和版ブラックマンデーで暴落から急反発。次は再下落?最高値更新?](https://m-rakuten.ismcdn.jp/mwimgs/f/1/498m/img_f1baf4f0eec7fa03e5dbc78d266f638484825.png)

![[動画で解説]投資で恐怖を感じたら注目すべき銘柄](https://m-rakuten.ismcdn.jp/mwimgs/5/a/498m/img_5ab978e9ed4ca4741c07b0d089b3ac4171424.jpg)

![元消防士が高配当投資で資産8億円!かんちさんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/b/0/160m/img_b0c234fd1d6f59509609cef18ef2667d37549.png)