今日の為替ウォーキング

今日の一言

金メダルを取るためのレースは意味がない。自分自身との戦い、誰もが心の中に抱えている目に見えない戦いこそが最も大切なものなのだ

Rich Girl

今週3月11日の東京市場では、日経平均株価が一時1,000円を超えて下落し、再び「東京砂漠」に迷い込んだ。日銀が来週3月19日の会合でマイナス金利解除を解除する可能性が高まるなか、これまで株価上昇のパワーの源泉だった「円安効果」が消えてしまうことの懸念が株価を大幅に下落させた。

日本経済にとって円安のメリットは3つある。第一に、円安は輸出企業の国際競争力を高める。日経平均には輸出関連の大型株が多く含まれているため、円安は株価を押し上げる効果がある。第二に、円安はインバウンド(訪日外国人)の需要を増やす可能性がある。インバウンドの増加は、サービス業や小売業などの国内消費にプラスに働く。そして第三に、円安によるインフレ期待が高まることで、消費や投資の前倒し効果が期待できる。このように、円安は日経平均株価を支える重要な要素なのだ。

その一方で、円安にはデメリットもある。例えば輸入品価格の上昇が引き起こすインフレで生活費が高くなることだ。実質賃金が下がり続けるなかで国民の生活は苦しくなっているが、政府は、日本経済にとって円安のメリットはデメリットより大きいと考えているから、円安を止めることはしない。日銀も同じだ。日銀は物価の安定の名においてインフレを上昇させることを目的に円安を放置する。

2024年が始まってわずか2ヵ月間でドル/円相場は141円から10円近くも円安が進んでいる。この円安の理由は、マーケットとFRB(米連邦準備制度理事会)の認識ギャップである。昨年末、FRB(米連邦準備制度理事会)は、2024年の利下げ回数を3回とドットチャートで示していた。しかし、米国経済をソフトランディングさせるためには、利下げは3回ではなく6回必要で、FRBは今年3月から始めるだろうとマーケット予想した。そして大量にドルの売り持ちポジションを仕込んで2024年を迎えたのだ。

ところが、今年になって発表された米国の経済指標は、予想に反して軒並み強かった。マーケットはFRBが後を追いついてくると高を括っていたが、今では逆にマーケットがFRBの考えに従う流れになっている。その結果、ドル売りポジションは一斉に処分され、ドル高/円安が加速したのだ。

この円安が日経平均株価の追い風になったことは間違いない。その「円安効果」が消えそうになっていることが、日経平均株価にとっての大きなリスクのひとつとなっている。

FRBの利下げ時期の後退がドル高/円安になったわけだが、利下げが中止になったわけではない。3月は時期的にまだ早すぎると言っているだけで、今年3回の利下げはまだ有効だ。

一方、日銀はマイナス金利解除へ向けて着々と準備を進めている。日銀は、2%の物価目標が賃金の上昇を伴う形で達成される見通しが立てば、マイナス金利を解除する方針だ。今年の春闘の結果を待って、4月には政策転換を発表することになるだろう。

日銀はそのための下地作りにも余念がない。植田総裁は先月22日の衆議院予算委員会において、日本経済は「デフレではなくインフレの状態にある」と述べたことに続き、高田審議委員は2月29日に「2%物価目標実現がようやく見通せる状況になってきた」との見解を示した。こうしてフォワードガイダンスを徐々にタカ派方向にシフトしている。

日銀は、マイナス金利を解除した後でも「緩和的環境を続ける」と主張している。FRBのパウエル議長は昨年11月の時点では「さらなる利上げ」も検討すると語っていたが、今のFRBは「いつ利下げ」するかを検討している。日銀もいったんマイナス金利解除の封印を解いてしまえば、緩和政策を続けることは難しいのではないだろうか。

ドル/円が31年ぶりの水準まで円安に動いたのは、FRBが2022年から開始した利上げによる日米金利差拡大にその原因を求めることができる。であれば、その逆の日米金利差縮小は強い円高要因になる。円安が日本株の上昇の大きな理由だから、円安が円高に変わったとき、株式市場も大きな調整が入る可能性がある。

多くの日本企業は2024年12月期の想定為替レートを1ドル=140円程度と見込んでいる。現在の150円よりも10円ほど円高を想定していることになる。今年半ばにも円安が修正されると見る企業が多いようだ。

今週の注目経済指標

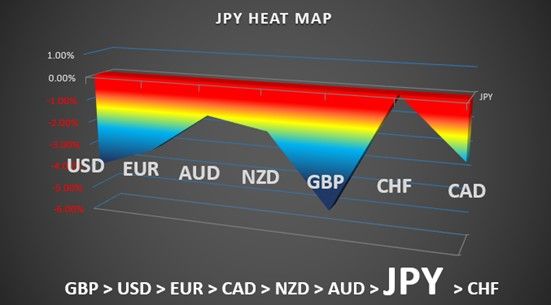

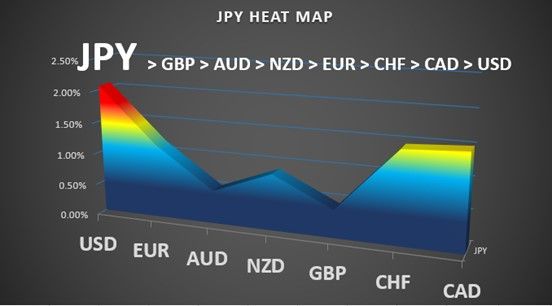

ヒートマップ分析

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)