毎週金曜日午後掲載

本レポートに掲載した銘柄:ディスコ(6146、東証プライム)、ASMLホールディング(ASML、アムステルダム、NASDAQ)、スーパー・マイクロ・コンピューター(SMCI、NASDAQ)

ディスコ

1.2024年3月期3Qは16.9%増収、25.1%営業増益

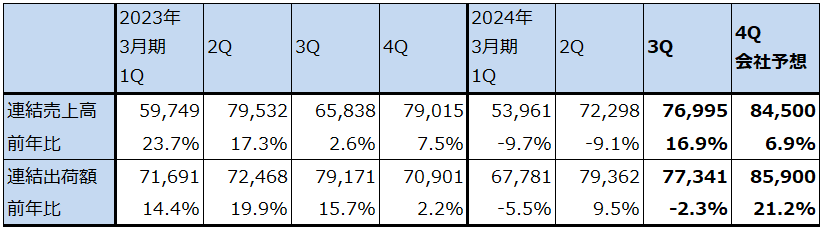

ディスコの2024年3月期3Q(2023年10-12月期、以下今3Q)は、売上高769.95億円(前年比16.9%増)、営業利益303.53億円(同25.1%増)となりました。検収が進んだこと、会社想定の為替レート、1ドル=140円、1ユーロ=150円よりも円安になったため円安メリットがあったことによって、今2Q決算発表時の会社予想、売上高755億円、営業利益284億円を上回りました。

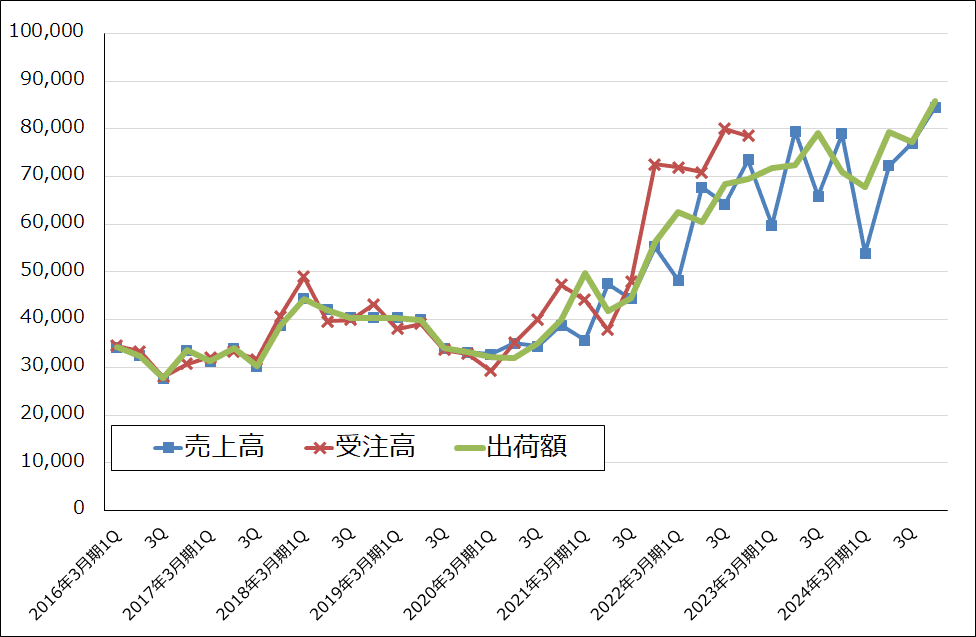

業績のトレンドを良く表す連結出荷額は773.41億円(前年比2.3%減)となり、今2Q比でも減収だったものの、会社予想の751億円を上回りました。今2Q比で減収になった理由は、ロジック向けレーザーソー(ダイサに分類される)とウェハメイキング向けグラインダで期ズレ(今3Qから今4Qへの納入延期)が発生したためです。これは出荷タイミングの問題であり、出荷額の上昇トレンドには変化はないと会社側は考えています。基本的に高水準の出荷が続いており、これが好業績の要因です。

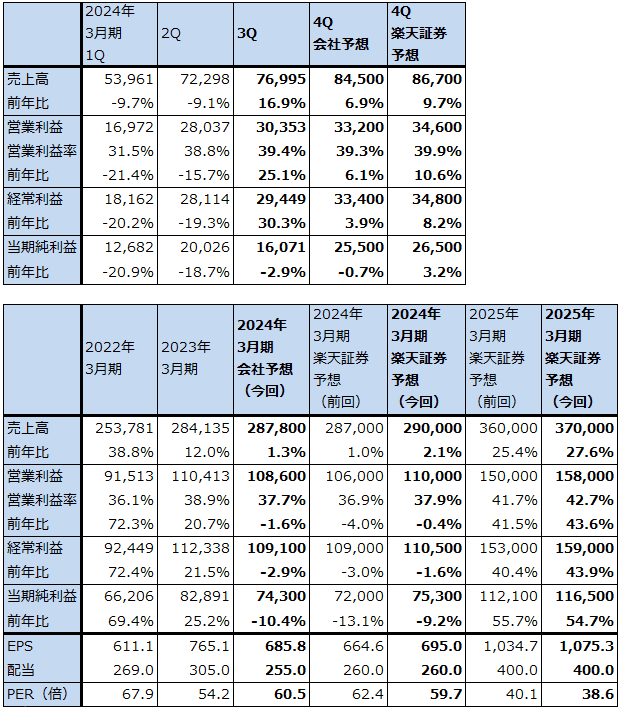

表1 ディスコの業績

発行済み株数 108,342千株

時価総額 4,494,026百万円(2024/1/25)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

注3:2023年4月1日付けで1対3の株式分割を実施。これに対応して過去の配当額を遡及修正している。

表2 ディスコ:連結売上高、出荷額

出所:会社資料より楽天証券作成

グラフ1 ディスコ:売上高、受注高、出荷額(連結ベース)

2.製品別動向:グラインダの好調続く

今3Qの製品別出荷額を見ると、ダイサ(回路を描き込んだシリコンウェハを四角いチップに切り出す)は、今2Qよりやや減少したものの、高水準の出荷を維持しました。パワー半導体向け、イメージセンサ向けが減少しましたが、集積回路向け(ロジック、メモリを含む)が増加しました。集積回路向けでは、AI半導体向け(AI用GPU、HBM向け)と中国のOSAT(後工程専門業者)向けが増加した模様です。

グラインダ(シリコンウェハの底面を削り薄くする)は、ダイサよりも勢いが良く、過去最高の出荷を記録した今2Qからやや減少しました。パワー半導体向け、ウェハメイキング向け(シリコンウェハメーカー向け)が減少した一方で、集積回路向け、イメージセンサ向け(特に中国のイメージセンサ向け)が増加しました。集積回路向けではダイサ同様AI半導体向けが増加しました。

グラインダはHBM(AI用GPUに必ず付ける特殊メモリ。DRAMの最新規格「DDR5」のウェハをベースに生産する)、DRAMの最新規格「DDR5」のようにダイ(シリコンウェハから切り出した四角いチップを「ダイ」と呼ぶ)を薄くして積層する必要がある半導体にとって重要です。さらにHBMを生産する際にグラインダでウェハを薄く削る工程が前工程の近くにあるため、この目的で使われるグラインダには高いクリーン度が要求されます。このため、通常のグラインダに比べて前工程の近くで使うグラインダは価格が約2倍と言われています。HBMは当面増産が続くと思われ、グラインダも需要好調が続くと思われますが、グラインダの伸びがディスコの好業績の要因の一つと思われます。

会社側の説明では、AI半導体向け(生成AI向け)の増加には今3Q業績を押し上げる効果があったということです。

また、精密加工ツール(消耗品。ダイサ、グラインダのブレード(刃))も順調に伸びました。

グラフ2 ディスコの製品別出荷額

3.2025年3月期はロジック、メモリの両輪で業績拡大か

会社側の今4Q予想では、ダイサ、グラインダが伸びる見込みです。期ズレによって今4Qに計上されるダイサ、グラインダがあることと、AI半導体向け(生成AI向け)の増加、今3Qに減少したパワー半導体向け、イメージセンサ向けが再び増加する見込みであることが要因です。一方、精密加工ツールは季節性で今4Qは今3Q比で減少する見込みです。

このため、会社側は今4Qを、売上高845億円(前年比6.9%増)、営業利益332億円(同6.1%増)、2024年3月期通期を売上高2,878億円(同1.3%増)、営業利益1,086億円(同1.6%減)と予想しています(2024年3月期当期純利益の会社予想は743億円(同10.4%減)ですが、これは羽田R&Dセンター建て替えに伴う減損損失(特別損失)約75億円のためです)。

また、会社側は来期について、引き続き生成AI向けが増加すると見ています。パワー半導体向けは従来型のシリコン系には不安があるものの、新型のシリコンカーバイド(SiC)系が伸びると見ています。また、OSAT向けと通常のメモリ向けは足元では低水準ですが、来期のどこかの時点で戻ってくるのではないかというのが会社側の見方です。

今3Qまでの実績と、会社側の今後の見方を参考にして、楽天証券では2024年3月期を売上高2,900億円(前年比2.1%増)、営業利益1,100億円(0.4%減)と予想します。会社予想では今4Qの前提為替レートを1ドル=135円(1ドル=1円の円安で営業利益に年間約12億円の円安メリットが発生)、1ユーロ=150円(同じく約8,000万円の円安メリットが発生)としていますが、これを実勢の為替レートで考えました。

また、楽天証券では2025年3月期を売上高3,700億円(前年比27.6%増)、営業利益1,580億円(同43.6%増)と予想します。前回予想から上方修正します。生成AI向けが業績の牽引役になるであろうことと、ロジック向け、メモリ向け両方とも伸びると予想しました。

特に、来期の注目点は、生成AI向け、特に前工程に近いところの高いクリーン度の工程で使われる高価格のグラインダが伸びたときに、全体の営業利益率が上昇する可能性があるのではないかということです。この点では四半期ごとの営業利益率に注意したいと思います。

4.今後6~12カ月間の目標株価を4万円から5万円に引き上げる

今後6~12カ月間のディスコの目標株価を前回の4万円から5万円に引き上げます。

2025年3月期の楽天証券予想EPS(1株当たり利益)1,075.3円に対して、2025年3月期の楽天証券予想営業増益率43.6%に想定PEG1.0~1.1倍を当てはめ、想定PERを45~50倍としました。生成AIの大ブームがディスコの来期以降の業績に大きく寄与すると思われるため、PEG=1以上で評価してもよいだろうという考え方です。

引き続き中長期で投資妙味を感じます。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)