なぜ、エネルギーセクターで大型M&Aが活発化しているのか?

シェール開発を手がける米チェサピーク・エナジー(CHK)は1月11日、同業のサウスウエスタン・エナジー(SWN)を74億ドルで買収すると発表した。2024年4-6月期に株式交換でサウスウエスタンを傘下に収める計画だ。合併によりシェールガスの生産量は業界トップのEQTコーポレーション(EQT)を抜いて最大手になる見込みである。

12日の日本経済新聞電子版の記事「米チェサピーク、シェール同業を1兆円で買収 ガス最大手に」によると、東部ペンシルベニア州や南部テキサス州などでの天然ガス生産量は日量79億立方フィートになり、LNG(液化天然ガス)に換算すると年5,800万トン程度で、日本の輸入量の約9割に相当するという。

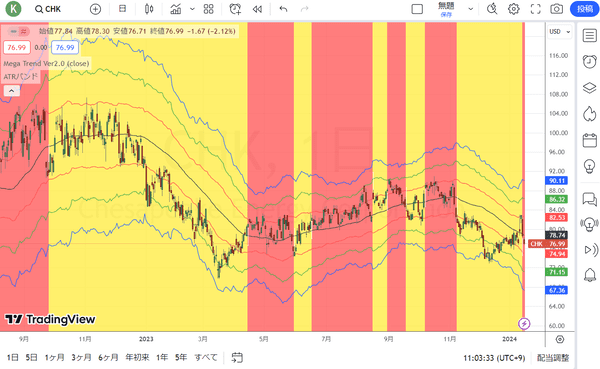

チェサピーク・エナジー(日足)

出所:トレーディングビュー・石原順インディケーター

米国ではエネルギーセクターにおける業界再編が急速に進んでいる。昨年10月には、業界最大手のエクソンモービル(XOM)がパイオニア・ナチュラル・リソーシズ(PXD)を約600億ドルで買収することを発表した。また、シェブロン(CVX)は530億ドルでヘス(HES)を、オクシデンタル・ペトロリアム(OXY)は約120億ドルでクラウンロック(CCK)を買収する。

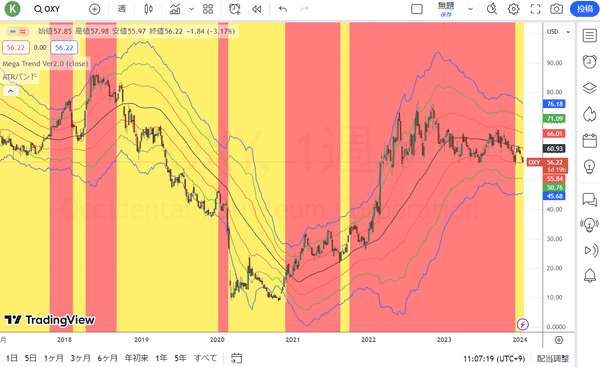

オクシデンタル・ペトロリアム(週足)

出所:トレーディングビュー・石原順インディケーター

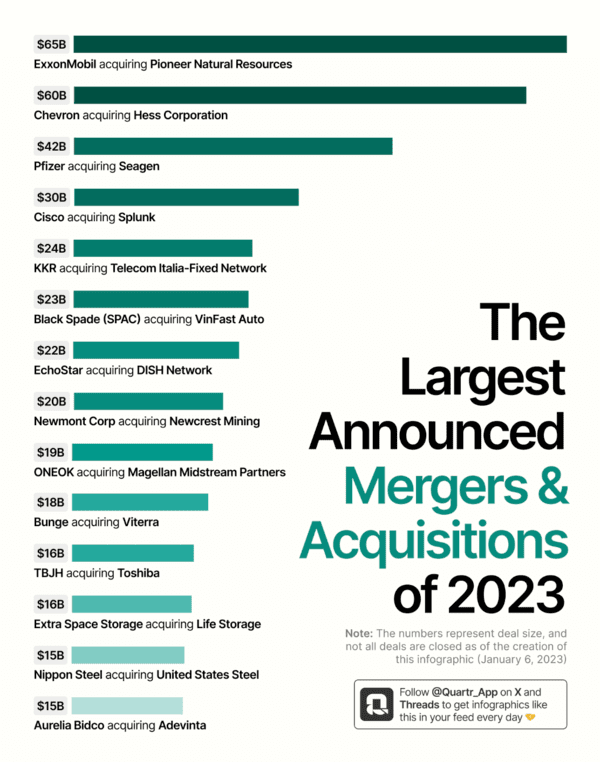

以下は金融情報アプリを手がけるQuartrが2023年に発表された大型M&A(合併と買収)を規模順にまとめたものである。他のセクターを大きく上回る大型のM&A がエネルギーセクターにおいて展開されていることがお分かりいただけるだろう。

2023年に発表された最大規模のM&A

背景にあるのは、化石燃料に対する根強い需要だ。時事通信の2023年11月19日の記事「米石油業界、相次ぐ大型買収=底堅い需要、脱炭素曲がり角」は、米石油業界において収益強化をにらんだ大型M&Aが相次ぎ、脱炭素の取り組みが曲がり角を迎えていると指摘している。

新興国の経済成長などを背景とした底堅い石油需要を見込み、大型投資が活発化している。日米欧などが2050年までに温室効果ガス排出量を実質ゼロとする目標を掲げる中、太陽光など再生可能エネルギーの導入促進だけでは、需要を賄い切れないと見込んでいる格好だ。

記事では英調査会社ウッドマッケンジーの「買収は石油需要への強気の見方を示している」とのコメントを紹介している。

バフェットのポートフォリオは中立的!オクシデンタル株保有比率は34%に上昇

「オマハの賢人」ことウォーレン・バフェットがエネルギーセクターへの投資を積み増している。バフェット率いるバークシャー・ハザウェイ(BRK.B)が1月10日にSEC(米証券取引委員会)に提出した資料によるとオクシデンタルの保有株比率は34%まで高まったことが分かった。

バフェットは2022年初頭からオクシデンタルの株を集め始めたが、今回提出された資料によると、昨年12月末に株式を追加購入し、保有株数は約3億2,757万株となった。

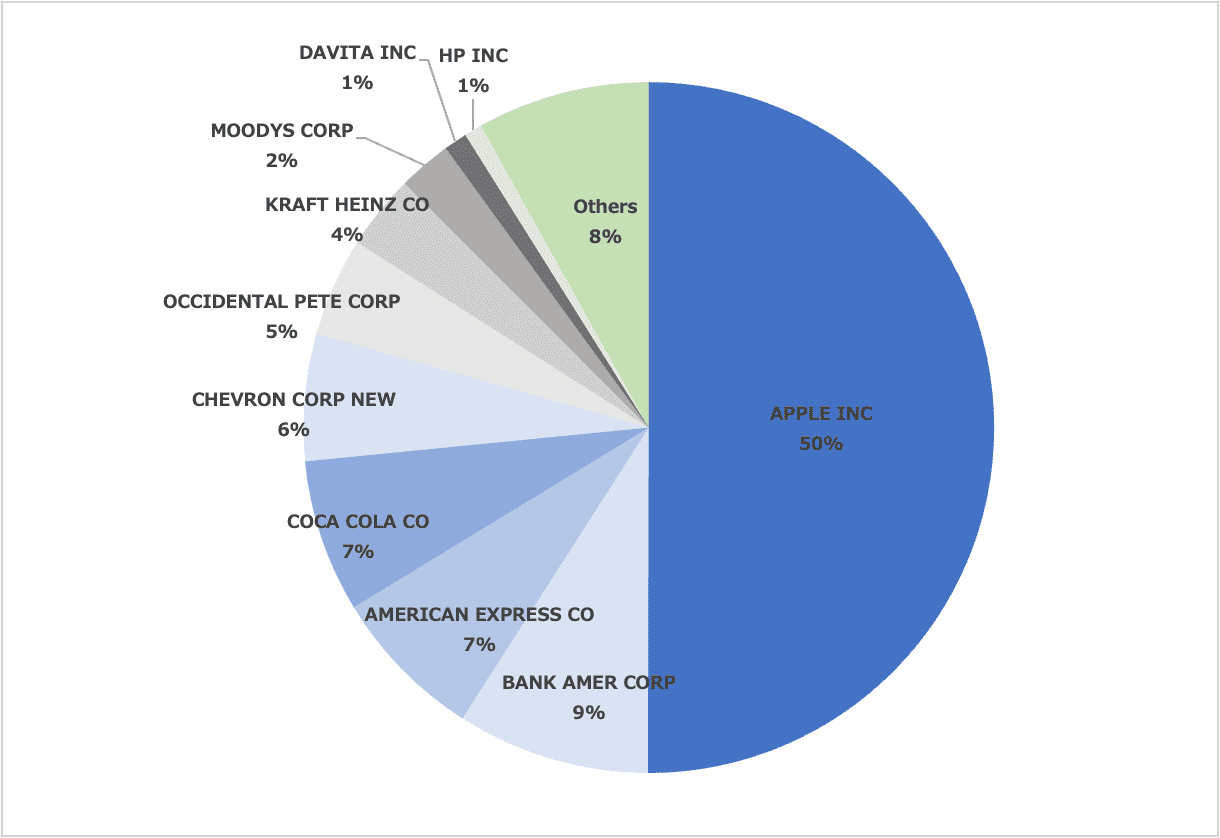

バークシャーが持つ上場株式の保有割合(2023年9月末時点のフォーム13Fより)

2023年9月末時点でバークシャーが保有する上場株式を見てみると、保有割合の上位(評価額順)はアップル(AAPL)、バンク・オブ・アメリカ(BAC)、アメリカン・エキスプレス(AXP)、コカコーラ(KO)とおなじみの顔ぶれとなっている。

オクシデンタルについては、2023年9月末時点でシェブロンに次ぐ保有割合であるが、12月末時点では順位に変化が出ている可能性がありそうだ。

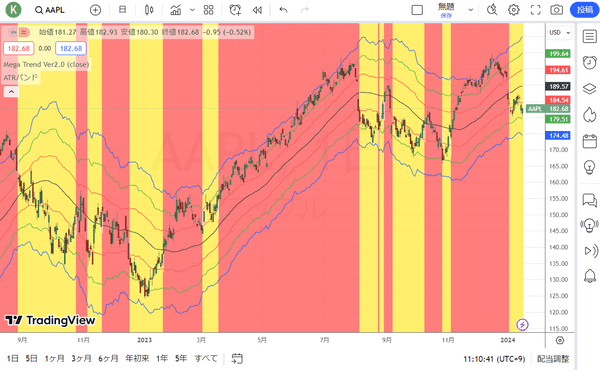

アップル(日足)

出所:トレーディングビュー・石原順インディケーター

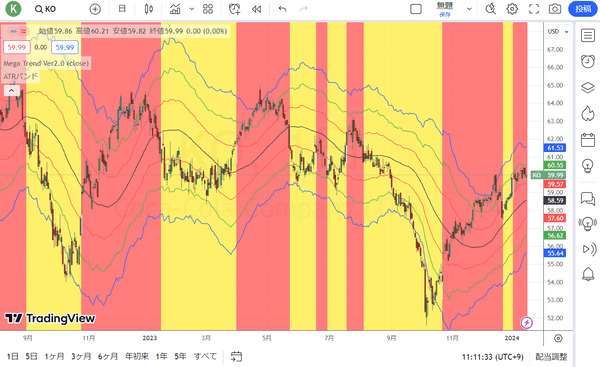

コカコーラ(日足)

出所:トレーディングビュー・石原順インディケーター

バフェットは昨年5月6日に開催されたバークシャーの年次株主総会において、オクシデンタルの経営陣と事業を高く評価しているものの、全てを買収する計画はないと述べていたが、すでに3分の1を超える水準にまで買い進んでいる。

5月6日のウォール・ストリート・ジャーナルの記事「バフェット氏が石油株に巨額投資 なぜ?石油株で大やけどした伝説の投資家バフェット氏、心変わりの理由とは」によると、過去(2008年と2014年)に石油大手への巨額投資で立て続けに大きな損失を出したバフェットが、エネルギー株へのアロケーション(配分)を高めている理由について、炭素排出量の削減に向けて野心的な目標を掲げる企業が増える中でも、世界は今後も大量の石油を必要とし続けるとバフェットが確信しているからだと指摘している。

バフェット自身も2022年、米国が石油脱却へと近づいているとは思えないと述べている。また、技術の進化により生産性が向上し、石油企業の多くは、原油相場が現在の水準を大きく割り込んでも、利益を確保できると語っている。例えば、オクシデンタルは原油が1バレル当たり40ドルに下がっても、利益を確保できると言う。

バークシャーは昨年、FERC(米連邦エネルギー規制委員会)からオクシデンタルの普通株式を最大50%取得することを認められている。

米国屈指の石油、シェールオイル生産地であるパーミアン盆地において優良な資産を保有していること、バランスシートの強化に加え株主還元も積極的に行っていることなど、バフェットが投資先に求める要素の多くをオクシデンタルは満たしている会社だ。

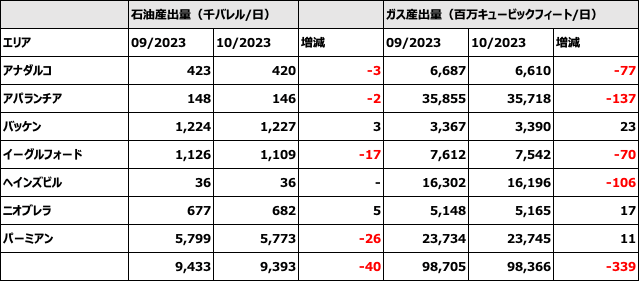

各地域における原油・ガスの生産地

バークシャーは、オクシデンタルへの追加投資以外にも三菱商事や三井物産など日本の五大商社の株式を買い増したほか、米メリーランド州にあるLNG(液化天然ガス)輸出ターミナルのリミテッド・パートナーシップ権益を買い増す契約を締結するなど、エネルギーへの投資割合を高めつつある。

米国の物価高騰は峠を越えたようにも見えるが、バフェットがエネルギー株へのエクスポージャーを増やしている背景には、インフレがそう簡単には収まらないことを表しているのかもしれない。

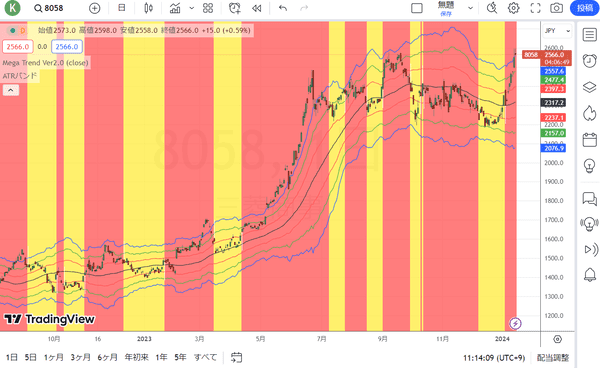

三菱商事(日足)

出所:トレーディングビュー・石原順インディケーター

ウクライナ情勢、米中対立、米国の政治的分断、中東情勢の緊迫化など、戦争の拡大とインフレの再燃が不安視されている。米国の物価高騰はいったん峠を越えた。しかし、バフェットがエネルギー株へのエクスポージャーを増やしている背景には、「インフレはそう簡単には収まらない」という歴史観があるのかもしれない。

オクシデンタル・ペトロリアムのヴィッキー・ホルブCEO(最高経営責任者)は今月16日(火)のダボス会議で、「長期間生産される原油埋蔵量の探査が需要の伸びに遅れるため、世界は2025年以降石油不足に陥るだろう」と述べた。

「発見された資源と需要の比率はここ数十年で低下し、現在は約25%です。2025年以降、世界は石油不足になるでしょう」

石油業界幹部らは、古い油田が成熟するにつれて現在の供給レベルを維持するだけでも新たな資源、新たな投資、新たな供給が必要になると警告している。

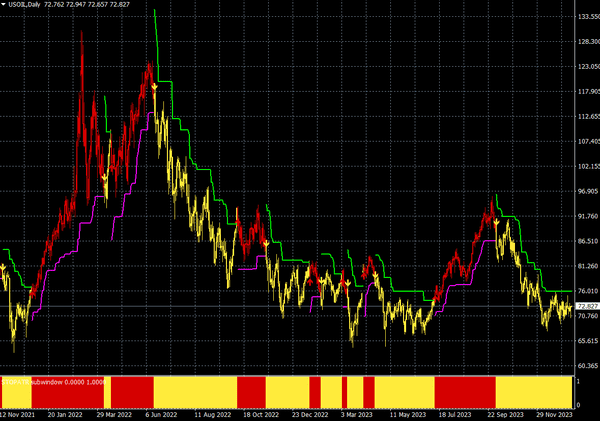

NY原油CFD(日足)

出所:楽天MT4

バフェットのポートフォリオは中立的だ。今後、地政学リスクが高まり、インフレが加速した場合、エネルギー株を保有するバフェットにとっては有利であり、一方、ディスインフレになり、金利が低下した場合はハイテク株有利となる。アップルを持っているバフェットにとっては大きなプラスだ。

要は、アップル株と石油株の両建てで、これから金利が上がろうが下がろうが、何とかなるような運用になっているのである。一方で、相場の大暴落が起きるようなことも想定し、それに対する備えとして1,500億ドルを超える現金も抱えている。大量の現金を保有しているため、市場が総悲観になっているときに買い向かうことができる唯一の投資家がバフェットである。

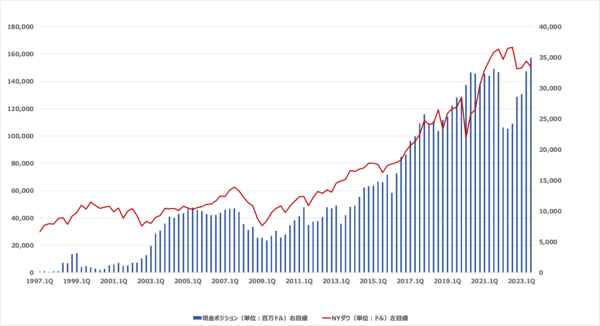

バークシャーの手元現金とNYダウの推移(2023年9月末時点)

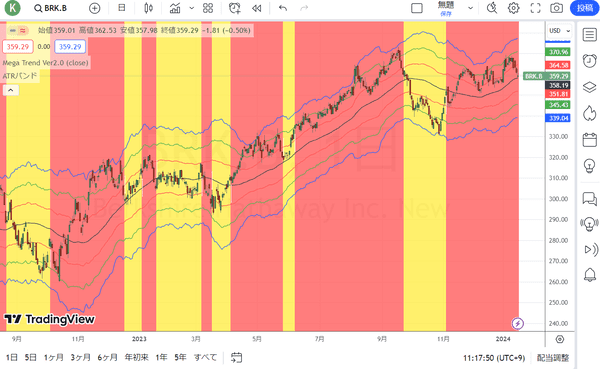

バークシャー・ハサウェイB株(日足)

出所:トレーディングビュー・石原順インディケーター

バフェットは金融危機時に金融機関に投資を行い大成功した。2008年の世界金融危機(リーマン・ショック)の際、ゴールドマン・サックス・グループ(GS)に50億ドルを出資した。また、バンク・オブ・アメリカ(BAC)は2011年にサブプライム住宅ローン関係の損失での株価が急落した後、バフェットから資本注入を受けた。

バフェットの投資の神髄が分かるのは、金利上昇期や相場が大暴落したときである。次の金融危機の局面で、またしてもバフェットは規格外の安値で金融株や優良株を手に入れることになるのだろうか?

米民主党は11月の大統領選挙までは相場の暴落を回避しようとするだろう。したがって、本格的な金融危機や金融システムの崩壊はまだ先である。崩壊の最初の一歩は「利下げ」となるだろう。

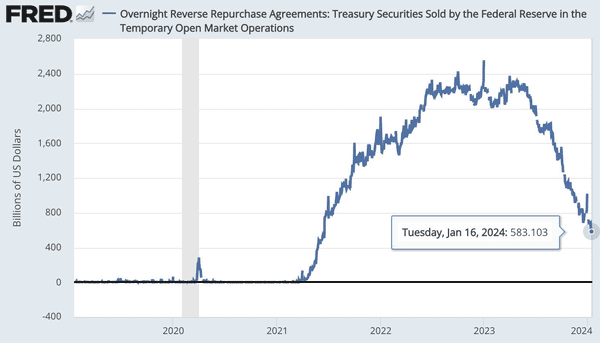

米国の中央銀行に当たるFRB(連邦準備制度理事会)は3月の利下げを譲歩したくないが、それまでにリバースレポが枯渇し、小規模銀行が即座に準備不足に陥ることを知っている。利下げ、QT(量的引き締め)の停止、その後、危機が起これば、11月の米大統領選挙までは2019年のように自作自演のステルスQEが発動されるだろう。

リバースレポは5830億ドルまで減少している

![[今週の日経平均と株式市場]バイデン撤退で荒れる米国市場、「カオス」相場の乗り切り方](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]【米日株/ドル円】金利大転換 負のスパイラル](https://m-rakuten.ismcdn.jp/mwimgs/8/f/498m/img_8fbfc279050ee52c4455a50cb255123266911.jpg)

![[動画で解説]【再現性あり】新NISAで毎月10万円の不労所得戦略!](https://m-rakuten.ismcdn.jp/mwimgs/7/1/498m/img_712b2a3f8e92e675a04bea2219b5a6f289395.gif)

![[動画で解説]次の節目は2029年?中国「三中全会」で見えた8つのポイント](https://m-rakuten.ismcdn.jp/mwimgs/5/1/498m/img_511b8885e7a23cb985eaf2cbedd16f0b44407.jpg)

![[動画で解説]投資詐欺にだまされないで!怪しい投資話のありがちポイント3選](https://m-rakuten.ismcdn.jp/mwimgs/2/d/498m/img_2d310c68f0e43c0c8d7958574e373aea44780.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#2 ~桐谷さん、パンパンの優待財布、中身を見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/e/5/160m/img_e524c4f2812a5f8075a30476512fbf6a66116.jpg)

![[動画で解説]決算レポート:ASMLホールディング(受注が小幅回復。会社側は2025年への強い見方を示す)](https://m-rakuten.ismcdn.jp/mwimgs/c/e/160m/img_ce6a4295321b1700868a384a3e2aa8d944219.jpg)