新NISAで10倍稼げるか?社会課題も解決する銘柄を選ぶコツ

新NISA(ニーサ:少額投資非課税制度)が2024年1月から始まりました。株価が将来10倍に跳ね上がるような「テンバガー」銘柄を発掘して資産を増やしたい方や、投資にギャンブルのような悪いイメージを持っている方もいると思います。

テンバガー銘柄を見つけることに挑戦しつつ、社会課題の解決も目指せるような投資のコツについて、『『会社四季報』で発見 10倍稼ぐESG株』を執筆した、複眼経済塾取締役でシニアESGアナリストの瀧澤信氏に話を聞きました。

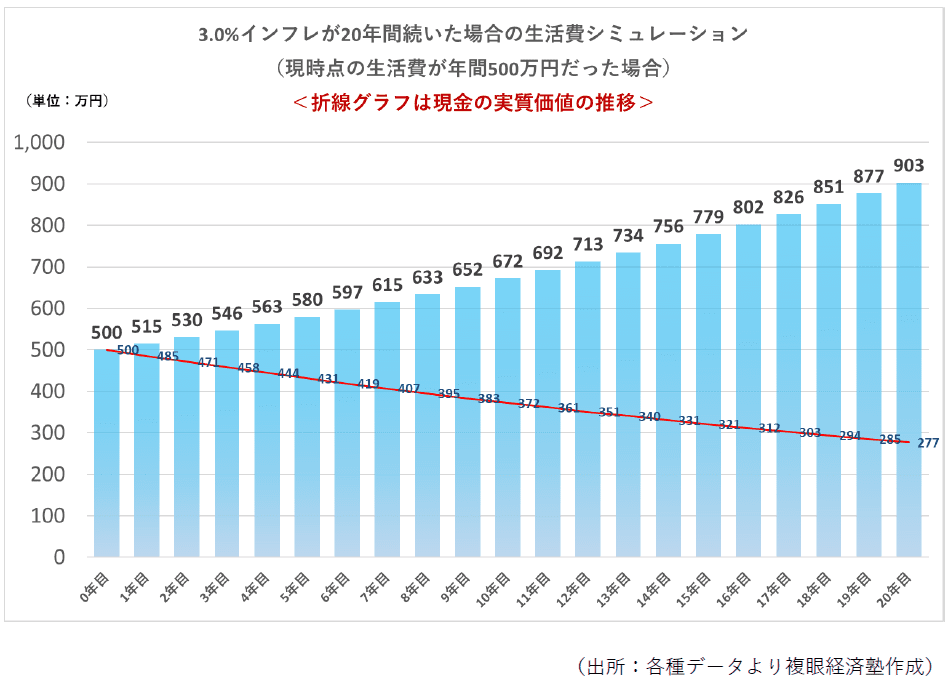

インフレ率3%が続けば、現金の価値は20年後に半減

新NISAで非課税枠が大幅に拡充されたものの、投資を始めるのに二の足を踏む方も多いと思います。瀧澤氏は株式や投資信託などに投資をしないリスクとして、現金で資産を持ち続けた場合、物価高で資産が目減りするリスクを挙げます。

物価が対前年比で3%上昇する状況が20年続いた場合、年収500万円の人が同じ生活水準を維持するには、10年目には672万円、20年目には903万円の収入が必要になる。自宅に現金のまま保管する「タンス預金」を続けた場合には500万円が10年後には372万円、20年後には277万円に半減してしまうと試算します。

瀧澤氏は「インフレの環境下で、現金は最も危険な資産になる一方で、インフレに強いのは不動産や金、株式など実体のあるモノだ」と話します。株式もモノに含めるのは、株式は企業に対する所有権に当たり、企業はさまざまな資産や、商品を作り出す能力を持っており、本質的な実体性があるからです。ただし、良い物件や良い企業でなければ価値がありません。

さらに少子高齢化が進み、公的年金の給付が減少することが見込まれています。金融庁が2019年に老後に2,000万円の資金が必要になるとの試算を出したことが話題になりましたが、瀧澤氏は「金融庁のこの試算はインフレの考慮が甘く信頼できない。むしろ、厚生労働省が5年ごとに実施する財政検証に基づくシミュレーションの方が実態に近い」と指摘します。

年金を受け取り始める時点での年金額が現役世代の手取り収入額(ボーナス込み)と比較してどのくらいの割合かを示す所得代替率が今後、下がることが見込まれています。

瀧澤氏が2019年の財政検証を元に分析した内容によると、年金の所得代替率が高い楽観シナリオでも、老後を70~90歳と仮定した際に平均的な生活水準を維持するには夫婦で4,500万円程度、悲観シナリオでは6,000万円程度は準備しないといけなくなるとのことです。

このようにインフレ対策と年金不足額の準備という二つの観点から、NISAやiDeCo(イデコ:個人型確定拠出年金)といった非課税制度を最大限に活用して、早い段階から「株式」に投資する必要があると強調します。

まずは新NISAのつみたて投資枠で土台作りを

新NISAでは、瀧澤氏はまずは「つみたて投資枠」を中心に日経平均株価(225種)やTOPIX(東証株価指数)といったインデックス投資信託などの低リスクの金融商品に投資をして、資産の土台を作ることが大事だと説明します。

NISAは少額からの投資を行う個人投資家のための税制優遇制度です。株式や投資信託の売却益や配当益などに通常は所得税と住民税、復興特別所得税の計20.315%がかかりますが、NISA口座を利用すると一定の範囲で税が免除され利益の全額が手元に残ります。

新NISAでは、株式や投資信託などに幅広く投資ができる「成長投資枠」と長期の積み立てに適した投信などに限られる「つみたて投資枠」の二つがあります。成長投資枠を投信の積み立てに使うこともできます。つみたて投資枠の年間投資枠は120万円で、成長投資枠は240万円です。この二つの枠を使って生涯で投資できる額は最大1,800万円となります。

瀧澤氏は、「老後を日本で暮らす資金を準備するなら、新NISAで人気の全世界株式(オールカントリー)インデックスや、米国株のS&P500種指数連動型投信ではなく、国内の日経平均株価(225種)の値動きに連動した投信の積み立てを行うだけでも十分に土台を形成できる」と述べます。

日経平均連動の投信に過去20年間、月々10万円ずつ積み立て投資を行った場合、足元の資産時価総額は約5,000万円になります。これによって、先述の老後に必要な年金不足額をおおむねカバーできることになります(投信の手数料や税金は考慮していません)。

毎月10万円も積み立てをできないという方もいるかと思いますが、月々5万円で過去30年投資をした場合、時価評価額は約4,000万円になる計算です。楽観シナリオでの不足分にやや届かない水準ですが、その近くまでは狙える運用になります。

一方で、日経平均より好調だった米国のS&P500連動の投信に同じように月々10万円ずつ20年間投資した場合は、現時点の資産時価総額は約9,200万円となります。

このように好調な米国株ですが、瀧澤氏は「過去の実績が強かった米国株に投資したくなる心理も理解できる。しかし、米国が過去20年好調だったからといって、今後20年も同様に好調とは言い切れない。むしろ、足元の経済情勢を踏まえれば、日米の立場が逆転してもおかしくない側面が多々ある」と分析します。

さらに、米国株への投資で忘れてはならないリスクとして為替影響を挙げます。瀧澤氏は「人気のオールカントリーやS&P500連動型投信は、基本的に米国株中心なので、ドルに対して円高に振れることがあれば、資産が大きく毀損(きそん)してしまう懸念もある。特に初中級者の方が、あえてこの為替リスクを取らずとも、国内の日経平均連動型だけでも老後資金の土台は十分に形成できる可能性が高いことを知っていただきたい」と解説します。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)