新NISAで10倍稼げるか?社会課題も解決する銘柄を選ぶコツ

新NISA(ニーサ:少額投資非課税制度)が2024年1月から始まりました。株価が将来10倍に跳ね上がるような「テンバガー」銘柄を発掘して資産を増やしたい方や、投資にギャンブルのような悪いイメージを持っている方もいると思います。

テンバガー銘柄を見つけることに挑戦しつつ、社会課題の解決も目指せるような投資のコツについて、『『会社四季報』で発見 10倍稼ぐESG株』を執筆した、複眼経済塾取締役でシニアESGアナリストの瀧澤信氏に話を聞きました。

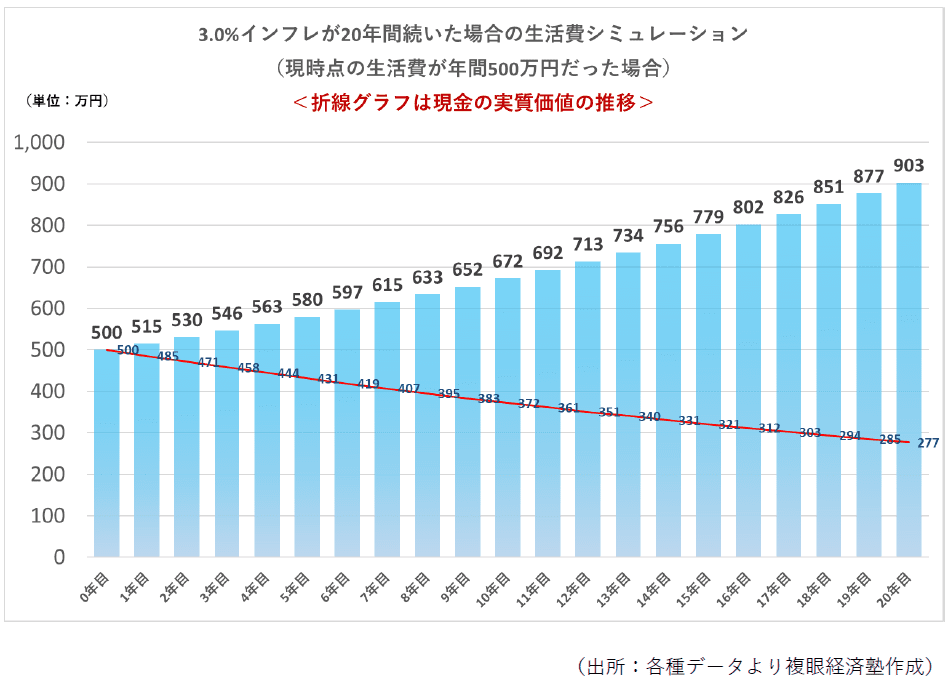

インフレ率3%が続けば、現金の価値は20年後に半減

新NISAで非課税枠が大幅に拡充されたものの、投資を始めるのに二の足を踏む方も多いと思います。瀧澤氏は株式や投資信託などに投資をしないリスクとして、現金で資産を持ち続けた場合、物価高で資産が目減りするリスクを挙げます。

物価が対前年比で3%上昇する状況が20年続いた場合、年収500万円の人が同じ生活水準を維持するには、10年目には672万円、20年目には903万円の収入が必要になる。自宅に現金のまま保管する「タンス預金」を続けた場合には500万円が10年後には372万円、20年後には277万円に半減してしまうと試算します。

瀧澤氏は「インフレの環境下で、現金は最も危険な資産になる一方で、インフレに強いのは不動産や金、株式など実体のあるモノだ」と話します。株式もモノに含めるのは、株式は企業に対する所有権に当たり、企業はさまざまな資産や、商品を作り出す能力を持っており、本質的な実体性があるからです。ただし、良い物件や良い企業でなければ価値がありません。

さらに少子高齢化が進み、公的年金の給付が減少することが見込まれています。金融庁が2019年に老後に2,000万円の資金が必要になるとの試算を出したことが話題になりましたが、瀧澤氏は「金融庁のこの試算はインフレの考慮が甘く信頼できない。むしろ、厚生労働省が5年ごとに実施する財政検証に基づくシミュレーションの方が実態に近い」と指摘します。

年金を受け取り始める時点での年金額が現役世代の手取り収入額(ボーナス込み)と比較してどのくらいの割合かを示す所得代替率が今後、下がることが見込まれています。

瀧澤氏が2019年の財政検証を元に分析した内容によると、年金の所得代替率が高い楽観シナリオでも、老後を70~90歳と仮定した際に平均的な生活水準を維持するには夫婦で4,500万円程度、悲観シナリオでは6,000万円程度は準備しないといけなくなるとのことです。

このようにインフレ対策と年金不足額の準備という二つの観点から、NISAやiDeCo(イデコ:個人型確定拠出年金)といった非課税制度を最大限に活用して、早い段階から「株式」に投資する必要があると強調します。

まずは新NISAのつみたて投資枠で土台作りを

新NISAでは、瀧澤氏はまずは「つみたて投資枠」を中心に日経平均株価(225種)やTOPIX(東証株価指数)といったインデックス投資信託などの低リスクの金融商品に投資をして、資産の土台を作ることが大事だと説明します。

NISAは少額からの投資を行う個人投資家のための税制優遇制度です。株式や投資信託の売却益や配当益などに通常は所得税と住民税、復興特別所得税の計20.315%がかかりますが、NISA口座を利用すると一定の範囲で税が免除され利益の全額が手元に残ります。

新NISAでは、株式や投資信託などに幅広く投資ができる「成長投資枠」と長期の積み立てに適した投信などに限られる「つみたて投資枠」の二つがあります。成長投資枠を投信の積み立てに使うこともできます。つみたて投資枠の年間投資枠は120万円で、成長投資枠は240万円です。この二つの枠を使って生涯で投資できる額は最大1,800万円となります。

瀧澤氏は、「老後を日本で暮らす資金を準備するなら、新NISAで人気の全世界株式(オールカントリー)インデックスや、米国株のS&P500種指数連動型投信ではなく、国内の日経平均株価(225種)の値動きに連動した投信の積み立てを行うだけでも十分に土台を形成できる」と述べます。

日経平均連動の投信に過去20年間、月々10万円ずつ積み立て投資を行った場合、足元の資産時価総額は約5,000万円になります。これによって、先述の老後に必要な年金不足額をおおむねカバーできることになります(投信の手数料や税金は考慮していません)。

毎月10万円も積み立てをできないという方もいるかと思いますが、月々5万円で過去30年投資をした場合、時価評価額は約4,000万円になる計算です。楽観シナリオでの不足分にやや届かない水準ですが、その近くまでは狙える運用になります。

一方で、日経平均より好調だった米国のS&P500連動の投信に同じように月々10万円ずつ20年間投資した場合は、現時点の資産時価総額は約9,200万円となります。

このように好調な米国株ですが、瀧澤氏は「過去の実績が強かった米国株に投資したくなる心理も理解できる。しかし、米国が過去20年好調だったからといって、今後20年も同様に好調とは言い切れない。むしろ、足元の経済情勢を踏まえれば、日米の立場が逆転してもおかしくない側面が多々ある」と分析します。

さらに、米国株への投資で忘れてはならないリスクとして為替影響を挙げます。瀧澤氏は「人気のオールカントリーやS&P500連動型投信は、基本的に米国株中心なので、ドルに対して円高に振れることがあれば、資産が大きく毀損(きそん)してしまう懸念もある。特に初中級者の方が、あえてこの為替リスクを取らずとも、国内の日経平均連動型だけでも老後資金の土台は十分に形成できる可能性が高いことを知っていただきたい」と解説します。

テンバガーの見極めは四季報でもできる

老後資金の準備だけではなく、資産をもっと増やしたい場合や十分に余裕資金がある場合は新NISAの成長投資枠を使って、株価が将来10倍に跳ね上がるような「テンバガー」銘柄を狙う戦略も有効だと瀧澤氏は述べます。「成長投資枠はなるべく値下がりせず、株価が大きく上がってくれるような銘柄に投資をした場合に効果が最大になる」と主張します。

ただ言うは易く行うは難しいのが投資銘柄の見極めです。瀧澤氏は「当然、テンバガー銘柄を見つけるのは容易ではないが、その可能性のある候補を見つけるのは、意外と初心者でも四季報で書いてある情報のみで、おおむね目星を付けられる」と話します。瀧澤氏の考えでは、テンバガーは「中小型成長株」か「業績回復株」のいずれかから生まれてくるとのことです。

瀧澤氏はそうした銘柄を見極める上で具体的に五つのポイントを挙げています。

- 直近の業績で売上高か営業利益が20%成長しているかどうか。

- 売上高に対する営業利益率が20%を超えているかどうか。

- 予想配当利回りは市場平均を上回っているか。

- 来期の売上高と営業利益が尻上がりかどうか

- PEGレシオ(PER(株価収益率)を1株当たり予想利益成長率で割ったもの)などの株価指標が市場平均より割安かどうか。

これら五つの点について、瀧澤氏は株価のチャート分析より業績が将来成長するかどうかという観点が重要であり、「株価は会社が成長すればついてくるものだと意識しないといけない」と強調します。

また、3カ月ごとにポートフォリオをリセットする「3カ月サイクル法」という投資手法も提案しています。具体的には『会社四季報』が発行される3月、6月、9月、12月の中旬にポートフォリオを組み直します。

新刊の四季報からの情報や、その時々の社会情勢や市場環境を見ながら、いったん頭を完全に白紙に戻し、一からポートフォリオを組み直すイメージです。その結果、前回と同じ銘柄を選択することもありますが、経験則からはおおむね8割程度の銘柄は入れ替わる傾向にあるといいます。

こうすることで、無駄に損失を抱えた銘柄を「塩漬け」してしまうことも避けられるなど、特に初中級の個人投資家にとって判断に迷わないという大きなメリットがあります。銘柄数はしっかりと分散効果を得つつ、シンプルに管理しやすいように20~25銘柄前後をめどとしています。

セルフESG投資のすすめ

投資をしたことがない方の中には、投資は拝金主義の印象があったり、ギャンブルみたいで危ないと思ったりする方もいますが、瀧澤氏はESG投資の要素を取り入れていくことで、社会的課題の解決を期待しながら、相応の投資リターンも期待することが可能だと話します。

ESG投資は環境問題や社会的な課題などに関し、投資を通じて解決を図ろうとする投資手法です。ESGの考え方は国際連合が2006年に機関投資家向けに責任投資原則を提唱し、国連主導で広まりましたが、目標が大掛かり過ぎて日本人の感覚では身近に感じられないものが多いのが現状です。

瀧澤氏はまずは自分の興味や関心のある社会課題を整理し、その問題に取り組んで解決をしてくれそうな企業を見つけ、自身のポートフォリオに組み入れていく「セルフESG投資」を提唱しています。

ESGを考慮したプロが運用するESGファンドもありますが、銘柄調査のために手数料が高く設定されています。また、投資対象が「ブルーチップ」と呼ばれる優良大企業に偏ってしまいがちで、日経平均株価(225種)と連動した従来型ファンドと大差がないといったこともあります。

社会課題の解決に結びつくイノベーション(発明)は新興企業から多く生まれますが、そうした企業は時価総額が小さいためファンドの投資対象から外れてしまう問題点もあります。

瀧澤氏は日本初のESGファンドの銘柄調査やESG投資を通じた資産運用会社の立ち上げなど、ESG投資に深く関わってきましたが、「ESGは投資信託のスキームにフィットしていない。未解決の課題を新しい技術で解決していこうというのが本来のESG投資で、自分が解決してほしいと思う身近な社会的課題に取り組む企業に直接投資をした方が本来の目的にかなっている」と説明します。

社会課題に取り組む企業は業績に反映される可能性がある

社会的課題の解決には強いニーズがあり、ビジネス機会が生まれる素地があります。そうしたチャンスを生かす企業の業績は拡大していく可能性があります。瀧澤氏は、著書でも紹介する富士製薬工業(4554)について「更年期障害の治療薬や避妊薬など女性医療に特化した会社で、ほかに競合も少ない。女性の社会進出や男女平等を裏方として支え得る会社だ」と指摘します。

富士製薬工業の2023年9月中間決算は不妊治療薬の販売増などで前年同期と比べ大幅増益となりました。女性医療領域の売上高の伸長が見込まれることから、株価は中間決算の発表後、急上昇しました。

ただ富士製薬工業は時価総額があまり大きくないので、一般的な大型のESGファンドの投資対象に通常は組み込まれることはほとんどないといいます。

瀧澤氏は「自ら解決したいと考える社会課題を見つけて、それに取り組む企業に投資をしていけば、社会課題の解決が近づき、それによって自分達の社会環境・生活環境がより良くなり、ひいては自分の人生が豊かに幸せに変化していく礎になるはずだ」と強調します。(聞き手はトウシル編集チーム 田嶋啓人)

瀧澤信(たきざわ・しん)氏 1972年生まれ。プライベート・バンカー/ESGアナリスト。明治生命保険やグッドバンカー、野村証券を経て、2006年にサステイナブル・インベスターを設立、2016年から複眼経済塾・取締役を兼務。バングラディッシュのグラミン銀行を創設しノーベル平和賞を受賞したムハマド・ユヌス氏の下で研修を受け、ESGの道を志す。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。