外国株式・海外ETFの配当への二重課税を申告しよう

外国税額控除制度

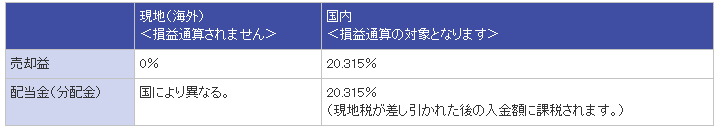

外国株式や海外ETFへの投資環境はかなり整ってきています。特に特定口座の対応が進んだことで、「源泉徴収あり」を選択していれば、確定申告も不要になりました。海外株式の売却益は、原則、「租税条約」により外国では課税されません。

しかし、配当金(分配金)は現地でも課税されているため、確定申告をしないと二重課税、つまり税金を支払いすぎていることになってしまいます。ただし、外国税額控除はご自身が払った所得税から還付される制度です。払った所得税がないと還付されないということになります。

ご覧のように、日本の証券会社で購入した海外株式、海外ETFの配当金(分配金)に関しては二重課税になっています。しかし現地で差し引かれた税額は、「外国税額控除制度」を利用し確定申告することで、二重課税分の一部を控除することができます。

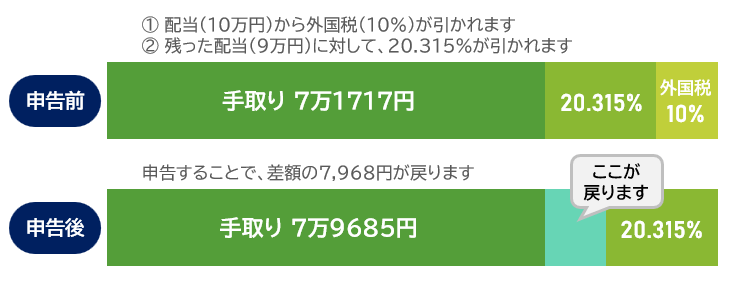

簡単に説明すると、投資家が受け取る米国株の配当の場合、現地で10%の税率がかかっています。これを日本で受け取る場合、さらに20.315%が課税され、米国と日本で2段階、約30%の課税がされます。

しかし申告することにより、米国と日本での課税合計を、20.315%に抑えることができ、還付を受けることができます。そのために、確定申告を行うとき配当を「分離課税」か「総合課税」にする必要があるのですが、総合課税にする場合は所得に影響するのでご注意ください。

申告にあたって、「外国税額控除に関する明細書」を作成するため、一般的には証券会社の「年間取引報告書」や「支払通知書」の書類が必要となりますので、しっかりと保管や電子交付されているか確認しておきましょう。証券会社によっては支払通知書を受け取るのに申請が必要な場合があるので、手続きなど確認しましょう。

※NISA口座を通して購入した商品は、日本の利益・配当は非課税となっており、二重課税されていませんので還付を受けることはできません。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)