確定申告は、会社勤めの方にはあまりなじみがないかもしれません。しかし、個人投資家としては知っておきたいポイントがたくさん。例えば投資で損が出た年は、翌年以降の利益と相殺すれば税金を抑えることができます。また、配当金を受け取った場合は確定申告をしないと税金を払いすぎてしまうかも…!?

本業はファイナンシャルプランナーであり、人気ブログ『かえるの気長な生活日記。』を運営する投資ブロガーの「かえるさん」こと尾上堅視さんに、個人投資家が知っておくべき確定申告テクニックを教えていただきました。(トウシル編集チーム)

確定申告は国税庁ウェブサイトの「申告書等作成コーナー」で

国税庁ウェブサイトの確定申告書等作成コーナーでは、画面の案内に従って金額などを入力することで、過去数年分の申告書などを作成することができます。こちらを利用されるのが、一番スムーズではないかと感じます。

私も10年以上前から活用していますが、毎年どんどん便利になってきています。何より間違えにくいのが一番のメリットといえます。

過去に、確定申告の書類を書き込み式で提出したときに一度間違いがあり、申告書の訂正が必要だということで、税務署より呼び出しがかかりました。ちょっとした間違いではあったのですが、最初の方で計算を間違ったため修正後の申告書を見ると、赤鉛筆だらけの恥ずかしい書類となってしまい、苦い思いをしました。

その点、国税庁のサイトでは、入力方法を間違わなければ計算ミスはないですし、データの保存・読み込みができるので修正などの際も安心です。

作成した書類の提出方法は、e-Tax(電子申告システム)、もしくは、印刷して書類の提出も可能です。e-Taxはマイナンバーカードを使うことで申告しやすくなっております。

印刷の場合、郵送用の税務署の宛先が印字されますので切手を貼ればOKなのですが、提出日(※)にはご注意ください。

※国税庁ウェブサイトより

郵送の場合は通信日付印により表示された日を提出日と見なします(それ以外の場合には税務署に到達した日が提出日となります)。

申告期限:令和5年(2023年)分は、令和6年2月16日(金)から3月15日(金)に間に合うようお早めに送付ください。

投資で損をしたら「損益通算」「繰越控除」を利用しよう

本来は確定申告不要の「源泉徴収ありの特定口座」でも確定申告することで税金が安くなることがあります。 それは「損益通算」と「譲渡損失の繰越控除」。私自身もお世話になっている節税対策です。

損益通算

まず「損益通算」は、利益が生じたA口座と損失が生じたB口座がある場合に有効です。この場合、A・B口座の利益と損失を通算(相殺)することで税金を抑えることができます。

また、通算しても引ききれない損失は翌年以降に繰り越して利益と通算することができます。

譲渡損失の繰越控除

「譲渡損失の繰越控除」は、損失が出た場合に、翌年以降の利益と相殺することができるものです。来年のA口座の利益から今年のA口座の損失を差し引いた額を利益額とし、税金を抑えます。※繰り越せる期間は3年間です。

ただ、NISA(ニーサ:少額投資非課税制度)は、利益や配当金に対して20.315%の税金が非課税となる制度ですので、このような申告は不要です。また特定口座の利益とNISA口座のマイナスを損益通算することもできません。

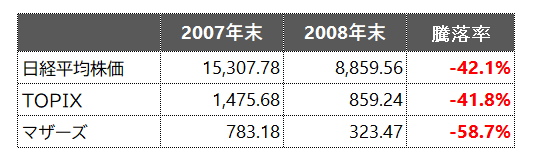

当たり前ですが、通算や損失の繰越控除は確定申告しないと適用できませんので、特定口座や一般口座で損が出た場合はしっかり申告しておきましょう。もう経験されていない方も増えてきた2008年のリーマンショック、この年は1年間で株式市場が大きく下落した年でした。

私もその波にのまれ損を負っていますので、その後の2009年、2010年と、繰越控除を使って節税をしていました。

配当金・分配金を受け取ったら「配当控除」の申告を検討しよう

株の配当金や投資信託の分配金を受け取った人に覚えておいてほしいのが「配当控除」の申告です。

株主に支払われる配当金は、課税を経て残った利益の一部です。その配当金に対し源泉徴収を行うと二重課税となるため、調整する措置が「配当控除」です。「源泉徴収ありの特定口座」の場合でも、確定申告を行い「総合課税」を選択することで一定の税額控除を適用できます。

※海外法人からの配当、例えば米国株式からなどは配当控除の対象外です。外国株式・海外ETF(上場投資信託)の配当への二重課税の申告については、後ほどご説明します。

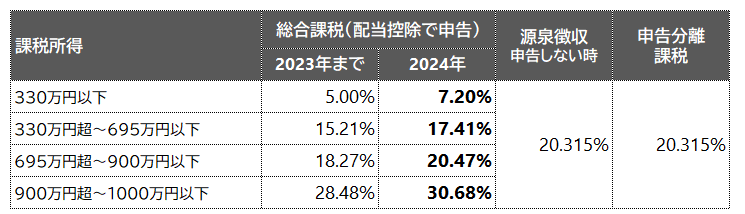

ただし総合課税で申告をすると、配当金・分配金が合計所得金額に含まれるので、課税所得が変わります。配当額が大きい方は、所得税率が上がってしまう場合もあり注意が必要ですが、結論としては課税所得695万円以下の方は申告した方がいい目安となります。

配当などの申告には3つの方法があります。

- 総合課税

- 申告不要とする方法(20.315%)

- 申告分離課税(損益通算などをして)

実は昨年までは、所得税と住民税を別々の申告方式を選ぶことで、税率のいいところ取りができたため、図のように課税所得が900万円までは申告した方がよかったのです。

しかし改正が入り、2024年の申告から所得税と住民税を一緒にそろえる方式になりました。その結果、申告した方がお得といえる所得のラインが変わってきました。また、それだけではなく、そろえる方式になったことで他にも影響が出てくることになりました。

国民健康保険や後期高齢者医療保険の対象の方は注意!

申告しても、配当の利益などを所得に含めない申告方法を選べたのですが、先ほどお伝えしたように、所得税と住民税を一緒にそろえる方式になりましたので、申告することで所得の計算に影響することになりました。

このため、申告することで配偶者控除や扶養控除の所得基準に加算されて控除が受けられなくなったり、国民健康保険料や後期高齢者医療保険料や介護保険料に影響がある場合がありますので十分に注意してください。節税したつもりが、その後の負担が増え結果的に高くつくことになりかねません。

不安があるときは、自治体や税務署、税理士へ相談してみましょう。

外国株式・海外ETFの配当への二重課税を申告しよう

外国税額控除制度

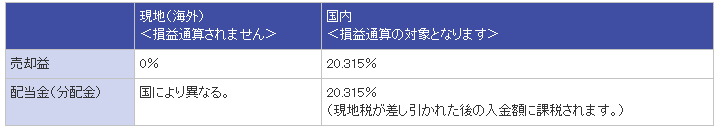

外国株式や海外ETFへの投資環境はかなり整ってきています。特に特定口座の対応が進んだことで、「源泉徴収あり」を選択していれば、確定申告も不要になりました。海外株式の売却益は、原則、「租税条約」により外国では課税されません。

しかし、配当金(分配金)は現地でも課税されているため、確定申告をしないと二重課税、つまり税金を支払いすぎていることになってしまいます。ただし、外国税額控除はご自身が払った所得税から還付される制度です。払った所得税がないと還付されないということになります。

ご覧のように、日本の証券会社で購入した海外株式、海外ETFの配当金(分配金)に関しては二重課税になっています。しかし現地で差し引かれた税額は、「外国税額控除制度」を利用し確定申告することで、二重課税分の一部を控除することができます。

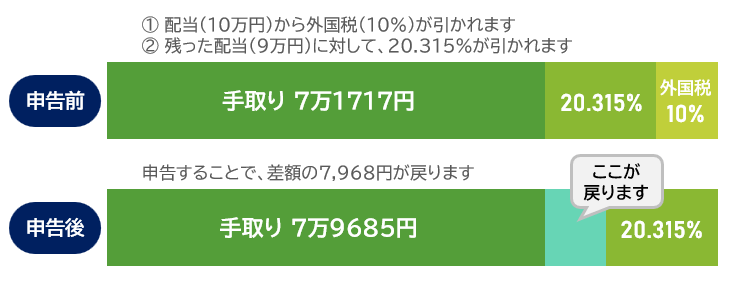

簡単に説明すると、投資家が受け取る米国株の配当の場合、現地で10%の税率がかかっています。これを日本で受け取る場合、さらに20.315%が課税され、米国と日本で2段階、約30%の課税がされます。

しかし申告することにより、米国と日本での課税合計を、20.315%に抑えることができ、還付を受けることができます。そのために、確定申告を行うとき配当を「分離課税」か「総合課税」にする必要があるのですが、総合課税にする場合は所得に影響するのでご注意ください。

申告にあたって、「外国税額控除に関する明細書」を作成するため、一般的には証券会社の「年間取引報告書」や「支払通知書」の書類が必要となりますので、しっかりと保管や電子交付されているか確認しておきましょう。証券会社によっては支払通知書を受け取るのに申請が必要な場合があるので、手続きなど確認しましょう。

※NISA口座を通して購入した商品は、日本の利益・配当は非課税となっており、二重課税されていませんので還付を受けることはできません。

老後でも確定申告をした方がいい場合とは?

公的年金などを受け取られていても確定申告で税金が戻ってくる場合があります。公的年金などの収入金額が400万円以下で、かつ公的年金などにかかる雑所得以外の各種の所得金額が20万円以下である場合には、確定申告は必要ありません。ですから、国民年金・厚生年金だけで生活している多くの方は確定申告をする必要はありません。

しかし、企業年金を受け取っている方は、確定申告をした方がいいかチェックしてみてください。親切でもあり不親切でもあるともいえるのですが、企業年金やiDeCo(イデコ:個人型確定拠出年金)の給付を年金として毎年受け取っている場合、先にちゃんと給与の時のように源泉徴収をして納めてくれています。

・企業年金やiDeCoの支給額×7.6575%

年金が少ない場合や年金を繰り下げている場合などは、意図せず税率が高くなり所得税などを高く納めることになっているかもしれませんので、念のため国税庁のホームページで、(公的年金+企業年金など+その他収入)など、収入を合計し、もちろん控除も入力して試算されることをオススメいたします。もしかすると還付があるかもしれません。

ここまで確定申告のメリットや注意点を説明いたしましたが、現役世代の方にとってはNISAや確定拠出年金が良くなってきていますので、投資に関しての確定申告の必要性が減ってきているように感じますので、まずはしっかりと制度を活用されることをオススメいたします。

勝手にボーナス作戦!?

最後に、私がやっていることをご紹介したいと思います。個人的な楽しみなので、あまりオススメできるものではないかもしれませんが…。

FP(ファイナンシャルプランナー)というと個人事業主を想像される方が多いかもしれませんが、私自身は会社員として活動しています。会社員ですので、基本的には確定申告の必要はないのですが、毎年なにかしらで確定申告をしているので、手間をかけるのであればプラスの気分、ボーナスの気分を味わいたいのです。

そこで、年末調整のときに、支払った生命保険料や地震保険料、iDeCoの払込証明書などを提出しないようにしています。

提出しないことで、12月の時点では税金が取られすぎている状態になります。そして確定申告をすることで、指定口座に還付を受け、ボーナスをゲットした気分になっています。

払いすぎた税金が戻ってきているだけなのですが、せっかく手間をかけて確定申告をしているので、ボーナス気分を味わえます。みなさんも、確定申告を身近に感じていただければと思います。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。