※この記事は2021年11月26日に掲載されたものです。

Q5 手元のお金、今後に向けてどう整理していけばいいの?

A5 普段使う、5年以内に使う、万が一の防衛資金など、4つに分けて管理しよう!

みなさんは、お金をどのように管理していますか?

預貯金、有価証券(株式、債券、投資信託など)、保険契約(保険証券)など、いろいろな形で、お金を持っているのではないでしょうか。

ここでは、まずお金を4つに分けて管理することをご説明します。

その上で、さらに不動産、自動車、貴金属なども含めた、資産残高一覧表(家庭版バランスシート)についてご説明していきます。

では、早速始めましょう。

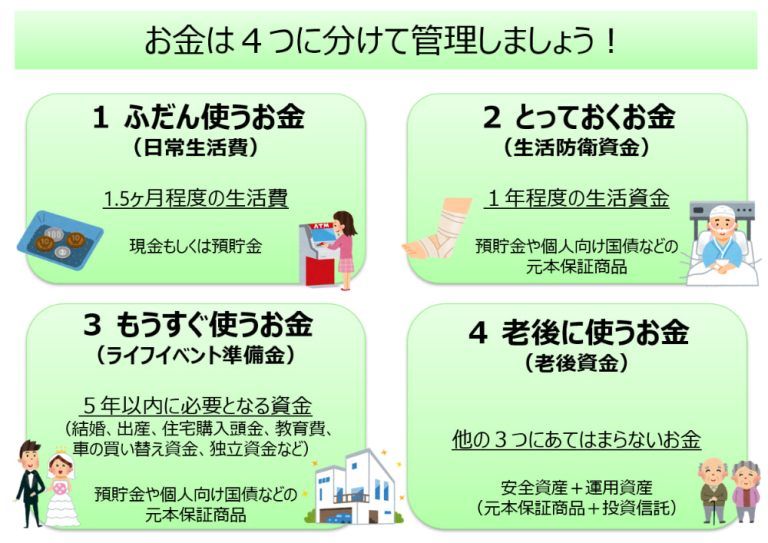

お金を4つに分けて管理しましょう

ここでは、お金を次の4つに分けて管理することをご説明します。

- ふだん使うお金(日常生活費)

- とっておくお金(生活防衛資金)

- もうすぐ使うお金(ライフイベント準備金)

- 老後に使うお金(老後資金)

ふだん使うお金(日常生活費)

まずは「ふだん使うお金(日常生活費)」です。これは普段、生活していくにあたり使うお金です。

毎月の生活費はだいたい決まっていますでしょうか? 具体的な金額としては、毎月の生活費の1.5カ月分を目安に考えてください。例えば、毎月30万円使っているご家庭の場合には、45万円程度ということになります。

毎月の収入ではなく、あくまで支出金額をもとに決めることがポイントです。お給料が入金された直後の時点で、1.5カ月分の生活費が残高として残るように調整しておきましょう。

1カ月ではなく、1.5カ月と0.5カ月分多くなっているのは、クレジットカード払いなど、支払いのタイミングがずれることもあるため、少し余裕を持たせるためです。

現金、もしくは預貯金として持つのがよいと考えています。元本保証の商品で、いつでも引き出すことのできる普通預金などがよいでしょう。

とっておくお金(生活防衛資金)

これは、毎月の生活費の1年分を振り分けておきます。

「何かあった時」でも、今まで通りの生活が少なくとも1年程度は送れるように、備えておくためのお金です。

1年分というのはあくまで目安ですので、6カ月分あれば十分(例えば、共働き家庭など)という方もいれば、2年分くらいあった方が安心できる(例えば、片働き個人事業主家庭)、という方もいらっしゃるかと思いますので、そのあたりは柔軟に考えていただければと思います。

例えば、毎月の生活費が30万円のご家庭でしたら360万円程度を目安に生活防衛資金としてとっておくのがよいと思います。

なお、これは何かない限りは引き出さないお金ですので、定期預金や個人向け国債など、元本保証かつ引き出すには少しだけ手間のかかる商品が理想的だと思います。

普通預金とかですと、パッと引き出してしまうかもしれませんので、ここは工夫しておきましょう。

もうすぐ使うお金(ライフイベント準備金)

これは、当面5年以内くらいでライフイベントがあるかどうかで必要かどうかが決まります。

「来年結婚するんです!」

「2年後にちょうど車の買い替えだ」

「近いうちにマイホームを買いたいから自己資金を用意しなくちゃ」

など、具体的にライフイベントが予定されている場合は、それに必要な金額を取り分けておきましょう。

こちらも、「とっておくお金(生活防衛資金)」同様、定期預金や個人向け国債など、元本保証かつ引き出すには少しだけ手間のかかる商品で持っておくのがよいと思います。

老後に使うお金(老後資金)

最後に、老後に使うお金です。

これは、現在お持ちの金融資産から上記3つ、つまり、

- ふだん使うお金(日常生活費)

- とっておくお金(生活防衛資金)

- もうすぐ使うお金(ライフイベント準備金)

を除いた金額になります。

例えば、金融資産を500万円持っている方で、毎月の生活費が30万円、当面のライフイベントがない、というご家庭の場合、

現在の金融資産 ー ふだん使うお金 ー とっておくお金 ー もうすぐ使うお金 = 老後に使うお金

500万円 ー 45万円 ー 360万円 ー 0万円 = 95万円

が、老後資金として考えていくお金となります。

では、この95万円を具体的にどのような金融商品で持っておくか。

これは簡単な話ではありませんので、あらためて、

「老後に備える」

のところでご説明致します。

ぜひ、そちらをご覧いただければと思います。

![[今週の日経平均と株式市場]バイデン撤退で荒れる米国市場、「カオス」相場の乗り切り方](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]【米日株/ドル円】金利大転換 負のスパイラル](https://m-rakuten.ismcdn.jp/mwimgs/8/f/498m/img_8fbfc279050ee52c4455a50cb255123266911.jpg)

![[動画で解説]【再現性あり】新NISAで毎月10万円の不労所得戦略!](https://m-rakuten.ismcdn.jp/mwimgs/7/1/498m/img_712b2a3f8e92e675a04bea2219b5a6f289395.gif)

![[動画で解説]次の節目は2029年?中国「三中全会」で見えた8つのポイント](https://m-rakuten.ismcdn.jp/mwimgs/5/1/498m/img_511b8885e7a23cb985eaf2cbedd16f0b44407.jpg)

![[動画で解説]投資詐欺にだまされないで!怪しい投資話のありがちポイント3選](https://m-rakuten.ismcdn.jp/mwimgs/2/d/498m/img_2d310c68f0e43c0c8d7958574e373aea44780.jpg)

![[3-5]用途が異なるお金、どう整理する?【FP・横田健一の資産形成ハンドブック】](https://m-rakuten.ismcdn.jp/mwimgs/8/5/550/img_85ea6b7af302dd5ec218021fd74523ee43148.jpg)

![[8-6]どう投資するのが楽でトク?【FP・横田健一の資産形成ハンドブック】](https://m-rakuten.ismcdn.jp/mwimgs/2/b/356m/img_2b61895943de8240ac681e835f9d31e945161.jpg)

![[8-5]何に投資すれば安心なの?【FP・横田健一の資産形成ハンドブック】](https://m-rakuten.ismcdn.jp/mwimgs/7/e/356m/img_7e820ef4622f3f8688b630bc2215e4db45160.jpg)

![[8-4]投資信託ってどうやって利益を出している?【FP・横田健一の資産形成ハンドブック】](https://m-rakuten.ismcdn.jp/mwimgs/3/2/356m/img_3218a3170668a19717c85cc32bba51d745083.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#2 ~桐谷さん、パンパンの優待財布、中身を見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/e/5/160m/img_e524c4f2812a5f8075a30476512fbf6a66116.jpg)

![[動画で解説]決算レポート:ASMLホールディング(受注が小幅回復。会社側は2025年への強い見方を示す)](https://m-rakuten.ismcdn.jp/mwimgs/c/e/160m/img_ce6a4295321b1700868a384a3e2aa8d944219.jpg)