バブル期以降、外国法人の持ち株比率高い「日本企業」が増加

私が証券会社からIFA(独立系フィナンシャルアドバイザー)として独立した直後の2013年には、サムスン電子やLGエレクトロニクスといった韓国企業が半導体、スマートフォンなどで世界シェアを高めるなど、韓国に勢いがありました。

ただ、そうであれば韓国が相当潤っているのではないかと思いきや、「韓国企業は外資の比率が高いから、実は韓国が潤っているわけではなくて、利益は外資に流れている」ということが当時、言われていた記憶があります。

そのときの私の認識は「そうなんだ」といったくらいのものでしたが、では、足もとにおいて、日本企業はどうなっているのでしょうか?「実は同じようになっているんじゃないの?」ということで、今回調べてみました。

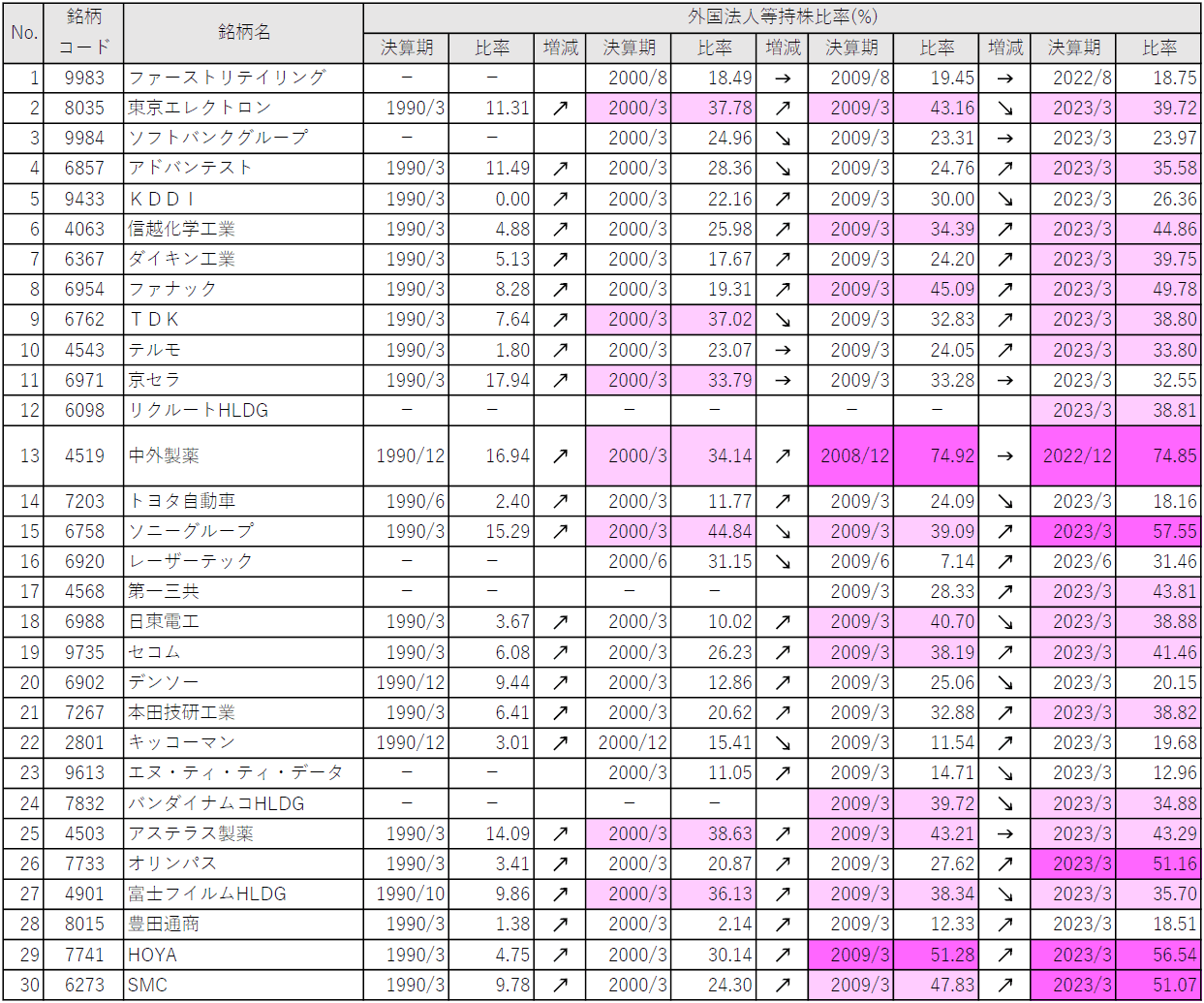

日経平均株価(225種)採用銘柄の内、寄与度の高い上位30銘柄について、日本の平成バブル時、ITネットバブル時、リーマン・ショック直後、現在という四つの時期について、外国法人などの持ち株比率を調べてみると、次のようになっています。

(表1)外国法人等持ち株比率の推移

*銘柄コードを基に、有価証券報告書にて過去の保有比率を調査

*濃いピンクは外国人持ち株比率が50%超、薄いピンクは33.34~50%

*↗は1%超の比率上昇、→は▲1~1%の変化、↘は1%超の下落

出所:有価証券報告書を基にマネーブレインが作成

表1において、中外製薬、ソニーグループ、オリンパス、HOYA、SMCの5社が、直近で外国法人などの持ち株比率が50%を超えています。このうち、中外製薬は親会社が外資企業ですが、それ以外の企業は特定の外資企業の傘下にいるというわけではありません。ただ、株主構成からみると日本の企業ではなく、外資の企業となっています。

表1における外国法人などの持ち株比率が33.34~50%、50%超の企業数とその割合をみると、この33年間の変化は次のようになっています。

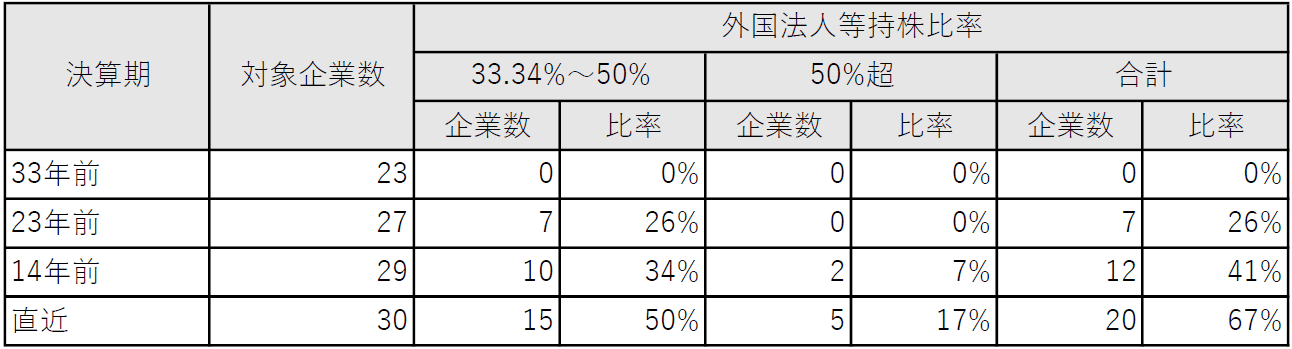

(表2)表1における外国人持ち株比率の高い企業の割合

33年前は、外国法人などの持ち株比率が33.34%以上の企業数は0でしたが、直近では、50%超を含む33.34%以上の企業の比率は全体の3分の2と大きく様変わりしています。

1990年あたりから現在にかけて、なぜ外国法人などの持ち株比率が高まってきたのかというと、日本における平成バブルの崩壊といった経済状況の悪化や法改正などがあり、銀行が事業会社の株式を保有したり、事業会社同士が株式を持ち合ったりしていたのが解消されてきた動きが一番の要因として挙げられるでしょう。

個人投資家の持ち株比率は低下傾向

また、この期間において、個人投資家の持ち株比率は低下しています。なぜかと考えると、相続が発生した際に相続した株を売却する動きや、2000年あたりから証券会社などの金融機関が投資信託などの販売に力を入れ、以前に比べて日本の個別株を顧客に勧めていない状況に要因があるのではないかと考えています。

ちなみに、1企業の株式の3分の1以上を保有すれば、株主総会で3分の2以上の賛成が必要な特別決議を阻止することができます。特別決議は、定款の変更や解散、合併、事業譲渡など会社にとって重要な事項が可決される決議で、拒否できるということです。

50%超の意味するところは、株主総会における普通決議で単独で可決することができるということです。普通決議は、取締役の選任・解任、自社株式の取得、配当金などが可決される決議です。

この33年間、いろいろなことがありましたが、結果として日本の大企業においては、外国法人などの影響が高まった期間だったと言えるでしょう。

この状況を良しとするかそうでないか、それぞれの立場の方がいらっしゃるかと思いますし、ここでそのことを論じませんが、10年ほど前に韓国に対して言われていたことが、日本においても同じような状況になってきているということは言えるのではないかと考えています。

![[今週の日経平均と株式市場]バイデン撤退で荒れる米国市場、「カオス」相場の乗り切り方](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]【米日株/ドル円】金利大転換 負のスパイラル](https://m-rakuten.ismcdn.jp/mwimgs/8/f/498m/img_8fbfc279050ee52c4455a50cb255123266911.jpg)

![[動画で解説]【再現性あり】新NISAで毎月10万円の不労所得戦略!](https://m-rakuten.ismcdn.jp/mwimgs/7/1/498m/img_712b2a3f8e92e675a04bea2219b5a6f289395.gif)

![[動画で解説]次の節目は2029年?中国「三中全会」で見えた8つのポイント](https://m-rakuten.ismcdn.jp/mwimgs/5/1/498m/img_511b8885e7a23cb985eaf2cbedd16f0b44407.jpg)

![[動画で解説]投資詐欺にだまされないで!怪しい投資話のありがちポイント3選](https://m-rakuten.ismcdn.jp/mwimgs/2/d/498m/img_2d310c68f0e43c0c8d7958574e373aea44780.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#2 ~桐谷さん、パンパンの優待財布、中身を見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/e/5/160m/img_e524c4f2812a5f8075a30476512fbf6a66116.jpg)

![[動画で解説]決算レポート:ASMLホールディング(受注が小幅回復。会社側は2025年への強い見方を示す)](https://m-rakuten.ismcdn.jp/mwimgs/c/e/160m/img_ce6a4295321b1700868a384a3e2aa8d944219.jpg)