日本での資金調達はバークシャーのビジネスモデルと同じ手法だった

バークシャー・ハサウェイは17日、円建て社債の発行条件を決めた。4月に続き7度目の円建て社債の発行となる。バークシャーが起債したのは3年債を中心に5本で、総額1,220億円、同社の円債としては過去2番目に長い35年債も起債した。5本の中で年限が最も短い3年債の利率は0.955%とのこと。バークシャーの持つ信用力を背景に再び低利で資金を調達した。

「日本の金利は10年にわたって年0.5%だ。また、日本の商社は土台のしっかりとした古い会社であり、安い銅山やゴムのプランテーションを保有しているので、10年先までの資金を借りて、株を買うことができた。これらの株は5%の配当金があるため、何も考えなくても莫大(ばくだい)な現金が流れ込んでくる」とチャーリー・マンガーは述べた。

ただし、魅力的な条件で資金を借りられるのは、バークシャーの信用格付けが高いからだとして、マンガーは「我々だからできることであり、他の誰にもできない」と指摘した。バークシャーのビジネスモデルの真骨頂はまさにここにある。

バフェットやマンガーのすごいところは、保険会社で徴収したゼロコストの長期資金を投資に回す「調達コスト・ゼロ」のビジネスモデルを展開していることだ。保険によるゼロコストの長期資金調達というビジネスモデルのおかげで、バークシャーのパフォーマンスが下がっても、バフェットの運用は破綻することがない。

今年5月にオマハで開催されたバークシャーの年次株主総会においてバフェットは「我々の事業の大部分は、今年は昨年より低い収益を報告するだろう」と語り、この半年ほど続いていた、「米国経済の信じられないような時期が終わりつつある」と述べた。

バークシャーの成功は数十年にわたる米国経済の驚異的な成長のおかげであると述べているが、鉄道から電気事業、小売業まで幅広い事業を展開しているバークシャーは、米国経済の動向を示す指標の一つともいわれている。本当にバフェットの投資の神髄が分かるのは、金利上昇期や相場が大暴落したときである。

ポートフォリオ・ウェルスの社長、リー・マンソン氏はヤフー・ファイナンス・ライブで、「バフェットのメッセージは慎重だ。バフェットは来年問題が起きると見ていると思う」と語った。

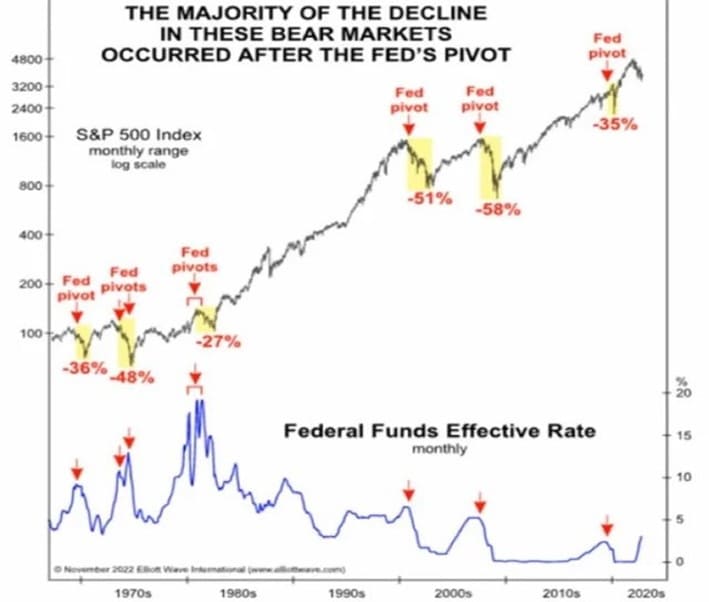

歴史は「利下げ」が本当の暴落の引き金になることを示している

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)