バフェットの2023年9月末時点のポートフォリオ

米国の大手機関投資家は四半期ごとにSEC(米証券取引委員会)に対して、「フォーム13F」という報告書を提出し、保有銘柄を開示する義務が課せられている。米国の株式市場に上場する銘柄が報告対象で、その投資家のポートフォリオ全体を表すものではないものの、どのような投資行動をとっているかを垣間見ることができるため注目度は高い。

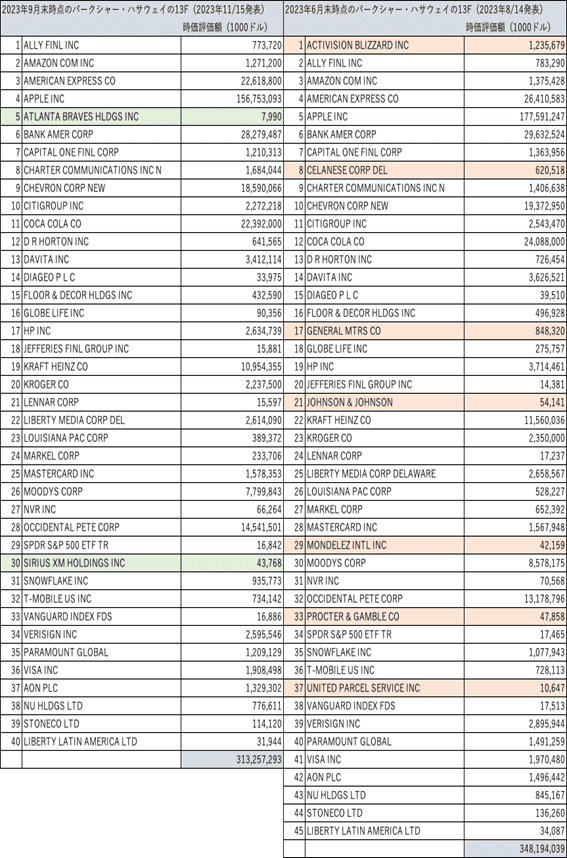

著名投資家ウォーレン・バフェット率いる投資会社バークシャー・ハサウェイ(BRK.B)も報告書を提出した。その中身を前回(2023年6月末時点)と比較しつつ確認しよう。

今回明らかになったのは、6月末時点で保有していた7銘柄を全て売却する一方、新たに取得したのは2銘柄だった。しかも、新たに取得したうちの1社については、アトランタ・ブレーブス(BATRA)で、これは以前保有していた銘柄の変更に伴うものだった。

安定株として定評のあるジョンソン・エンド・ジョンソン(JNJ)やプロクター・アンド・ギャンブル(PG)を手放した他、自動車会社のゼネラル・モーターズ(GM)についても保有していた全株を売却した。

バークシャーの2023年9月末時点の保有上場株式(フォーム13Fより)

バークシャー・ハサウェイが持つ上場株式の保有割合(2023年9月末時点)

なお、今回、バークシャーは、当局に報告した提出資料から幾つかのデータを省いたことを明らかにした。SECは、ある機関投資家がポジションを構築または縮小している間に模倣した投資を制限するため、情報開示を控えることを企業に許可することがある。

開示されなかった情報が新規あるいは既存の保有株に関連するのかどうかは不明であるが、また動きがあればレポートで取り上げたい。

個人投資家がバフェットから学ぶべき2つのポイント

そのバークシャーが今月初め(4日)に発表した7-9月期決算(第3四半期)は、金利上昇の影響と保険事業の利益が寄与し、営業利益は前年同期比41%増の107億6,100万ドルと市場予想の89億5,000万ドルを上回った。

一方、投資とデリバティブの損失を含めた最終損益は127億6,700万ドルの赤字(前年同期は27億9,800万ドルの赤字)だった。株式での損失が響き、赤字幅は一前年より拡大した。9月末時点で3,186億ドルもの株式ポートフォリオを持つバークシャーの利益水準は株価変動によって大きくぶれるのは皆さまもすでにご承知のことであろう。

バークシャー・ハサウェイの手元現金とNYダウの推移

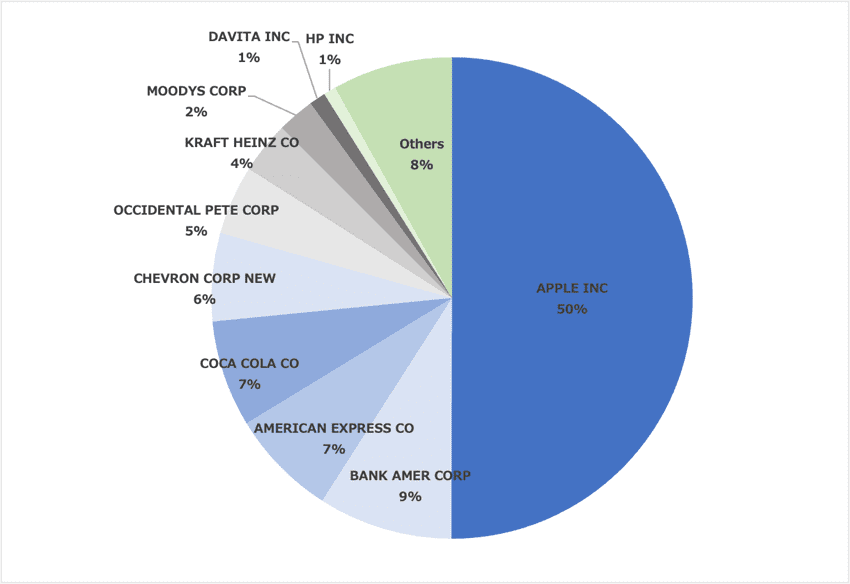

2023年の1月以来、バフェットは購入後に約236億ドル相当の株式を売却しており、年間では純株式売り越しとなっている。これは、2022年のバフェットのポートフォリオ調整がネットの買い手であったのとは対照的である。

今回の決算で特筆すべきポイントは現金・現金同等物に米短期債の保有額を合わせた手元資金が1,572億4,100万ドルと過去最高に膨らんでいることだ。7-9月期には11億2,800万ドルの自社株買いを実施したものの、大きな企業買収はなく、投資待機資金が積み上がっている。手元資金は6月末時点に比べて7%増え、四半期ベースで初めて1,500億ドルを突破した。

内訳を見ると、直近においてはとりわけ短期債の保有額が膨らんでいることが分かる。現金は308億ドルと前年末の358億ドルから減少した一方、短期債への投資額は1,264億ドルと前年末比36%増加した。

バークシャー・ハサウェイの手元現金の内訳(青:現金・現金同等物 黄:米短期債券)

ただし、米国債券でも長期は保有していない、短期債券を中心に投資を行っていることは注目に値しよう。TB3カ月物の利回りは10月末時点で5.33%と年初の4.40%から0.93%上昇した。米国の金利が上昇する中、黙っていても5%の利回りが手に入る。

その結果、バークシャーが主力とする保険事業などの金利収入は大きく増加し、株式からの配当収入の減少を相殺する形となった。7-9月期の金利収入は17億ドルと前年同期の4倍強に増加した一方で、配当収入は12億ドルと4.5%減った。

長期にわたるゼロ金利局面において、バークシャーの投資収入の大半は配当によるものであった。ところが、2022年に入り、FRB(米連邦準備制度理事会)が利上げを積極化する中、徐々に金利収入が拡大し、今年前半には金利収入と配当収入がほぼ拮抗(きっこう)し、7-9月期には金利収入が配当収入を逆転した。

7-9月期の株式売買は52億ドル5,300万ドルの売り越しだった。キャッシュフロー計算書によると株式取得額が17億ドルだったのに対し、株式売却額は69億5,300万ドルだった。

バークシャー・ハサウェイの株式売買の推移

多くの投資家がバフェットの買っている銘柄をまねしたり、あるいは彼の買っている銘柄にばかりに注目している。しかし、そんなところにバフェットの運用の秘密はない。もちろん、バフェットの銘柄選択は一流である。彼の持っている銘柄は倒産リスクがなく相場急落時に下げにくい優良銘柄が多い。キャッシュフロー的にビクともしない銘柄ばかりがならんでいる。

個人の投資家がバフェットの運用で学ぶべきなのは、「運用が決して破綻しないビジネスモデル」と「大暴落した時に株を買える現金の温存」であり、銘柄選択などあまり関係ないのである。

バフェットは暴落する前に株を売り、暴落すると株を買うという逆張り投資家だ。これは、なかなかできることではない。人間の心理に素直に従って投資行動をすると、暴落する前に株を買い、暴落すると株を売らざるを得ないというバフェットと逆の行動になってしまう。

大量の現金を保有しているため、市場が総悲観になっている時に買い向かうことができる唯一の投資家がバフェットである。

日本での資金調達はバークシャーのビジネスモデルと同じ手法だった

バークシャー・ハサウェイは17日、円建て社債の発行条件を決めた。4月に続き7度目の円建て社債の発行となる。バークシャーが起債したのは3年債を中心に5本で、総額1,220億円、同社の円債としては過去2番目に長い35年債も起債した。5本の中で年限が最も短い3年債の利率は0.955%とのこと。バークシャーの持つ信用力を背景に再び低利で資金を調達した。

「日本の金利は10年にわたって年0.5%だ。また、日本の商社は土台のしっかりとした古い会社であり、安い銅山やゴムのプランテーションを保有しているので、10年先までの資金を借りて、株を買うことができた。これらの株は5%の配当金があるため、何も考えなくても莫大(ばくだい)な現金が流れ込んでくる」とチャーリー・マンガーは述べた。

ただし、魅力的な条件で資金を借りられるのは、バークシャーの信用格付けが高いからだとして、マンガーは「我々だからできることであり、他の誰にもできない」と指摘した。バークシャーのビジネスモデルの真骨頂はまさにここにある。

バフェットやマンガーのすごいところは、保険会社で徴収したゼロコストの長期資金を投資に回す「調達コスト・ゼロ」のビジネスモデルを展開していることだ。保険によるゼロコストの長期資金調達というビジネスモデルのおかげで、バークシャーのパフォーマンスが下がっても、バフェットの運用は破綻することがない。

今年5月にオマハで開催されたバークシャーの年次株主総会においてバフェットは「我々の事業の大部分は、今年は昨年より低い収益を報告するだろう」と語り、この半年ほど続いていた、「米国経済の信じられないような時期が終わりつつある」と述べた。

バークシャーの成功は数十年にわたる米国経済の驚異的な成長のおかげであると述べているが、鉄道から電気事業、小売業まで幅広い事業を展開しているバークシャーは、米国経済の動向を示す指標の一つともいわれている。本当にバフェットの投資の神髄が分かるのは、金利上昇期や相場が大暴落したときである。

ポートフォリオ・ウェルスの社長、リー・マンソン氏はヤフー・ファイナンス・ライブで、「バフェットのメッセージは慎重だ。バフェットは来年問題が起きると見ていると思う」と語った。

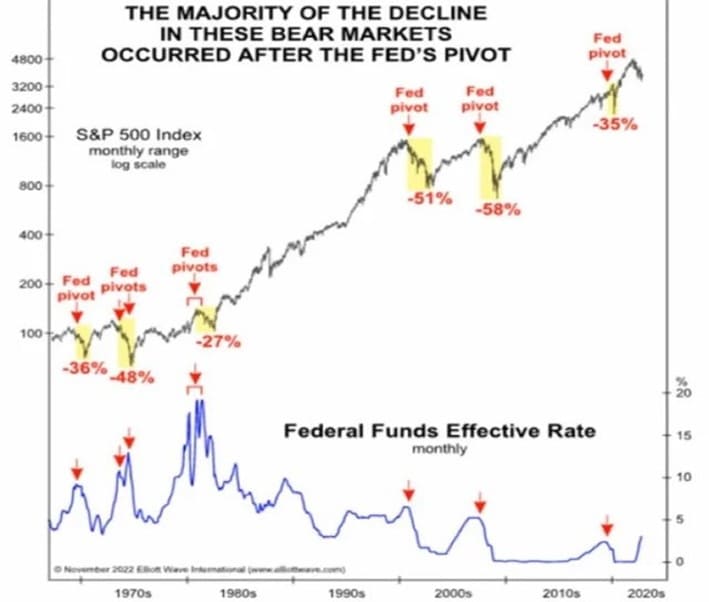

歴史は「利下げ」が本当の暴落の引き金になることを示している

スタンレー・ドラッケンミラーのポートフォリオ

マイクロソフトの株価が高値をつける中、マイクロソフト株への投資を積み増している投資家がいる。資産家で著名投資家のスタンレー・ドラッケンミラーだ。ドラッケンミラーは以前より、AIの勢いは続くとの予想を示しており、AI企業を中心に保有を積極化している。

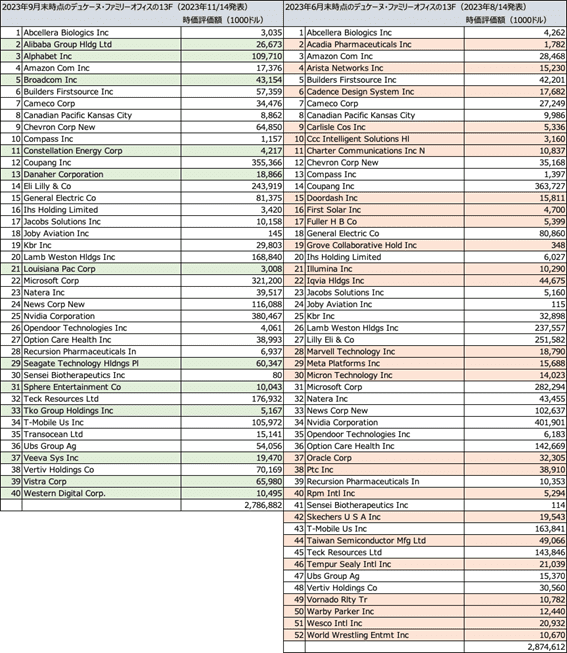

ドラッケンミラーが運用するファミリーオフィスであるデュケーヌ・ファミリーオフィスが公開した2023年9月末時点のフォーム13Fからポートフォリオを確認してみよう。

2023年9月末時点のデュケーヌ・ファミリーオフィスのポートフォリオ

出所:フォーム13Fより石原順作成

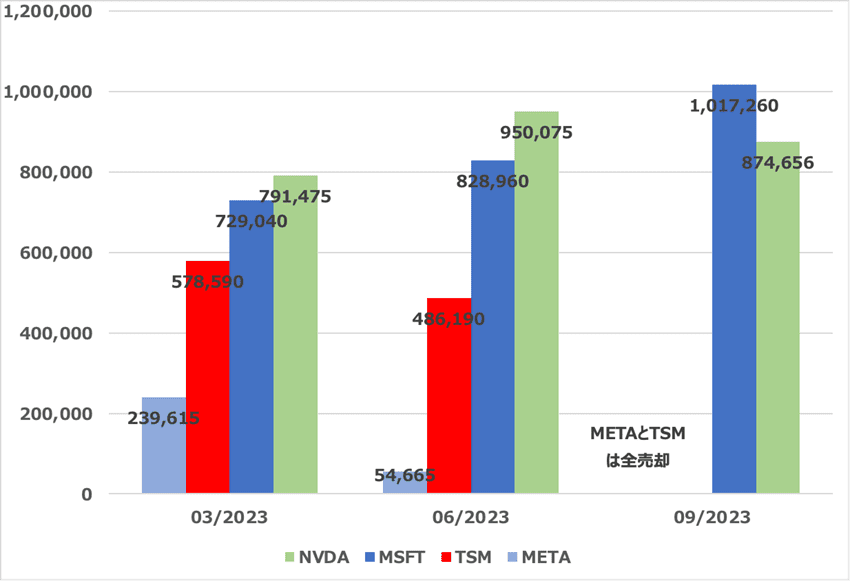

ドラッケンミラーは、7-9月期にエヌビディアの持分を約7万5,000株売却した。この期間の株価をベースに考えると日本円にして50億以上に相当する額だ。ただし、売却後も評価額にして3億8,050万ドル相当(約87万株)を保有しており、時価評価ベースでは最大の持ち株である。

期間中にエヌビディアの株価が上昇したことから、ポートフォリオ上のリバランスを目的とした売却だったのではないかと推測される。

2023年9月末時点のデュケーヌ・ファミリーオフィスのポートフォリオ上位10社(時価評価額順)

AI関連株の保有株数の推移(単位:株数)

また、新たにアルファベット(GOOGL)の株式を約84万株取得した。過去に保有していたAI関連株に関して見ると、9月末時点でメタ・プラットフォームズ(META)とTSMC(TSM)を全て売却した一方、マイクロソフトに関しては保有を増やしているのが特徴的だ。

コンサルティング会社のマッキンゼー・アンド・カンパニーは6月14日、「The Economic potential of generative AI : The next productivity frontier(ジェネレーティブAIの経済的ポテンシャル:次の生産性のフロンティア」)」と題するレポートを公表した。

63のユースケースを分析し、生成AIが世界経済にもたらす価値は年間2兆6,000億ドルから4兆4,000億ドルに上るとの試算を明らかにした。急速に進化するAIが世界に与える経済効果は、日本やドイツ、英国といった先進国並みの経済圏に相当するインパクトであることを示している。

今年の5月にドラッケンミラーは、「2、3年後には信じられないようなチャンスが到来する」と述べ、「業界内には多くのばらつきがあり、チャンスが訪れるまで資金を温存しておくことが大切だ」と語った。 その時がくるまで、ドラッケンミラーはAI企業中心に投資を続けるということだろう。

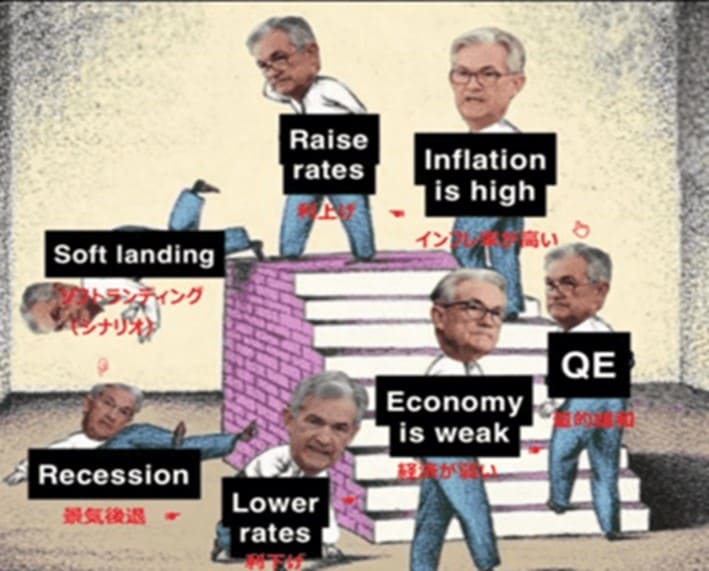

市場参加者は、市場が急落すればすぐにFRBが金利をゼロに戻すと信じているので、その確信に基づいてギャンブルを増やしている。現在抱えている負債は、将来的に低金利に転化できるため、リスクや信用拡大に制限はない。

自社株買いや競合他社の買収など、最もリスクの高い信用拡大が、FRBは状況が揺らげばすぐに金利をゼロに戻してくれるという確信に基づいて行われている。

この自信は、FRBの政策が参加者を極端なリスクと負債に追いやり、投機的バブルの膨張と崩壊を保証し、新たなFRB政策の極端さを要求するというフィードバックループをつくり上げることになった。言い換えれば、FRBは、FRBの「救済」への期待に基づき、最も非常識なリスクが「安全な賭け」に変わるという破滅のループをつくり出した。

2000年、2008年、2023年、それはいつも同じだ。人々は愚かなリスクを冒し、失敗する。その後、お金が印刷(QE5)される。

経済の仕組み

「私はこれまで見たこともない、これまで研究したこともないような、最大かつおそらく最も広範な資産バブルを直視している」

(スタンレー・ドラッケンミラー)

11月22日のラジオNIKKEI「楽天証券PRESENTS 先取りマーケットレビュー」

11月22日のラジオNIKKEI「楽天証券PRESENTS 先取りマーケットレビュー」は、今中能夫さん(楽天証券経済研究所チーフアナリスト)をゲストにお招きして、「AIと半導体の将来」・「7銘柄の将来」・「投資したい銘柄ランキングは!?」というテーマで話をしてみた。ぜひ、ご覧ください。

ラジオNIKKEIの番組ホームページから出演者の資料がダウンロードできるので、投資の参考にしていただきたい。

11月22日:楽天証券PRESENTS 先取りマーケットレビュー

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。