毎週金曜日午後掲載

本レポートに掲載した銘柄:東京エレクトロン(8035、東証プライム)、スーパー・マイクロ・コンピューター(SMCI、NASDAQ)

東京エレクトロン

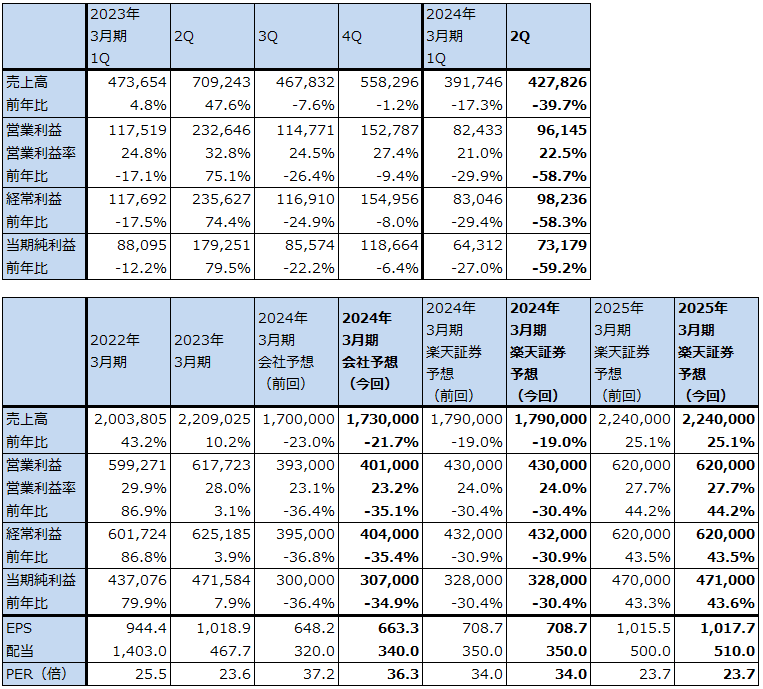

1.2024年3月期2Qは、39.7%減収、58.7%営業減益

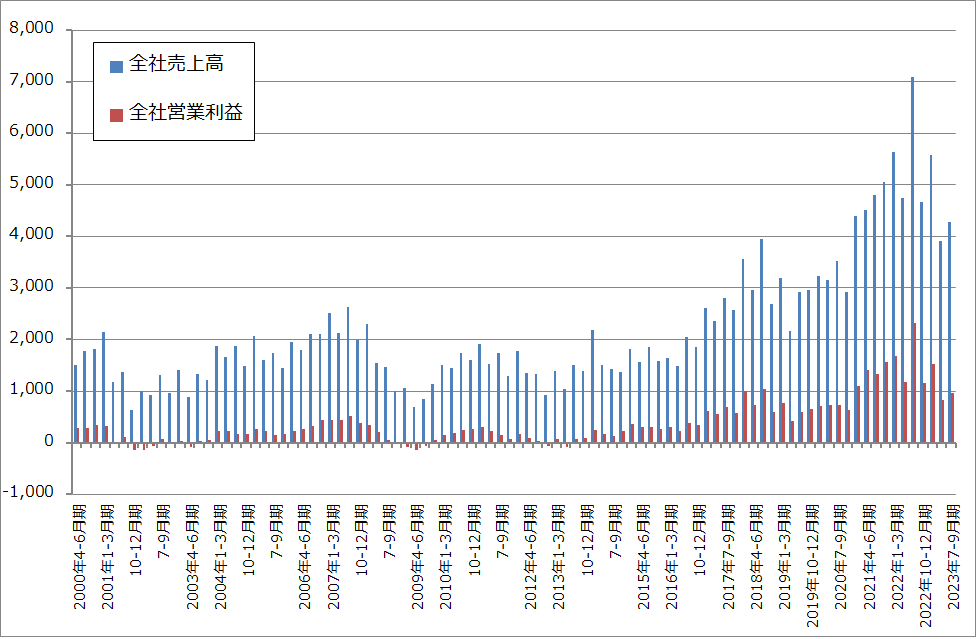

東京エレクトロンの2024年3月期2Q(2023年7-9月期、以下今2Q)は、4,278.26億円(前年比39.7%減)、営業利益961.45億円(同58.7%減)となりました。業績好調だった前2Q比では大幅減収減益となりましたが、今1Q比では9.2%増収、16.6%営業増益となりました。今1Qが業績の大底であったと思われます。

表1 東京エレクトロンの業績

発行済み株数 462,824千株

時価総額 11,149,430百万円(2023/11/16)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

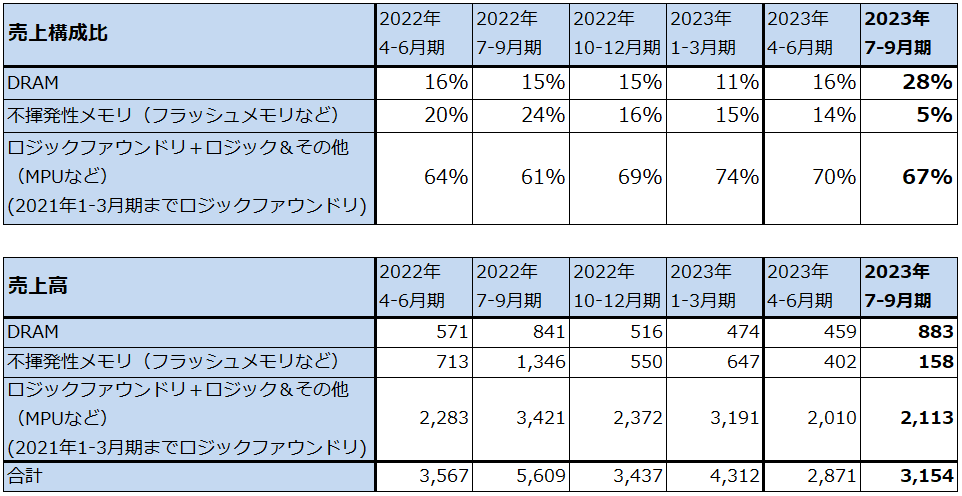

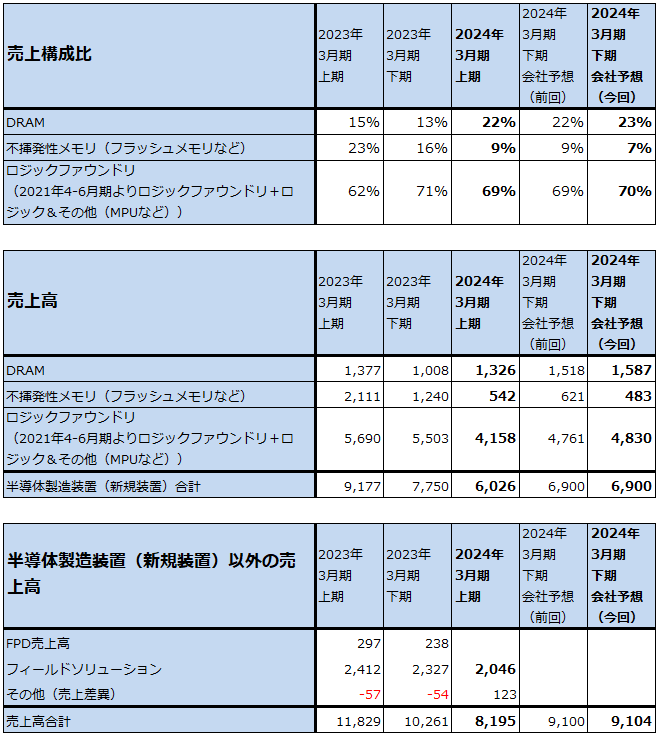

2.アプリケーション別動向、地域別動向

半導体製造装置の新規装置売上高のアプリケーション別売上構成比を見ると、ロジックファウンドリ+ロジック&その他向けは今1Q70%から今2Q67%と構成比はやや低下しましたが、売上高は同2,010億円から2,113億円へ増加しました(売上高は会社開示の新規装置売上高と構成比から楽天証券計算。ロジックファウンドリはTSMCのような半導体受託生産事業者。ロジック&その他はインテルのような自社生産メーカー(IDM))。最先端ロジック向けは設備投資の進捗が遅れ気味ですが、中国向けは高水準の出荷が続きました。

また、DRAM向けは同16%から28%へ大幅に上昇し、売上高は同459億円から883億円へ急増しました。AI用GPUに付属するHBM(DRAMの最新規格DDR5をベースにした大容量広帯域高速の特殊メモリ)向けボンディング装置の増産が進みました。先端DRAM(DDR5)も増産投資が再開されたと思われます。

一方で、不揮発性メモリ向け(主にNAND型フラッシュメモリ向け)は同14%から5%、売上高は同402億円から158億円に急減しました。

機種別には、コータ/デベロッパ、HMB用ボンディング装置、エッチング装置などが好調でした。

地域別売上高を見ると、最も売上高が大きい中国向けは今1Q1,539億円から今2Q1,829億円へ順調に増加しました。成熟ロジック半導体向け、DRAM向け設備投資が増えました。中国向けは当面は堅調な売上高が続くと会社側は見ています。日本向け、北米向け、欧州向けも増加しました。一方で、韓国向け、台湾向けは減少しました。先端ロジック/ファウンドリ向けの動きが鈍いことが響きましたが、来年には回復すると思われます。

表2 半導体製造装置のアプリケーション別売上構成比と売上高(新規装置のみ)

出所:会社資料より楽天証券作成。

注1:売上高は会社公表の売上構成比から楽天証券計算。

注2:2021年4-6月期からは新収益認識基準。

表3 東京エレクトロン:半導体製造装置の地域別売上高

出所:会社資料より楽天証券作成。

注1:端数処理の関係で合計が合わない場合がある。

注2:2021年4-6月期からは新収益認識基準。

注3:2023年4-6月期よりFPD売上高を含む。

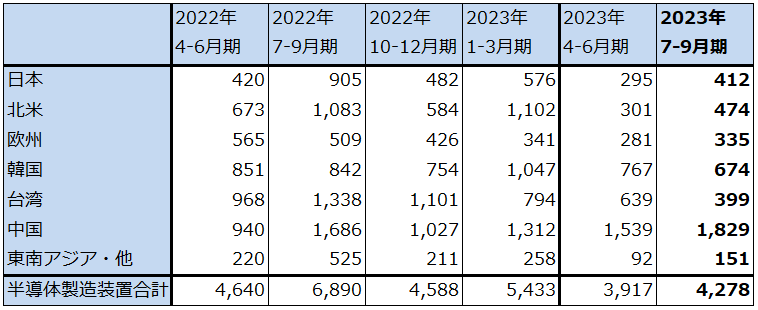

3.会社側は2024年3月期業績予想を上方修正した

1)東京エレクトロンのWFE市場の見方

会社側ではWFE(ウェハプロセス製造装置:半導体製造装置の中で前工程装置)市場の2023年暦年予想を前回予想の700億~750億ドルから850億~900億ドルへ上方修正しました。2022年実績1,006億ドルから減少率が縮小する見込みです。先端ロジック/ファウンドリ向けでは投資延期がありますが(景気に対する先行き不透明感によると思われます)、中国向け成熟ロジック(20ナノ台から昔の微細化世代)用とDRAM向け製造装置が好調です。また、2022年の半導体不足、部材不足によって出荷が遅れた製造装置があり(特に露光装置)、これらが2023年に出荷されていることも寄与しています。

また、会社側は2024年、2025年のWFE市場の合計を2,000億ドルと予想しています。その牽引役はAIサーバーであり、AIサーバー市場は2023年から2027年にかけて年率31%増が予想されます。AIサーバー市場の拡大により、最先端のAI用GPU、CPU、先端DRAM、HBM等に半導体製造装置の事業機会が拡大すると会社側は見ています。また、パソコン、スマートフォンへのAIの搭載、コロナ期に購入した民生品の買い替え需要、企業のIT投資増加も半導体需要の増加要因と会社側は見ています。

会社側は2025年のWFE市場規模は過去最高になると予想していますが、2024年については2023年比微増と予想しています。ただし、2024年は中国向けでは成熟ロジック向けとDRAM向けが順調と予想されます。中国向け以外ではAI半導体関連(AI用GPU、HBM等)、先端ロジック向け、先端DRAM向けの増加が予想されます。NAND向けだけは2023年に大幅に減少する見通しで回復は2025年と予想されます。

また、2023年はWFE市場では露光装置が増加しましたが、2024年は露光装置以外の前工程装置が増加すると予想されます。

これらを総合的に考えると、2024年のWFE市場も順調に成長すると予想されます。

2)会社側は2024年3月期業績予想を上方修正した

WFE市場の見通しと今上期(今1-2Q累計)の実績を受け、会社側は2024年3月期業績予想を前回予想の売上高1兆7,000億円(前年比23.0%減)、営業利益3,930億円(同36.4%減)から、売上高1兆7,300億円(同21.7%減)、営業利益4,010億円(同35.1%減)に上方修正しました。今下期の売上高会社予想は前回予想とほぼ同じですが、営業利益は研究開発費とそれ以外の販管費を上乗せしたため下方修正となりました。ただし、通期会社予想は前回予想から上方修正されました。

楽天証券の2024年3月期予想は、前回予想の売上高1兆7,900億円(前年比19.0%減)、営業利益4,300億円(同30.4%減)を維持します。今4Q(2024年1-3月期)以降のHBM、DRAM、AI用GPU、先端ロジック(3ナノ半導体、先端サーバー用、パソコン用CPU)への投資が強めに増加すると予想しました。

また、来期2025年3月期は、前回予想の売上高2兆2,400億円(前年比25.1%増)、営業利益6,200億円(同44.2%増)を維持します。2024年暦年はAI用GPUとHBMの増産投資、サーバー用、パソコン用先端CPUと3ナノ半導体の増産投資、2ナノの初期投資等が予想されます。

地域別売上高では今2Qの42.8%が中国向けであり、中国向けの持続可能性が注目されますが、会社側は来期も売上高の約40%が中国向けになると予想しています。中国全体のWFE市場では、今期は露光装置、エッチング装置、CVD、洗浄・乾燥関連の装置が増加しています。この中で東京エレクトロンでは今上期に20~30社新規顧客を獲得しました。東京エレクトロンがMAGIC市場と呼んでいる分野(メタバース、自動運転、新エネルギー、IoT&インフォメーション、通信)で新規顧客ができました。見込み客も数10社あり、中国向けは順調に拡大すると予想されます。

表4 半導体製造装置のアプリケーション別売上構成比と売上高(新規装置のみ)(年度ベース)

出所:会社資料より楽天証券作成。

注1:売上高は会社公表の売上構成比から楽天証券計算。

注2:2021年4-6月期からは新収益認識基準。

注3:端数処理のため合計が合わない場合がある。

表5 半導体製造装置のアプリケーション別売上構成比と売上高(新規装置のみ)(半期ベース会社予想)

出所:会社資料より楽天証券作成。

注1:売上高は会社公表の売上構成比から楽天証券計算。

注2:2021年4-6月期からは新収益認識基準。

注3:端数処理のため合計が合わない場合がある。

グラフ1 東京エレクトロンの売上高と営業利益

4.今後6~12カ月間の目標株価を、前回の2万6,000円から3万3,000円に引き上げる

東京エレクトロンの今後6~12カ月の目標株価を、前回の2万6,000円から3万3,000円に引き上げます。

楽天証券の2025年3月期予想EPS(1株当たり利益)1,017.7円に想定PER(株価収益率)30~35倍を当てはめました。今後の成長性と、少なくとも当面はこれまでのようにアメリカの金利上昇を気にしなくともよいと思われることを考慮しました。問題は取引の大半が円建て取引であり、この円安ドル高の中で儲けそこなっていることですが、重要装置であるエッチング装置の一部工程、HBM用ボンディング装置で過半数のシェアを獲得していることを評価しました。

引き続き中長期で投資妙味を感じます。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)