米国高配当株1:ノーザン・オイル・アンド・ガス(NOG)

独立系エネルギー企業で、主にウィリストン盆地、アパラチア盆地、パーミアン盆地などで、石油・天然ガス鉱区の取得、探鉱、開発、生産活動を行っています。

以前はウィリストン盆地で石油を中心に事業を展開していましたが、2020年にパーミアン盆地で小規模な買収を数件行い、初めてウィリストン盆地以外の地域に進出しました。

その後、2021年・2022年と続けて、アパラチア盆地での大規模な天然ガス生産施設の取得や買収などを通じて、石油・天然ガス鉱区の多角化を加速させています。

時価総額は36億ドルで、日本円で約5,500億円となっています(1USD=150.50円換算)。

事業の注目ポイント

事業は石油および天然ガス鉱区の取得・探査・開発・生産をまとめて行う単一事業となっています。

その中で生産の中心箇所は「ウィリストン盆地(Williston、米国北部にある盆地)」で、続いて「パルムアン盆地(Permian、米国南西部にある盆地)」、「アパラチア盆地(Appalachian、米国東北部にある盆地)」となります。

「ウィリストン盆地」、「パルムアン盆地」では生産の約7割がOilで、「アパラチア盆地」では生産の全てがGasとなっています。

競合他社

競合他社として、原油および関連する液体に富む天然ガス埋蔵量の取得・最適化・開発に注力するパーミアン・リソース(PR)、炭素回収・貯留(CCS)および他の排出削減プロジェクトの開発による脱炭素化のための土地、鉱物、技術資源を中心に、米国で最も炭素原単位の低い生産を行うカリフォルニア・リソーシズ(CRC)などがあります。

株式の注目ポイント

株価は年初の水準を上回って推移しており、配当は今年に入って増配しています。

5月15日に、Forgeの持つデラウェア盆地資産買収を目的とした資金調達のための公募増資を発表し、6月30日に買収を完了させ、8月15日にはNovo Oil & Gasの持つデラウェア盆地資産を買収するなど積極的に事業を拡大させています。

配当は2024年を通じて1株当たり0.40ドルの四半期配当を維持する予定であると会社側は発表しており、これは2023年と比較して約7%増加することとなっています。

業績も好調に推移していることから、それに伴って株価も上昇しておりNISAでの保有を検討してもよいのではないでしょうか。

業績動向

2023年11月1日開示の四半期決算では、1株利益・売上ともに市場予想をわずかに下回りました。

会社側は引き続き堅調な事業展開、記録的な既存事業の成長、買収の成功を反映し、第3四半期は好調な業績を達成したと発表しており、さらにノーザン・オイル・アンド・ガスは収穫期に入り、フリー・キャッシュ・フローを増加させているが、引き続き収益性の高い買収を追求していくとも発表しています。

また、会社側は2023年の坑井竣工数は68~71坑井と予想していましたが、現在は76~79坑井の範囲に増加すると予想しており、来年度以降のさらなる業績拡大が期待されます。

次回2024年2月22日に開示予定の四半期決算で、市場予想を上回る決算を発表できるか注目です。

注意点

WTI(West Texas Intermediate、米国の代表的な原油先物商品、WIT原油先物)に対してヘッジを行っているものの、WTIの値動きによって業績に影響が出てくる可能性があり、今後原油価格が大きく下落するような際には注意が必要です。

株価動向、配当利回り紹介

配当:1.60ドル

配当利回り:4.48%

株価:35.65ドル(約5,300円)

この銘柄、権利落ち日は12月27日(権利実施は1月31日)です。

配当利回りは11月9日時点で4.48%、株価は11月9日終値が35.65ドルでおよそ5,300円から購入できます(1USD=150.50円計算)。

2020年からの最高値は42.99ドル、最安値は3.40ドルとなっています(終値ベース)。

米国高配当株2:シーゲイト・テクノロジー(STX)

大容量データ・ストレージ・ソリューションのトップ・イノベーターです。

ストレージ分野における40年以上の実績により作り上げた技術をもとに、システム全体の設計から構築までを自社で完結する唯一のエンタープライズ向けストレージ・メーカーとして、年間400エクサバイト相当のストレージ製品を販売しています。

また、究極の接続性と互換性を有するパートナーソリューションソフトウエアによってあらゆる業界、アプリケーションでのストレージ作業負荷にも対応しています。

時価総額は148億ドルで、日本円で約2兆2,300億円となっています(1USD=150.50円換算)。

事業の注目ポイント

事業は「ストレージソリューションの製造および販売(manufacture and distribution of storage solutions constitutes)」の単一事業となっています。

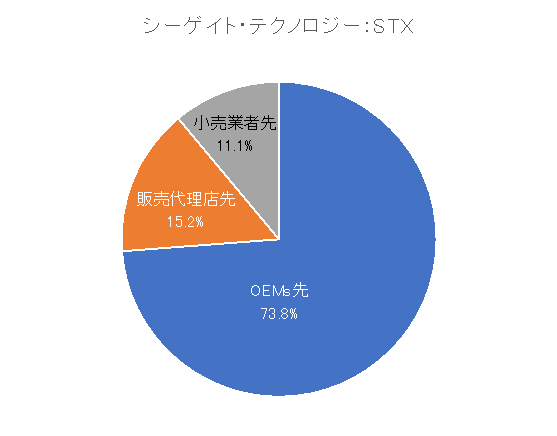

その中で売上の中心は「OEMs先(他社ブランド製品の製造など)」で、続いて「販売代理店先(Distributors)」、「小売業者先(Retailers)」となります。

「OEMs先」はリブランディングまたはリパッケージを目的としてリセラー(または代理店)に機器を販売する製造会社を指し、続いて「販売代理店先」はコンピュータ周辺機器メーカーなどの多数の販売代理店を指し、それらを通じて販売チャネルにおける特定の製品の販売を促進し、販売代理店に販売プログラムの提供などをしています。

競合他社

競合他社として、ソリューションのポートフォリオを通じて、エンドツーエンドのデジタルトランスフォーメーションを提供するテクノロジー会社であるインサイト・エンタープライジズ(NSIT)、エッジからクラウドまでのデータの取得、分析、活用を可能にするインテリジェントソリューションの開発に注力するテクノロジー会社であるヒューレット・パッカード・エンタープライズ(HPE)などがあります。

株式の注目ポイント

株価は年初の水準を上回って推移しており、配当は横ばいで推移しています。

業績は前年同期に比べて落ち込んでいるものの、リストラの推進などによって経営改善が期待されていることもあり年初に比べて株価は上昇しています。

会社側は、データ・ストレージ業界およびシーゲイト・テクノロジーの事業は、マクロ経済の逆風や顧客の在庫調整の影響を受け、自社製品に対する短期的な需要が引き続き抑制されていると発表していますが、このような環境下だからこそ4%近くまで配当利回りが上昇しており、株価が上昇するまで気長にNISAで保有するのも選択肢の一つではないでしょうか。

業績動向

2023年10月26日開示の四半期決算では、1株利益・売上ともに市場予想を下回りました。

マクロ経済環境の悪化に起因する広範な需要の鈍化が影響し、出荷エクサバイト数が減少したことによる売上の減少と、生産水準の低下に伴う工場稼働率低下費用が発生したことなどによって利益が減少し、市場予想を下回りました。

会社側は、シーゲイトの第1四半期の業績は、修正後の予想通りで、典型的なダウンサイクルよりも長い期間、財務規律、良好なフリー・キャッシュ・フロー創出、ロードマップの実行を優先しており、シーゲイトは大容量ストレージの収益性を高め、魅力的な長期的機会を獲得するための体制を整えていると発表しており、今後の業績回復が期待されます。

次回は2024年1月24日に四半期決算の開示予定ですが、市場予想を上回る数字を出せるか注目です。

注意点

シーゲイトの売上の約3分の1を占める中国市場で、ゼロコビッド・ポリシー(ゼロCovid政策、コロナゼロを目指した隔離政策)を放棄した後の中国経済の回復にばらつきがあり、需要が以前の水準に戻るまで時間を要する可能性がある点には注意が必要です。

株価動向、配当利回り紹介

配当:2.80ドル

配当利回り:3.89%

株価:71.86ドル(約1万0,800円)

この銘柄、権利落ち日は12月20日(権利実施は1月9日)です。

配当利回りは11月9日時点で3.89%、株価は11月9日終値が71.86ドルでおよそ1万0,800円から購入できます(1USD=150.50円計算)。

2020年3月からの最高値は116.02ドル、最安値40.73ドルとなっています(終値ベース)。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)