米国の株式市場は世界最大の時価総額を持ち、建国当初から株価は右肩上がりの成長を続けています。その理由の一つとして、常に企業の新陳代謝が起こり、時代ごとに革新的な企業を生み出していることが挙げられます。

米国株式の代表的な株式指数は、鉄道・公共事業以外の工業株30銘柄で構成される「NYダウ平均株価」、NASDAQ(ナスダック)に上場している全銘柄を対象とした「ナスダック総合株価指数」、NYSE(ニューヨーク証券取引所)とNASDAQに上場している大型株500銘柄を対象とした「S&P500種指数」があります。

これらに採用されている企業は長期間にわたり利益を出し続け、株価も上昇し、配当を増配し続けている銘柄も珍しくはありません。

そこで2023年12月権利落ちの米国株高配当5銘柄について解説します。

|

▼参照データ |

その前に、日本と米国の高配当銘柄への投資で、特に重要な三つの違いについて、お伝えします。

(1)米国株の配当金は、通常米国で10%、日本で20.315%の2段階、約30%の課税がされます。しかし確定申告で還付を受けることにより、日本株と同じように20.315%の税率と同じになります。ただし、NISA(ニーサ:少額投資非課税制度)口座で購入した場合は、日本での利益・配当金はもともと非課税のため、還付を受けることはできません。この場合は米国で10%の課税のみとなります。

※米国市場で上場していても、国籍が米国籍企業以外の場合、配当金にかかる源泉税率は日本との租税条約によって異なり10%ではありません。

(2)米国株は日本株と異なり、権利落ち日が月末に集中していません。そのため、銘柄ごとに権利落ち日を確認する必要がありますので注意が必要です。

(3)米国株は日本円で買う円貨決済と、米ドルで買う外貨決済を選べます。日本円から外貨に替える為替手数料も積もれば大きな金額になるので、米国株を買い続けるなら売却時にも外貨決済で米ドルにしなければ無駄に手数料を支払うことになります。

そして、2024年から制度改正された新NISAが始まる予定です。つみたて投資枠と成長投資枠に分かれていますが、米国株も投資できる成長投資枠では、年間240万円を運用期間無期限かつ最大1,200万円まで投資が可能となり、制度期間も恒久化されました。

これまで1年間の枠を気にしたり、ロールオーバーなどで手間暇がかかりましたが、それもなくなり、非常に使いやすい制度になります。とはいえ、米国株でNISAを必ず枠全部まで利用しなければいけないわけではありません。運用期間が無期限になったことにより、自分のペースで投資をすることができますので、無理のない範囲で長期投資の手段として有効活用していきましょう。

【2024年からの新NISA制度について、詳しい説明はこちら】

米国高配当株1:ノーザン・オイル・アンド・ガス(NOG)

独立系エネルギー企業で、主にウィリストン盆地、アパラチア盆地、パーミアン盆地などで、石油・天然ガス鉱区の取得、探鉱、開発、生産活動を行っています。

以前はウィリストン盆地で石油を中心に事業を展開していましたが、2020年にパーミアン盆地で小規模な買収を数件行い、初めてウィリストン盆地以外の地域に進出しました。

その後、2021年・2022年と続けて、アパラチア盆地での大規模な天然ガス生産施設の取得や買収などを通じて、石油・天然ガス鉱区の多角化を加速させています。

時価総額は36億ドルで、日本円で約5,500億円となっています(1USD=150.50円換算)。

事業の注目ポイント

事業は石油および天然ガス鉱区の取得・探査・開発・生産をまとめて行う単一事業となっています。

その中で生産の中心箇所は「ウィリストン盆地(Williston、米国北部にある盆地)」で、続いて「パルムアン盆地(Permian、米国南西部にある盆地)」、「アパラチア盆地(Appalachian、米国東北部にある盆地)」となります。

「ウィリストン盆地」、「パルムアン盆地」では生産の約7割がOilで、「アパラチア盆地」では生産の全てがGasとなっています。

競合他社

競合他社として、原油および関連する液体に富む天然ガス埋蔵量の取得・最適化・開発に注力するパーミアン・リソース(PR)、炭素回収・貯留(CCS)および他の排出削減プロジェクトの開発による脱炭素化のための土地、鉱物、技術資源を中心に、米国で最も炭素原単位の低い生産を行うカリフォルニア・リソーシズ(CRC)などがあります。

株式の注目ポイント

株価は年初の水準を上回って推移しており、配当は今年に入って増配しています。

5月15日に、Forgeの持つデラウェア盆地資産買収を目的とした資金調達のための公募増資を発表し、6月30日に買収を完了させ、8月15日にはNovo Oil & Gasの持つデラウェア盆地資産を買収するなど積極的に事業を拡大させています。

配当は2024年を通じて1株当たり0.40ドルの四半期配当を維持する予定であると会社側は発表しており、これは2023年と比較して約7%増加することとなっています。

業績も好調に推移していることから、それに伴って株価も上昇しておりNISAでの保有を検討してもよいのではないでしょうか。

業績動向

2023年11月1日開示の四半期決算では、1株利益・売上ともに市場予想をわずかに下回りました。

会社側は引き続き堅調な事業展開、記録的な既存事業の成長、買収の成功を反映し、第3四半期は好調な業績を達成したと発表しており、さらにノーザン・オイル・アンド・ガスは収穫期に入り、フリー・キャッシュ・フローを増加させているが、引き続き収益性の高い買収を追求していくとも発表しています。

また、会社側は2023年の坑井竣工数は68~71坑井と予想していましたが、現在は76~79坑井の範囲に増加すると予想しており、来年度以降のさらなる業績拡大が期待されます。

次回2024年2月22日に開示予定の四半期決算で、市場予想を上回る決算を発表できるか注目です。

注意点

WTI(West Texas Intermediate、米国の代表的な原油先物商品、WIT原油先物)に対してヘッジを行っているものの、WTIの値動きによって業績に影響が出てくる可能性があり、今後原油価格が大きく下落するような際には注意が必要です。

株価動向、配当利回り紹介

配当:1.60ドル

配当利回り:4.48%

株価:35.65ドル(約5,300円)

この銘柄、権利落ち日は12月27日(権利実施は1月31日)です。

配当利回りは11月9日時点で4.48%、株価は11月9日終値が35.65ドルでおよそ5,300円から購入できます(1USD=150.50円計算)。

2020年からの最高値は42.99ドル、最安値は3.40ドルとなっています(終値ベース)。

米国高配当株2:シーゲイト・テクノロジー(STX)

大容量データ・ストレージ・ソリューションのトップ・イノベーターです。

ストレージ分野における40年以上の実績により作り上げた技術をもとに、システム全体の設計から構築までを自社で完結する唯一のエンタープライズ向けストレージ・メーカーとして、年間400エクサバイト相当のストレージ製品を販売しています。

また、究極の接続性と互換性を有するパートナーソリューションソフトウエアによってあらゆる業界、アプリケーションでのストレージ作業負荷にも対応しています。

時価総額は148億ドルで、日本円で約2兆2,300億円となっています(1USD=150.50円換算)。

事業の注目ポイント

事業は「ストレージソリューションの製造および販売(manufacture and distribution of storage solutions constitutes)」の単一事業となっています。

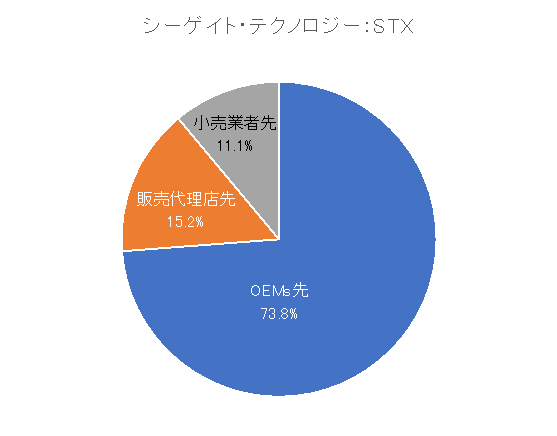

その中で売上の中心は「OEMs先(他社ブランド製品の製造など)」で、続いて「販売代理店先(Distributors)」、「小売業者先(Retailers)」となります。

「OEMs先」はリブランディングまたはリパッケージを目的としてリセラー(または代理店)に機器を販売する製造会社を指し、続いて「販売代理店先」はコンピュータ周辺機器メーカーなどの多数の販売代理店を指し、それらを通じて販売チャネルにおける特定の製品の販売を促進し、販売代理店に販売プログラムの提供などをしています。

競合他社

競合他社として、ソリューションのポートフォリオを通じて、エンドツーエンドのデジタルトランスフォーメーションを提供するテクノロジー会社であるインサイト・エンタープライジズ(NSIT)、エッジからクラウドまでのデータの取得、分析、活用を可能にするインテリジェントソリューションの開発に注力するテクノロジー会社であるヒューレット・パッカード・エンタープライズ(HPE)などがあります。

株式の注目ポイント

株価は年初の水準を上回って推移しており、配当は横ばいで推移しています。

業績は前年同期に比べて落ち込んでいるものの、リストラの推進などによって経営改善が期待されていることもあり年初に比べて株価は上昇しています。

会社側は、データ・ストレージ業界およびシーゲイト・テクノロジーの事業は、マクロ経済の逆風や顧客の在庫調整の影響を受け、自社製品に対する短期的な需要が引き続き抑制されていると発表していますが、このような環境下だからこそ4%近くまで配当利回りが上昇しており、株価が上昇するまで気長にNISAで保有するのも選択肢の一つではないでしょうか。

業績動向

2023年10月26日開示の四半期決算では、1株利益・売上ともに市場予想を下回りました。

マクロ経済環境の悪化に起因する広範な需要の鈍化が影響し、出荷エクサバイト数が減少したことによる売上の減少と、生産水準の低下に伴う工場稼働率低下費用が発生したことなどによって利益が減少し、市場予想を下回りました。

会社側は、シーゲイトの第1四半期の業績は、修正後の予想通りで、典型的なダウンサイクルよりも長い期間、財務規律、良好なフリー・キャッシュ・フロー創出、ロードマップの実行を優先しており、シーゲイトは大容量ストレージの収益性を高め、魅力的な長期的機会を獲得するための体制を整えていると発表しており、今後の業績回復が期待されます。

次回は2024年1月24日に四半期決算の開示予定ですが、市場予想を上回る数字を出せるか注目です。

注意点

シーゲイトの売上の約3分の1を占める中国市場で、ゼロコビッド・ポリシー(ゼロCovid政策、コロナゼロを目指した隔離政策)を放棄した後の中国経済の回復にばらつきがあり、需要が以前の水準に戻るまで時間を要する可能性がある点には注意が必要です。

株価動向、配当利回り紹介

配当:2.80ドル

配当利回り:3.89%

株価:71.86ドル(約1万0,800円)

この銘柄、権利落ち日は12月20日(権利実施は1月9日)です。

配当利回りは11月9日時点で3.89%、株価は11月9日終値が71.86ドルでおよそ1万0,800円から購入できます(1USD=150.50円計算)。

2020年3月からの最高値は116.02ドル、最安値40.73ドルとなっています(終値ベース)。

米国高配当株3:インターナショナル・フレーバー・アンド・フレグランス(IFF)

1800年代にサンダルウッドオイルとクローブオイルの生産からスタートし、今日では生産食品、飲料、健康・バイオサイエンス、香りと医薬品のソリューションと、化粧品有効成分や天然健康成分を含む補完的な製品の大手製造メーカーとなりました。

製品は主に、香水・化粧品、ヘアケア・その他パーソナルケア製品、せっけん・洗剤、クリーニング製品、乳製品、食肉・その他加工食品、飲料、スナック菓子・風味食品、菓子・焼き菓子、甘味料、栄養補助食品、食品保護、乳幼児・高齢者栄養、機能性食品、医薬品賦形剤・口腔ケア製品のメーカーに販売されています。

時価総額は182億ドルで、日本円で約2兆7,500億円となっています(1USD=150.50円換算)。

事業の注目ポイント

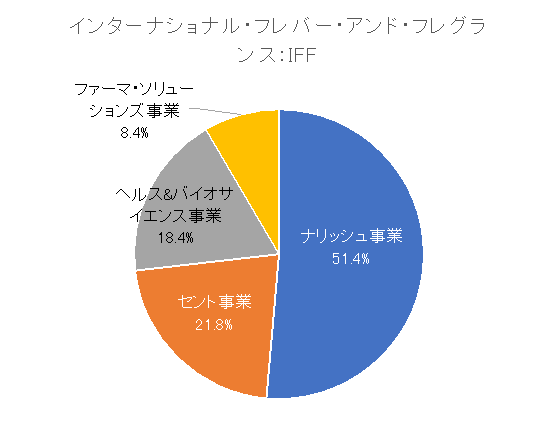

事業の中心は「ナリッシュ事業(Nourish)」で、続いて「セント事業(Scent)」、「ヘルス&バイオサイエンス事業(Health & Biosciences)」、「ファーマ・ソリューションズ事業(Pharma Solutions)」となります。

「ナリッシュ事業」では飲料、乳製品、ベーカリー、製菓、料理など幅広い用途において、栄養価、食感、機能性を高める天然由来原料の幅広いポートフォリオで構成され、「セント事業」ではフレグランスコンパウンド、フレグランス原料、化粧品原料を製造しており、これらは世界最高級の香水や有名な家庭用・パーソナルケア製品に不可欠な存在となっています。

競合他社

競合他社として、小売店や外食産業向けの特殊食品を製造・販売する会社であるランカスター・コロニー(LANC)、乳製品、肉製品、大豆および植物油、トマト、コーヒー豆、砂糖およびその他の甘味料、その他の果物および野菜、トウモロコシ製品、小麦製品およびジャガイモを含む食品および飲料製品を製造および販売するクラフト・ハインツ(KHC)などがあります。

株式の注目ポイント

株価は年初の水準を下回って推移していますが、配当は横ばいで推移しています。

甘味料やタンパク質溶液などの原料を提供している消費者企業などのエンドユーザーからの継続的な在庫調整により需要がインフレ圧力の中で縮小したことや、利益維持のため値上げを行っているもののそれでもなおコスト増を賄えず継続して値上げをしていることなどから販売量が大きく減少し、今年の8月に株価は10年ぶりの安値に下落しました。

しかし、直近では業績が改善してきていることもあり10月以降少しずつ株価が回復してきています。

昨年、おととしには2%台で推移していた配当利回りも、株価が下落したことで4%を超える水準まで上昇しており、この状況を受けてNISAで保有するのも選択肢の一つではないでしょうか。

業績動向

2023年11月6日開示の四半期決算では、1株利益・売上ともに市場予想を上回りました。

10月にはルーカス・マイヤーズ化粧品ブランドを含む化粧品原料部門をスイスの化学会社クラリアントAGに8億1,000万ドルで売却し、同四半期には、フェイクミートに風味、調味料、色を加えるための原料を製造していたセイボリー・ソリューションズ部門の売却も完了させ経営の合理化を推し進めました。

そういった背景と、食品素材とフレグランス・ソリューションの価格上昇が受け入れられ始めたことと投入コストの緩和が好感され業績が回復しています。

会社側も2023年通期の調整後営業EBITDAは前回発表したガイダンス範囲の中位から上位を達成できると考えていると発表しています。

次回2024年2月14日に開示予定の四半期決算で、市場予想を上回る決算を発表できるか注目です。

注意点

インフレによるコストの増加には会社側も特に懸念しており、地政学リスクの長期化に伴うサプライチェーンの混乱などインフレの拡大・長期化には引き続き注意が必要です。

株価動向、配当利回り紹介

配当:3.24ドル

配当利回り:4.56%

株価:71.02ドル(約1万0,600円)

この銘柄、権利落ち日は12月27日(権利実施は1月8日)です。

配当利回りは11月9日時点で4.56%、株価は11月9日終値が71.02ドルでおよそ1万0,600円から購入できます(1USD=150.50円計算)。

2020年3月からの最高値は156.78ドル、最安値62.82ドルとなっています(終値ベース)。

米国高配当株4:コントール・ブランズ(KTB)

米国に本社を置く世界的なライフスタイルアパレル企業で、主にWranglerとLeeのブランド名で、アパレル、フットウエア、アクセサリーのデザイン、生産、調達、販売、流通、ライセンス供与を行っています。

1889年創業のLeeと1947年創業のWranglerはその後VF Corporationの傘下に入り、2018 年8月にコントール・ブランズとしてスピンオフすることが発表されました。

同社の製品は、米国・欧州・アジア太平洋地域を中心に百貨店、専門店、直営店、オンラインショップなどを通じて世界中で販売されています。

時価総額は27億ドルで、日本円で約4,200億円となっています(1USD=150.50円換算)。

事業の注目ポイント

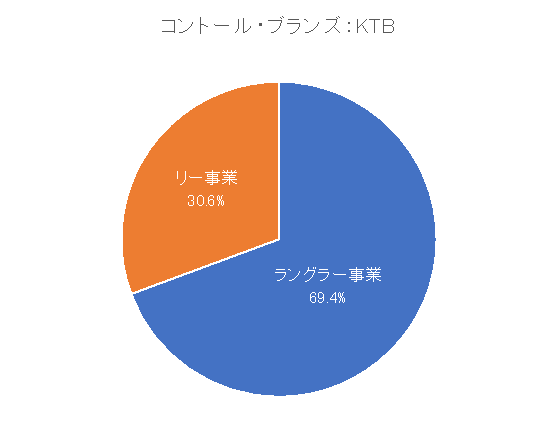

事業の中心は「ラングラー事業(Wrangler)」で、続いて「リー事業(Lee)」となります。

「ラングラー事業」、「リー事業」ともにデニム、アパレル、フットウエア、アクセサリーを中心に事業を展開しています。

両ブランドともに売上の中心は米国ですが、米国内では「Wrangler」のほうが圧倒的に売上が大きく、米国外の売上は「Lee」のほうが上回っている状況です。

競合他社

競合他社として、ライフスタイルにインスパイアされたアスレチックアパレルとアクセサリーのデザイン・流通・小売を行うルルレモン・アスレティカ(LULU)、「Levi's」、「Signature by Levi Strauss & Co.」、「DENIZEN」、「Dockers」、「Beyond Yoga」の各ブランドで、男性、女性、子供向けのジーンズ、カジュアルウエア、および関連アクセサリーの設計・販売を行うリーバイ・ストラウス(LEVI)などがあります。

株式の注目ポイント

株価は年初の水準で上回って推移しており、2021年から連続で増配しています。

厳しい外部環境下でありながらも業績が比較的好調であることから、株価は年初から2割程度上昇しています。

会社側は、来年に向けてさらに強固な基盤を確立するため、在庫水準のさらなる引き下げに注力しており、第4四半期からは、粗利益率の拡大により、2024年に向けて加速度的な利益成長が見込まれると発表しており、今後の業績拡大とそれに伴う株価上昇が期待されます。

業績動向

2023年11月2日開示の四半期決算では、1株利益は市場予想を下回り、売上は市場予想を上回りました。過年度に関連する関税費用の予期せぬ費用計上により利益は減少しましたが、それを除けば前年同期の調整後EPS(1株当たり利益)から10%増加しています。

また、会社側はDTC(Direct to Consumer)の成長を加速し、売上総利益率の改善を推進するとともに、戦略的な価格設定、投入コストの減少によって2024年には売上総利益率が大幅に拡大すると予想していると発表しており、今後も堅調な業績で推移することが期待されます。

次回は2024年2月27日に四半期決算の開示予定ですが、市場予想を上回る数字を出せるか注目です。

注意点

中国での売り上げが減少しており、他の地域での売り上げ回復と相殺されている状況です。今後、中国経済の回復が遅くなるよと業績への影響が懸念される点には注意が必要です。

株価動向、配当利回り紹介

配当:2.00ドル

配当利回り:4.03%

株価:49.61ドル(約7,400円)

この銘柄、権利落ち日は12月27日(権利実施は12月18日)です。

配当利回りは11月9日時点で4.03%、株価は11月9日終値が49.61ドルでおよそ7,400円から購入できます(1USD=150.50円計算)。

2020年3月からの最高値は67.26ドル、最安値13.80ドルとなっています(終値ベース)。

米国高配当株5:Tロウ・プライス・グループ(TROW)

1937年に設立した、米国ボルティモアに本拠を置くグローバル投資運用会社です。

株式、債券、マルチアセットなどの多岐にわたる資産クラスにおいて、投資運用サービスを提供しています。

2023年6月末時点で、グループ全体の運用資産残高は約1.4兆米ドル、世界16カ国においてグローバルサービス拠点を設け、世界55カ国にて事業を展開しております。

時価総額は524億ドルで、日本円で約7兆8,900億円となっています(1USD=150.50円換算)。

事業の注目ポイント

個別の事業は公表されておりません。金融サービス持株会社であり、子会社を通じて世界中の投資家にグローバルな投資運用サービスを提供しています。

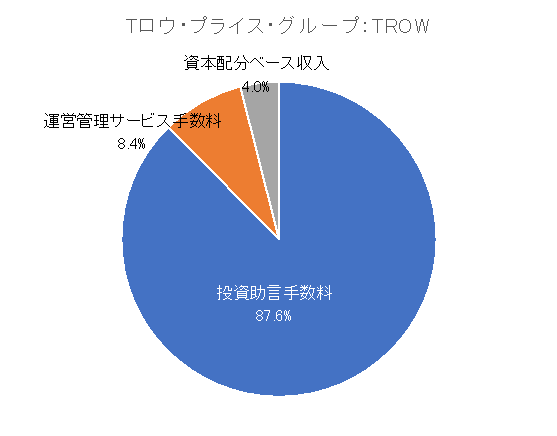

売上の中心は「投資助言手数料(Investment advisory fees)」で、続いて「運営管理サービス手数料(Administrative, distribution, and servicing fees)」、「資本配分ベース収入(Capital allocation-based income)」となります。

「投資助言手数料」の中での売上の中心は、株式(Equity)で続いてマルチアセット(Multi-asset)、MMFを含む債券(Fixed income, including money market)、オルタナティブ(Alternatives)となります。

競合他社

競合他社として、子会社であるState Street Bank and Trust Company(State Street Bank)を通じて、機関投資家に一連の金融商品とサービスを提供するステート・ストリート(STT)、バリューベースで資本を展開し、長期的に複利運用することに重点を置く世界的なオルタナティブ資産運用会社であるブルックフィールド・コーポレーション(BN)などがあります。

株式の注目ポイント

株価は年初の水準を下回って推移していますが、配当は37年連続で増配しております。

業績は2四半期連続で前年同期と比較しても悪くないのですが、運用資産残高が減少していることなどが嫌気され株価は下落しています。会社側も、2022年末と比較すると運用資産残高は増えているものの、今年のピークと比較すると株式からの純流出が債券、マルチアセット、オルタナティブへの純流出を上回り、依然として資金流入を圧迫していると発表しています。

また、会社側は多額の支出を行って新たな投資顧問顧客や既存顧客からの追加投資を獲得するために、新商品やサービスを開発し、自社の能力や販売チャネルを改善・拡大するための取り組みをしているとしており、今後の株価回復が期待されます。

業績動向

2023年10月27日開示の四半期決算では、1株利益・売上ともに市場予想を上回りました。

連邦準備制度理事会が景気後退に陥ることなく、インフレを抑制できる程度に成長率が鈍化するシナリオを実現できるという期待に後押しされたことで、運用資産残高が少し回復したことで市場予想を上回る業績となりました。

パッシブ投資への一般的な流れは根強く、近年加速しており、新規顧客の流入にマイナスの影響を及ぼしているものの、長期的には投資家にとって、アクティブ運用が重要な役割を果たすと予想されると会社側は発表しており、今後の業績回復が期待されます。

次回2024年1月31日に開示予定の四半期決算で、市場予想を上回る決算を発表できるか注目です。

注意点

T ロウ・プライス・グループの業績はマーケットの変動を大きく受けやすいため、相場状況悪化の際には大きく株価が下落する可能性がある点には注意が必要です。

株価動向、配当利回り紹介

配当:4.88ドル

配当利回り:5.14%

株価:94.86ドル(約1万4,200円)

この銘柄、権利落ち日は12月14日(権利実施は12月29日)です。

配当利回りは11月9日時点で5.14%、株価は11月9日終値が94.86ドルでおよそ1万4,200円から購入できます(1USD=150.50円計算)。

2020年からの最高値は223.87ドル、最安値は85.42ドルとなっています(終値ベース)。

■著者・西崎努氏の著書『60歳を過ぎたらやってはいけない資産運用』(アスコム刊)、『老後資産の一番安全な運用方法 シニア投資入門』(アスコム刊)が大好評発売中です!

【要チェック】

楽天証券「トウシルの公式YouTubeチャンネル」では、同筆者が執筆した「やってはいけない資産形成」のコラムを動画で視聴できます。

また、リーファス社の公式YouTubeチャンネル『ニーサ教授のお金と投資の実践講座』では、同コラムの他にも動画でお金と投資の知識を学ぶことができます。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。