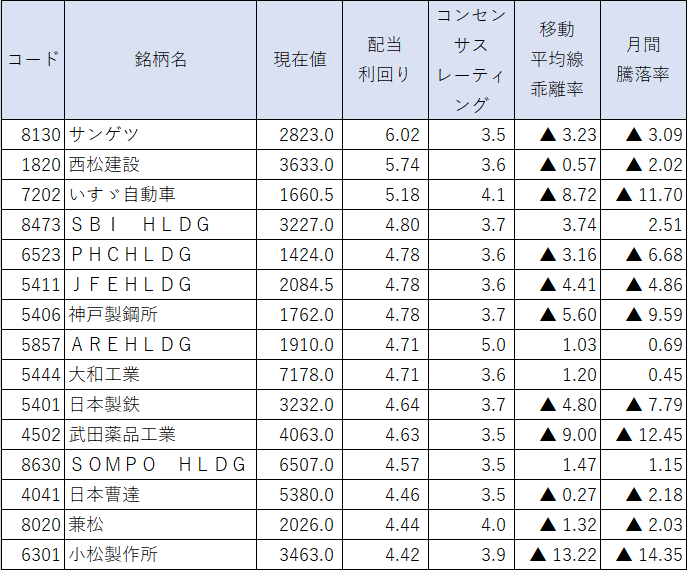

アナリスト評価◎の割安高配当株TOP15

※コンセンサスレーティング…アナリストによる5段階投資判断(5:強気、4:やや強気、3:中立、2:やや弱気、1:弱気)の平均スコア。数字が大きいほどアナリストの評価が高い。

※移動平均線乖離(かいり)率…株価が移動平均線(一定期間の終値の平均値を結んだグラフ)からどれだけ離れているかを表した指標。この数値がマイナスならば、移動平均線よりも現在の株価が安いということになる。

上表は、長期投資に適した銘柄の高配当利回りランキングと位置付けられます。

10月31日時点での高配当利回り銘柄において、一定の規模(時価総額1,000億円以上)、ファンダメンタルズ(コンセンサスレーティング3.5以上)、テクニカル(13週移動平均線からの乖離率20%以下)などを楽天証券の「スーパースクリーナー」を使ってスクリーニングしたものとなっています。配当利回りはアナリストコンセンサスを用いています。

なお、上場市場は各社ともにプライム市場となっています。

日経平均は10月続落、米長期金利の動向にらみ神経質な展開続く

10月(9月29日終値~10月31日終値まで)の日経平均株価(225種)は3.1%の下落となりました。

米長期金利の上昇を受けて月初から売り先行のスタートとなり、4日には3万0,487円の安値を付けました。その後は金融引き締め長期化観測の後退で米長期金利が低下に向かい、中旬にかけていったんリバウンドに転じる展開となりました。

ただ、13週移動平均線近辺で戻りも一服して日経平均は再度調整の動きとなり、月末にかけては3万1,000円を割り込む水準で一進一退の状況となっています。中東情勢の緊迫化、底堅い経済指標を受けた米長期金利の高止まりなどが不安要因とされました。

なお、31日には日本銀行が、10年物国債利回り1.0%をこれまでの「上限」から「メド」に変更すると発表しましたが、直後は小幅な政策変更にとどまったとの安心感が先行しています。

こうした中、ランキングTOP15銘柄の株価は11銘柄がマイナスパフォーマンスとなりました。値上がりの4銘柄も小幅な上昇にとどまっています。9月末の配当権利落ち直後でもあり、利回り妙味は高まる状況にならなかったようです。

下落が目立った銘柄として、コマツ(6301)、武田薬品工業(4502)、いすゞ自動車(7202)などが10%を超える下落率となっています。コマツは通期予想を上方修正したものの、コンセンサス水準には届かず、出尽くし感が優勢となりました。

武田薬品工業は減損損失の計上などで通期予想を下方修正したことが嫌気されました。いすゞ自動車は同業の日野自動車(7205)の決算を受けて連想売りが強まったもようです。神戸製鋼所(5406)、日本製鉄(5401)、JFEホールディングス(5411)など大手鉄鋼株もそろって軟調な動きでした。

一方、SBI ホールディングス(8473)は証券各社の順調な決算発表などが刺激となって、比較的堅調な動きとなりました。

中間決算発表を受けた株価下落で武田薬品やコマツがランクイン

今回、新規にランクインしたのは、神戸製鋼所(5406)、武田薬品工業(4502)、コマツ(6301)の3銘柄となり、除外されたのは、FPG(7148)、東ソー(4042)、MS&ADインシュアランスホールディングス(8725)となっています。

新規の3銘柄ともに、株価が大幅に下落したことで利回り水準が高まることになりました。また、除外となった3銘柄に関しても、株価が相対的に堅調に推移したことで、利回り水準が他社と比べて低下する形になっています。FPGは2023年9月期の業績・配当予想上方修正が買い材料視されて5.5%の上昇となっています。

アナリストコンセンサスと会社計画で配当予想が大きく異なっている銘柄として、まずは利回り上位のサンゲツ(8130)と西松建設(1820)が挙げられます。会社計画ベースでの配当利回りはサンゲツが4.61%、西松建設が4.76%であり、ともにコンセンサス予想は高過ぎる印象です。

ただ、サンゲツは第1四半期の好業績から、西松建設は上半期業績の上方修正から見て、それぞれコンセンサス水準に近づく余地はあるでしょう。

同様に、いすゞ自動車(7202)や大和工業(5444)などもコンセンサス予想が高く、会社計画ベースでは、いすゞ自動車が4.82%、大和工業が4.18%です。こちらも、特に大和工業に関しては、配当性向を40%としているため、コンセンサス水準に近づく可能性は高いでしょう。

一方、会社計画ベースと比べてコンセンサス水準が低いのは、PHCホールディングス(6523)、神戸製鋼所(5406)となります。会社計画ベースではPHCHDが5.06%、神戸製鋼所が5.11%です。神戸製鋼所は8月に配当予想を示していることで、会社計画水準が実態に近いと見られます。

SBIHD(8473)は、会社側で2024年3月期の配当計画を示していません。アナリストの配当予想は2023年3月期から5円増配となる155円程度となっています。

米長期金利高止まりや日銀の政策変更リスクは懸念要因

米国市場では利上げ打ち止め感が強まってきていますが、長期金利は高止まりが続いている状況です。米長期金利低下、それに伴うグロース株主導の株価上昇タイミングはやや後ずれしそうな雰囲気にあります。

ただ、リスク要因となっていた主力グロース(成長)株の決算発表は一巡し、季節的にも米国株が低パフォーマンスになりやすい局面は通過してきます。急速な市況の改善も考慮には入れておきたいところです。

日本株に関しては、今回こそ微調整にとどまったものの、マイナス金利解除などの金融政策の変更時期は着実に近づいている印象があり、次回の金融政策決定会合に向けては、再度警戒感が高まる可能性が高いでしょう。

円安の進展は支援材料でしょうが、1ドル=150円を超えるドル/円相場の水準からは為替介入が警戒されることで、ここからの円安メリット株の上値追いには慎重になりたいところです。

新NISA開始で、高配当利回り銘柄に買い妙味ありか

こうした中ですが、2024年からは新NISA(ニーサ:少額投資非課税)制度がスタートし、3月末の権利取りに向けて高配当利回り銘柄が物色されやすくなる公算は大きいと考えます。こうした流れを見据えれば、配当権利落ち後からの調整が進んでいる高配当利回り銘柄には買い妙味が高まっていると判断したいところです。

![[今週の日経平均と株式市場]バイデン撤退で荒れる米国市場、「カオス」相場の乗り切り方](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]【米日株/ドル円】金利大転換 負のスパイラル](https://m-rakuten.ismcdn.jp/mwimgs/8/f/498m/img_8fbfc279050ee52c4455a50cb255123266911.jpg)

![[動画で解説]【再現性あり】新NISAで毎月10万円の不労所得戦略!](https://m-rakuten.ismcdn.jp/mwimgs/7/1/498m/img_712b2a3f8e92e675a04bea2219b5a6f289395.gif)

![[動画で解説]次の節目は2029年?中国「三中全会」で見えた8つのポイント](https://m-rakuten.ismcdn.jp/mwimgs/5/1/498m/img_511b8885e7a23cb985eaf2cbedd16f0b44407.jpg)

![[動画で解説]投資詐欺にだまされないで!怪しい投資話のありがちポイント3選](https://m-rakuten.ismcdn.jp/mwimgs/2/d/498m/img_2d310c68f0e43c0c8d7958574e373aea44780.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#2 ~桐谷さん、パンパンの優待財布、中身を見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/e/5/160m/img_e524c4f2812a5f8075a30476512fbf6a66116.jpg)

![[動画で解説]決算レポート:ASMLホールディング(受注が小幅回復。会社側は2025年への強い見方を示す)](https://m-rakuten.ismcdn.jp/mwimgs/c/e/160m/img_ce6a4295321b1700868a384a3e2aa8d944219.jpg)